Конечно, инвестиции всегда связаны с определенным риском. Однако риск значительно возрастает, если инвестор неожиданно становится участником незаконной схемы Понци. Поэтому важно распознать эти схемы и понять, как они работают.

Схема Понци — что это такое: суть, черты и признаки

Здравствуйте, дорогие читатели проекта «Тулягин»! В сегодняшней статье мы рассмотрим одно из таких явлений — схему Понци. Одним словом, это популярная афера в сфере инвестиций. В этой статье мы подробнее поговорим о схеме Понци, ее природе, происхождении, характеристиках и ключевых признаках, которые помогают определить типичную схему Понци. Статья полезна для неопытных инвесторов и призвана защитить их от подобных схем и схем Понци.

Содержание статьи:

Что такое схема Понци?

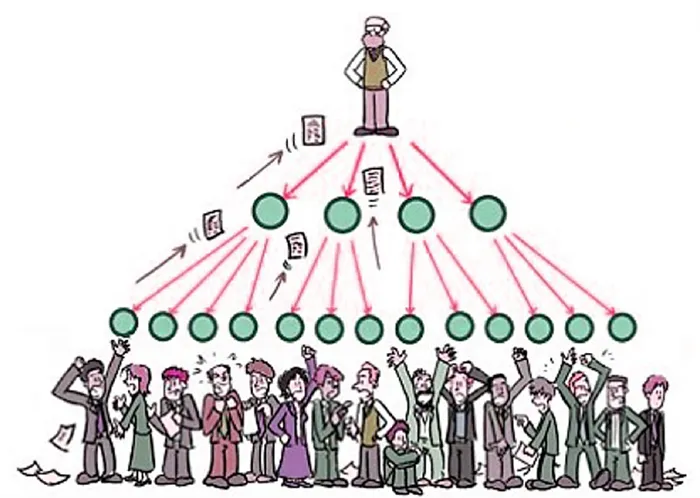

Схема Понци — это мошенническая инвестиционная афера, которая обещает инвесторам высокие доходы при низком риске. Схема Понци — это мошенническая инвестиционная афера, в которой ранние инвесторы получают доход за счет денег, взятых в долг у более поздних инвесторов. Она похожа на финансовую пирамиду в том смысле, что обе они основаны на том, что новые инвесторы используют средства для выплаты предыдущим кредиторам.

И схемы Понци, и финансовые пирамиды в конечном итоге достигают дна, когда приток новых инвесторов иссякает и денег на них уже не хватает. В этот момент схемы разрушаются.

Суть схемы Понци

Схема Понци — это инвестиционная афера, в которой клиентам обещают большую прибыль при минимальном риске или его отсутствии. Компании, участвующие в схеме Понци, направляют всю свою энергию на привлечение новых клиентов для инвестирования.

Этот новый доход используется для выплаты первоначальным инвесторам их прибыли, которая классифицируется как прибыль от законной сделки. Схемы Понци полагаются на постоянный поток новых инвестиций, чтобы продолжать обеспечивать доход старым инвесторам. Когда этот поток иссякает, система разрушается.

И, конечно, помните: ваш доход напрямую зависит от того, сколько людей вы привлекли в схему Понци. Готовы ли вы убедить своих родственников, друзей и знакомых, что они получат гарантированный доход, вложив свои деньги в такую систему? Это этический вопрос. Здесь вы рискуете потерять не только деньги, но и семейные или дружеские отношения.

Биография: первые годы

Чарльз родился в Италии в 1882 году. Там же он вырос, хотя достоверных сведений о его юности не сохранилось. Его удивительная история началась в 1903 году, когда он переехал в Америку. Имя, данное ему при рождении, Карло или Чезаре Понци, пришлось изменить на более привычное для американцев — Чарльз. В русскоязычных статьях преобладает вариант написания «Понзи», хотя перевод «Понци» не менее корректен. Он также нередко встречается в поисковых запросах.

Поздний основатель схемы Понци, Понци был описан современниками (включая его отца) как безрассудный и пристрастившийся к азартным играм, но очень предприимчивый. Легенда гласит, что он прибыл в Америку с 2,5 долларами в кармане, а остальные деньги потерял по дороге. Однако многие события из его жизни известны только по его автобиографическим запискам, которые он часто приукрашивал — о чем свидетельствуют многочисленные противоречия.

Сначала Чарльз брался за любую работу, которую мог найти: Доковый рабочий, маляр, маляр, лесоруб и так далее. Но в 1907 году он переехал в Монреаль, где начал работать в банке Zarossi под именем Чарльз Бьянки. Банк собирает вклады и предлагает завышенные процентные ставки, а затем сам Заросси — основатель банка — скрывается с собранными деньгами. Понци же находится в тюрьме либо за участие в этом банковском мошенничестве, либо за попытку подделать чек от бывшего клиента банка.

Отсидев в тюрьме от 1,5 до 3 лет (точный срок неизвестен), Понци снова начал перемещаться по Америке, постоянно меняя имя и фамилию, место жительства и место работы.

В 1917 году он отправился в Бостон и нашел работу стенографиста. Еще через два года, в 1919 году, Понци занял деньги у своего знакомого, продавца мебели, и открыл компанию Securities Exchange Company, которая менее чем за год сделала его одним из самых богатых людей в Бостоне.

Пирамида Понци

Бизнес-идея Чарльза была проста и умна: он принимал вклады людей под высокие проценты и выплачивал прибыль за счет новых вкладчиков. Он обещал вернуть 150% депозита через 90 дней. Но чтобы люди доверяли ему, ему нужна была достоверная легенда — возможно, именно то, чего не хватало предыдущим мошенникам в плане респектабельности. Идея пришла к нему, когда он прочитал письмо из Испании с вложенным международным ответным купоном.

Что такое международный почтовый ваучер? В 1906 году Всемирный почтовый союз, объединяющий 63 страны, разработал Международный купон ответа (МОК). Отправитель мог купить его на почте и отправить вместе с письмом. Получатель мог обменять купон на марки для обратного письма. Таким образом, первый отправитель заплатил за два почтовых отправления

После Первой мировой войны курсы европейских валют были настолько нестабильны, что разница в стоимости купонов на возврат по всему миру была огромной. В Италии на 1 доллар можно было купить 66 купонов, в то время как в США — около 20. Это оказался легкий способ спекулировать с валютами, пока действовал золотой стандарт.

Так родилась легенда о схеме Понци: Утверждается, что МНК были куплены в Италии и проданы в США, что принесло 230% прибыли. Люди начали давать Карлу деньги, чтобы спекулировать на стоимости ваучеров и его сотрудников в Италии. Но основатель скрыл от инвесторов важную деталь: купленные ими купоны нельзя было обменять на деньги — для них существовали только марки.

Кстати, Европа прекратила выпуск МОВ в апреле 1920 года, но вкладчики продолжали переводить деньги. Сам Понци позже объяснил этот факт тем, что «люди не любят перемен». Он покупал купоны, если вообще покупал, то сначала только в небольших количествах. Когда налоговые органы попросили его прекратить выдачу POE, он ответил, что в обращении все еще находится большое количество POE, поэтому он может продолжать свой бизнес.

На пике увлечения, в июле 1920 года, бизнес приносил 250 000 долларов в день. Он считался одним из самых влиятельных и богатых людей в городе. Чарльзу принадлежали не только местные газеты, но и городская полиция. При этом вкладчики не забирали свои вклады, а пользовались растущей прибылью за счет сложных процентов.

Интересно, что Понци не только накопил деньги, но и купил виллу и превратил ее в бизнес: Он купил несколько предприятий пищевой промышленности и несколько банков, где хранил вклады, которые они ему давали. Среди прочего, он купил бостонский банк, где девять месяцев назад ему отказали в выдаче кредита в размере 2000 долларов. Однако вскоре репортеры обнаружили, что банки получали только 5% прибыли, что не соответствовало обещаниям компании

Крах пирамиды

Во второй половине 1920 года мошенник оказался в сложном положении. Во-первых, продавец мебели, одолживший Чарльзу деньги на открытие фирмы в 1919 году, объявил себя обманутым партнером и предъявил иск на половину прибыли фирмы. Его иск не увенчался успехом, но привел к тому, что многие банковские счета Понци были заморожены. Черная дыра для него уже началась.

Информация о его судимости и мошенничестве просочилась в прессу. Вкладчики начали забирать свои деньги: Интересно, что Чарльз вернул 300 000 долларов, что успокоило толпу, и наплыв даже прекратился в июле — но только на несколько дней. Журнал «Пост» опубликовал исследование: депозиты, полученные Компанией по обмену ценных бумаг, составили 160 миллионов купонов, а в обращении находилось только 27 000. Налоговая проверка показала, что требования вкладчиков были на несколько миллионов больше, чем активы компании.

Схема Понци потерпела крах, а сам Чарльз был осужден за мошенничество в конце ноября 1920 года. За время своего существования компании удалось получить вклады на несколько миллионов долларов от 40 000 клиентов (по другим данным, от 17 000). Как обычно бывает в схемах Понци, первые вкладчики получили большую прибыль (некоторые оспаривали это в суде), но подавляющее большинство оказалось в минусе.

Существует теория, что Понци, возможно, был лишь лицом схемы Понци, а настоящие создатели остались неизвестными и избежали суда и ареста. В пользу этого говорит и тот факт, что в начале расследования Чарльз не пытался скрыться с деньгами, а купил недвижимость на месте. Однако нет даже косвенных доказательств того, что за итальянцем стояли другие.

Когда через пять лет он вышел из тюрьмы, то в свои дикие двадцать лет затеял аферу с продажей земли во Флориде. Не исключено, что здесь его подвело простое незнание местных законов. Карл почти сразу же оказался на скамье подсудимых, попытался бежать, но был арестован и заключен в тюрьму еще на семь лет. В 1929 году он впал в кризис и был отправлен в тюрьму, где оставался до 1934 года. Тюрьма, возможно, парадоксальным образом спасла его от раннего обнищания.

Отбыв новый срок, Понци развелся с женой и был депортирован на родину (он так и не получил гражданство США, хотя на пике своего успеха имел для этого все возможности). Он начал работать переводчиком и гидом. Затем он стал директором бразильского филиала итальянской авиакомпании Ala Littoria, утверждая, что его поддерживает Муссолини. К сожалению, и это вскоре оказалось помехой: Разоренный во время Второй мировой войны, Чарльз снова оказался в поисках средств к существованию.

В 1949 году безработный и одинокий итальянец умер в бразильской больнице в результате инсульта. Он не был плохим или даже жадным человеком, который покупал дорогие украшения для своей жены, а просто хотел стать богатым и независимым. Этот человек, вероятно, хотел увидеть Бостон и свою жену еще раз перед смертью, возможно, он даже мечтал умереть в Бостоне….. В 2013 году о его жизни был снят французский документальный фильм Le système de Ponzi, «Схема Понци».

История Уильяма Миллера

Многие знакомы с пирамидой Понци, но мало кто знает, что похожая схема почти такого же масштаба была построена им вовсе не впервые. И только из-за исторического недоразумения мы сейчас говорим о «схеме Понци» вместо «схемы Миллера». И Чарльз разработал свою схему, когда ему было почти 40 лет, в то время как Миллеру было всего 22 года.

Очевидная проблема заключалась в том, что будущий спрос на ваучеры мог значительно превысить их предложение. Но для Чарльза это не имело значения. У него не было намерения заниматься арбитражем.

Как работала схема Понци

В основе схемы Понци лежала система зарабатывания денег на разнице валютных курсов, называемая арбитражем. Идея заключалась в том, чтобы купить что-то дешево и продать это в другом месте по более высокой цене. Идея возникла у Чарльза, когда он разрабатывал журнал и отправлял его копии из США в Испанию. В тот момент Понци узнал, что в этой стране можно купить международный купон за сумму, эквивалентную одному центу. В то же время в Америке он был эквивалентен шести центам.

Это международные почтовые купоны, которые можно обменять на марки со всего мира. Первоначально цена была одинаковой, но экономический кризис, вызванный Первой мировой войной, изменил ситуацию. Вот как выглядели эти карты:

Благодаря различным курсам валют Чарльзу Понци удалось заработать 15 000 долларов в первый месяц при начальном капитале всего в 400 000 долларов, поэтому он сразу же начал вовлекать в эту систему своих друзей, знакомых и незнакомых людей.

Синдром упущенной выгоды FOMO: как он вредит инвесторам

Синдром упущенной выгоды — как от него избавиться

Хотя основателю удалось увеличить свой капитал, структура по-прежнему имела основные характеристики финансовой пирамиды. Выплаты участникам производились не из доходов от курсовой разницы, а из взносов новых членов пирамиды. Вскоре Понци прекратил операции с ваучерами, так как проводить их в таких масштабах было невозможно. Система сохранялась только потому, что в нее верило большое количество людей.

Предположительно, первоначальной целью Понци не было зарабатывание денег с помощью арбитража; он хотел быстро разбогатеть за счет доверия людей, вот и все.

Учат ли нас опыт и история

Интересно, что схема Понци — не первый случай нарушения закона этим человеком. Еще в 1909 году он был осужден за мошенничество с чеками в Канаде. Отсидев 20 месяцев, он был освобожден, но пробыл там всего несколько дней. На этот раз он выбрал контрабанду как источник легких денег и отсидел еще три года.

За свою финансовую пирамиду Понци получил всего пять лет тюрьмы. Однако он не вернул своим вкладчикам около 3,5 миллионов из общей суммы собранных им денег. После этого он снова начал пробовать свои силы в различных финансовых аферах, так и не отказавшись от идеи быстро и легко разбогатеть.

К сожалению, история схемы Понци не была поучительной ни для тех, кто искал быстрой наживы, ни для тех, кто занимался мошенничеством в надежде остаться незамеченным.

Понци был первым изобретателем схемы Понци, которая стала известна во всем мире и имела множество последователей. Звание величайшего мошенника принадлежит Бернарду Мэдоффу. Его схема Понци просуществовала более 40 лет до 2008 года, инвесторы были убеждены, что доверяют свои деньги брокеру.

Последний поток курса «Ленивый инвестор

Начало последнего потока курса «Ленивый инвестор

Их даже нельзя обвинить в желании быстро разбогатеть. Мейдофф платил скромную процентную ставку — всего 10-12 % в год. Именно этот консерватизм помог схеме Понци просуществовать так долго. Более того, есть предположение, что у него были покровители в регулирующих органах. В результате своей деятельности Мэдофф присвоил более 50 миллиардов долларов и был приговорен к 150 годам тюремного заключения.

Подводим итоги

Идея быстрого обогащения всегда привлекала людей. Привлекает также простота, доступность дохода, получаемого без особых усилий (не путать с пассивным доходом в истинном смысле). Этим успешно пользуются мошенники. Вот почему так важно научиться правильно обращаться с деньгами самостоятельно.

Расскажите в комментариях, возникало ли у вас когда-нибудь желание вложить деньги в привлекательный проект, чтобы быстро получить прибыль.

Россия узнала о схеме Понци в 1990-х годах. Поскольку жители постсоветского пространства не имели опыта рыночных отношений, они стали жертвами таких схем. В 1992 году была основана российская компания «Селенга», которой за пять лет удалось заключить 2,5 миллиона контрактов.

Самая первая финансовая пирамида в мире: схема Понци

Привет всем. Масштабы этой схемы Понци оказались настолько велики, что система вошла в историю, а имя ее основателя стало легендарным. С тех пор прошло сто лет, а пирамиды не только продолжают существовать, но и продолжают появляться.

Тема этой статьи — первая в мире схема Понци. Давайте поговорим о том, как ей удалось достичь таких больших масштабов.

О махинаторе

Чарльз Понци родился 3 марта 1882 года в Северной Италии. О его молодости известно немного.

На пике своей карьеры он рассказывал прессе о своем благородном происхождении, богатой семье и учебе в Римском университете. Однако позже, на допросе, когда мошенничество было раскрыто, он признался, что жил в бедных условиях и всегда мечтал о финансовом процветании, что всегда искушало его заниматься разного рода мошенническими действиями.

Он много раз сидел за решеткой задолго до того, как разработал самую известную в мире схему Понци. Его отправили в тюрьму за подделку документов или контрабанду своих соотечественников через границу.

Но самое интересное началось в 1919 году, когда его идеи приобрели более широкое измерение.

Помните его друга Понци, у которого он занял 200 долларов на аренду офиса? Именно он втянул итальянца во все неприятности, решив, что он тоже должен участвовать в больших прибылях.

Он подал в суд на Чарльза, и по законам штата Массачусетс того времени все счета ответчика должны были быть заморожены на время разбирательства.

Прием денег был приостановлен, и люди входили в двери офиса, требуя вернуть им деньги. По некоторым оценкам, около 1 000 человек успели добраться до места, а остальные упали на обочину.

Вскоре после этого правительство начало проверку схемы Понци, в ходе которой афера была раскрыта.

Выяснилось, что деньги вкладчиков не были использованы для покупки ваучеров; предприятие оказалось схемой Понци, в которой деньги новых членов использовались для выплаты денег старым членам.

В общей сложности Понци удалось привлечь 10 миллионов долларов, из которых он смог вернуть вкладчикам 8 долларов.

В результате он был приговорен к пяти годам лишения свободы за мошенничество. После освобождения из тюрьмы он продолжил свое грязное дело, за что был депортирован на родину.

Понци умер там в 1949 году, не имея в кармане денег на похороны.

Россия узнала о схеме Понци в 1990-х годах. Поскольку жители постсоветского пространства не имели опыта рыночных отношений, они стали жертвами таких схем. В 1992 году была основана российская компания «Селенга», которой за пять лет удалось заключить 2,5 миллиона контрактов.

Признаки схемы Понци

Разобравшись, что такое схема Понци, давайте теперь попробуем объяснить основные особенности финансовой пирамиды:

Гарантированная доходность, некоторые из которых превышают среднерыночные показатели по банковским депозитам, ОФЗ и голубым фишкам,

короткий срок жизни, т.е. месяцы, редко годы. Выплаты старым вкладчикам производятся исключительно за счет денег новых вкладчиков, что означает, что они не могут продолжаться долго. При малейшем сомнении в финансовой жизнеспособности системы и когда они просят свои вклады, им обычно сразу же отказывают. Единственный способ опередить события — сделать все правильно и выйти из схемы раньше,

Агрессивная рекламная кампания, иногда с бонусами, для привлечения новых клиентов из числа друзей и родственников,

Отсутствие информации или только смутные объяснения того, во что компания на самом деле инвестирует и как она получает такие высокие доходы.

Кто придумал схему Понци?

Считается, что первая в истории схема Понци была разработана итало-американским иммигрантом Чарльзом Понци, который провел масштабную аферу с использованием ваучеров ВПС.

Как отличить схему Понци?

Классическими признаками схемы Понци являются обещания невероятно высоких доходов, недолговечность схемы Понци, агрессивная рекламная кампания и отсутствие какой-либо отчетности в сочетании с туманными объяснениями. Например, во что инвестирует компания и как она добивается такой высокой доходности на вложенные средства.

HYIP-проект — это то же самое, что и финансовая пирамида, где доход выплачивается из доходов новых инвесторов. У такого проекта есть своя «легенда», то есть официальное название деятельности. Основные разновидности легенд:

История появления пирамиды Понци

Все началось с почтового соглашения, вступившего в силу между несколькими десятками стран в 1906 году. Его центральным элементом стало введение единых правил почтового обмена: в каждой стране были введены уникальные почтовые купоны одинаковой стоимости. Купон наклеивался на письмо, и вместо того, чтобы тратить деньги на марки для возврата письма, получатель получал их в обмен на купон.

Система прекрасно работала почти 10 лет, пока экономическая ситуация в европейских странах не ухудшилась. В результате Первой мировой войны в Европе разразился экономический кризис, приведший к резкому дисбалансу в стоимости почтовых купонов между европейскими странами и США. Если в Европе купон можно было обменять на 1 центовую марку, то в США этот же купон обменивался на 6 марок. Единственная проблема: что стоят марки, если вы не можете обменять их на реальные деньги?

Проблема была решена Чарльзом Понци, который в 1919 году предложил зарабатывать на разнице в обменных курсах, выпуская векселя, приносящие прибыль. Самое главное, Понци смог убедить потенциальных инвесторов (не без помощи СМИ), что инвестиции принесут 100% прибыли в течение трех месяцев. Позже, в августе 1920 года, аудит схемы Понци, проведенный федеральным агентством, показал, что деньги инвесторов не были вложены в купоны, а прибыль инвесторов оплачивалась из денег других инвесторов.

Логично, что такая афера была обречена на провал, поскольку рано или поздно приток новых инвесторов перестал бы быть достаточным для выполнения обязательств перед старыми инвесторами. Но Чарльз в то время не интересовался этим вопросом, и пирамида была растворена до наступления этого момента. Результат был предсказуем: Инвесторы не получили большую часть денег обратно, а сам промоутер был приговорен к тюремному заключению и штрафу.

Схему Понци часто также называют финансовой пирамидой. Отчасти это верно, но есть важные моменты, которые отличают финансовую пирамиду от классической финансовой пирамиды:

- В финансовой пирамиде есть идеологический центральный организатор, который управляет всей схемой и получает большую часть прибыли. В отличие от этого, обычная финансовая пирамида состоит из группы инвесторов, которые, согласно принципу MLM-сети, привлекают новых инвесторов, которые, в свою очередь, обеспечивают приток новых клиентов,

- Финансовая пирамида — это не только привлечение новых инвесторов, но и удержание старых инвесторов, которым предоставляются все возможности для реинвестирования своего капитала. Традиционные схемы Понци основаны на постоянном привлечении новых инвесторов, пока поток не иссякнет.

- Легенда, созданная оператором финансовой пирамиды, гораздо убедительнее, чем у обычных финансовых пирамид. Срок жизни обычных схем Понци во много раз короче, чем у схемы Понци.

Последователи Понци

1. мошенничество Бернарда Мэдоффа. Крупнейшее мошенничество в истории, точный ущерб от которого так и не был подсчитан. По разным оценкам, Мейдоффу удалось украсть от 50 до 64,8 млрд. долл. и обмануть около 3 млн. человек по всему миру.

Активный мошенник начал свою карьеру в 1980 году с торговли на Нью-Йоркской фондовой бирже. Он одним из первых начал использовать электронные методы торговли и постепенно увеличил объем своих торгов. Со временем под его руководством появились инвестиционные фонды, которые работали с совершенно другими активами: Акции, опционы и т.д. К середине 1990-х годов репутация Мэдоффа была настолько безупречной, что в его фонды потянулись инвесторы со всего мира. Среди них был один из основателей Access International Advisers, француз Тьерри де ла Виллеуш, который помог привлечь в фонды Мейдоффа сотни миллионов долларов инвесторов из Европы. После того как мошенничество было раскрыто, он покончил жизнь самоубийством.

Принцип схемы Понци был классическим: корпорация Мейдофф привлекала деньги инвесторов других инвестиционных фондов, компаний и инвестиционных групп, которые она якобы вкладывала в операции на фондовом рынке. Среди его клиентов были такие имена и компании, как Стивен Спилберг, Джозеф Сафра (владелец банков и недвижимости по всему миру). Инвесторов привлекала гарантированная доходность от 10 до 12 % и почти полный отказ от платы за управление. Однако в действительности деньги были выплачены только за счет других инвесторов.

То, что расследовали аудиторы и регулирующие органы, было риторическим, но схеме удалось просуществовать до 2008 года. Легенда гласит, что Майдоффа предали его собственные сыновья, но проверить эту информацию невозможно. Схема Понци смогла просуществовать так долго, потому что Бернард не был жадным и заявил о скромной доходности инвестиций. Есть подозрение, что у него могли быть покровители во власти, но этого мы тоже никогда не узнаем. Схема Понци больше не существует, а сам организатор был приговорен к 150 годам лишения свободы.

2. Афера Сергея Мавроди (МММ): все наверняка слышали об этой финансовой пирамиде. Эта крупнейшая в России финансовая пирамида была запущена в 1992 году и обманула 10-15 миллионов человек. Но дело не в этом, а в том, что Мавроди не оставил все как есть.

Вот лишь несколько реинкарнаций этой пирамиды:

- Stock Generation — виртуальная фондовая биржа, которая считается самой большой пирамидой в истории интернета; МММ-2011: мы можем многое; и МММ-2012 — программы, аналогичные МММ,

- Mavro — криптовалюта, появившаяся в 2016 году (хотя на самом деле таковой не является). Срок его действия истекал в конце 2017 года, и ожидалась перезагрузка,

- «Финансовая пирамида МММ», проект 2018 года, описанный его организаторами как глобальный инвестиционный фонд. Легенда гласит, что проект существует с 2011 года, что не совсем верно.

Похоже, что инвесторы ничему не научились на опыте первой схемы «снежного кома» МММ. Трудно сказать, что движет этими людьми — энтузиазм или жадность. Но дело в том, что у таких схем Понци всегда будут клиенты.

Другие известные пирамиды:

- Проект Лу Перлмана. Хорошо известный в музыкальных кругах (менеджер Backstreet Boys и N’Sync), он также известен тем, что организовал схему Понци, которая существует уже почти 20 лет. Потери инвесторов составили более 300 миллионов долларов. ФИНАНСОВАЯ ПИРАМИДА БЫЛА СОЗДАНА В 1981 ГОДУ. Схема Понци, созданная в 1981 году несуществующими компаниями, была настолько убедительной, что ей даже удалось ввести в заблуждение представителей финансовых учреждений.

- В 1992 году Европейский королевский клуб в течение двух лет обманывал немецких и швейцарских инвесторов. Потери составили около 1 миллиарда долларов США. УБЫТКИ СОСТАВИЛИ ОКОЛО 1 МЛРД ДОЛЛАРОВ США.

- Муравьиные фермы Ван Фэн. В 1999 году один китайский предприниматель начал необычный бизнес: Он предложил инвесторам купить муравьев на 90 дней, позаботиться о них и вернуть по более высокой цене. Доходность составила около 32% в год при обороте около $2 млрд. ОБОРОТ ПИРАМИДЫ СОСТАВЛЯЛ ОКОЛО 2 МИЛЛИАРДОВ ДОЛЛАРОВ. Через 14 месяцев схема Понци была разоблачена.

Что такое пирамидальная схема?

Финансовая пирамида (или мошенничество с пирамидами) — это бизнес-модель, которая обещает выплаты или вознаграждения участникам, которые не только участвуют в схеме, но и вербуют новых участников. Например, мошенник-рекрутер предлагает Алисе и Бобу купить права на распространение компании за 1000 долларов. Таким образом, теперь у них есть право самим продавать эти права на распространение и получать долю от любых новых участников, которых они смогут привлечь. 1000 долларов, которые они получают от собственных продаж, делятся 50/50 с промоутером.

В описанном выше сценарии Алисе и Бобу придется продать свои права на распространение дважды, чтобы возместить убытки, поскольку они зарабатывают 500 долларов за продажу. Бремя продажи прав на распространение, чтобы окупить первоначальные инвестиции, перекладывается на плечи клиентов. В конечном итоге система разрушается, поскольку для поддержания процесса требуется все больше и больше участников. Неустойчивое развитие системы делает ее незаконной.

Большинство финансовых пирамид не предлагают товаров или услуг; они живут исключительно за счет денег, получаемых от вербовки новых членов. Однако некоторые финансовые пирамиды могут выдавать себя за законную компанию многоуровневого маркетинга (MLM), которая хочет продавать услуги или продукты. Но обычно они делают это только для того, чтобы скрыть мошеннические действия, лежащие в их основе. Поэтому многие MLM-компании с сомнительной репутацией используют модель пирамиды, но не все MLM-компании являются мошенническими.

Поскольку криптовалюты в первую очередь сочетают в себе скорость, удобство и анонимность транзакций, криптовалютная пирамида — это мошенничество, организаторов которого гораздо сложнее найти и наказать.

Хайп (HYIP) как разновидность схемы Понци

Во-первых, вот определение HYIP.

Обычно слово «HYIP» ассоциируется с какой-то интернет-шумихой. Например, когда мы видим информацию о каком-то событии или продукте, вокруг него идет много споров — одним словом, повышенный интерес к чему-то со стороны пользователей Интернета. На самом деле, термин HYIP является аббревиатурой английских слов «High Yield Investment Program».

HYIP-проект — это то же самое, что и финансовая пирамида, где доход выплачивается из доходов новых инвесторов. У такого проекта есть своя «легенда», то есть официальное название деятельности. Основные разновидности легенд:

- Инвестирование в криптовалюты,

- торговля на бирже,

- кредитная деятельность. Это может быть микрозайм или другой проект по кредитованию населения. Например, помощь в получении кредита или облегчении долгового бремени,

- ставки на спорт.

HYIP-проект обладает всеми вышеперечисленными признаками финансовой пирамиды: отсутствие специализации, сотрудничество без договора, обещание высоких доходов.

Существует мнение, что заработать на HYIPах можно, если подойти к этому вопросу с умом. Однако следует помнить о высоких рисках и необходимости детального анализа имеющейся информации. Следует также отметить, что HYIP ориентируются на участников с большим количеством партнеров.

Кто и как зарабатывает на финансовой пирамиде

Пришло время ответить на этот вопрос: Можно ли выиграть в финансовой пирамиде? Да, это возможно, но нужно стать членом клуба в «правильное» время, то есть в самом начале, когда информация о доходах еще не достигла широкого круга людей.

В системе снежного кома есть свои этапы. Например, вы решили стать членом клуба и инвестировали средства так, что находитесь на самом низком уровне. Затем вы привлекли к проекту еще несколько человек и перешли на более высокий уровень. Если под вами находится несколько уровней, вы можете рассчитывать на получение некоторой прибыли.

Вступление в финансовую пирамиду, существующую уже долгое время, — очень рискованное дело. В этом случае вы можете не только ничего не заработать, но и потерять все свои сбережения.

И, конечно, помните: ваш доход напрямую зависит от того, сколько людей вы привлекли в схему Понци. Готовы ли вы убедить своих родственников, друзей и знакомых, что они получат гарантированный доход, вложив свои деньги в такую систему? Это этический вопрос. Здесь вы рискуете потерять не только деньги, но и семейные или дружеские отношения.

Негативные последствия, которые могут возникнуть в результате участия в финансовой пирамиде, можно разделить на несколько категорий:

- Финансовые последствия. Финансовые последствия. Короче говоря, вернуть свои деньги можно только в том случае, если вы присоединились к схеме Понци на ранних стадиях. Остальные вкладчики обычно терпят убытки.

- Правовые последствия. Вы можете быть вызваны на судебное заседание в качестве свидетеля и потерпевшей стороны. В худшем случае вы можете стать соучастником уголовного преступления, квалифицируемого как мошенничество. Это может произойти, если в ходе расследования выяснится, что вы знали о целях предприятия и продолжали его поддерживать.

- Этические последствия. Как упоминалось ранее, ваши друзья и родственники, которые пригласили вас принять участие в схеме Понци и потеряли свои сбережения, могут отвернуться от вас. А это может быть гораздо хуже, чем потерять свои деньги.

Если в эпоху МММ для получения денег от незнакомцев использовались в основном средства массовой информации, то сегодня все схемы Понци и сомнительные инвестиционные компании работают в Интернете. Это проще, дешевле и безопаснее для мошенников.

Если вы решите вложить свои деньги в схему, имеющую признаки финансовой пирамиды, вы рискуете понести последствия, за которые несете личную ответственность. Заработать деньги с помощью финансовой пирамиды или схемы Понци возможно, но совместимо ли это с риском потерять свои сбережения? Это зависит от размера инвестиций и вашей индивидуальной ситуации.

К сожалению, есть некоторые компании, которые работают по законным схемам финансовых пирамид. В частности, известны случаи, когда туроператоры разорялись из-за снижения притока средств от новых туристов, что затрудняло возвращение отдыхающих. И если жертвами мошенников, действующих по схеме Понци или по схеме Понци, становятся любители быстрых денег, то в такой ситуации может оказаться каждый.

В качестве последней рекомендации стоит отметить, что подозрительные компании никогда не вкладывают деньги, полученные от вкладчиков, в активы. Имеет смысл проанализировать ситуацию, структуру и стоимость активов компании, в которую вы инвестируете.