Существует разница между бухгалтерскими и налоговыми правилами. В бухгалтерском учете вся просроченная дебиторская задолженность должна быть включена в резерв по сомнительным долгам. В налоговом учете она относится только к реализации товаров, работ и услуг.

Как управлять дебиторской задолженностью, чтобы всегда хватало денег

В ходе любой предпринимательской деятельности возникает дебиторская задолженность, то есть долги, которые компания имеет перед своими деловыми партнерами.

Если эти долги не контролировать и не управлять ими, компания столкнется с серьезными финансовыми проблемами. У предприятия закончатся деньги, и оно не сможет оплачивать свои счета — будет постоянная нехватка средств для текущих платежей. А если просрочка составляет более трех месяцев, кредиторы могут обратиться в суд и начать процедуру банкротства.

Давайте рассмотрим, как проанализировать вашу дебиторскую задолженность и создать систему управления долгами.

Из этой статьи вы узнаете:

- Как классифицировать дебиторскую задолженность по группам и почему вы должны это делать

- Какие финансовые коэффициенты следует рассчитать для оценки эффективности управления дебиторской задолженностью?

- Как контролировать контрагентов и управлять дебиторской задолженностью.

- Заключение: Краткий обзор управления дебиторской задолженностью

Долги делятся на различные категории — каждая из них имеет свои особенности и проблемы. Поэтому прежде чем анализировать свою дебиторскую задолженность, разделите в ней группы дебиторов.

Самые крупные группы — это должники покупателей и поставщиков. В первом случае долги возникают из-за того, что вы назначили своим клиентам крайний срок оплаты. Дебиторская задолженность от поставщиков возникает, когда условия договора предусматривают авансовые платежи в счет будущих поставок.

Распространенным методом классификации дебиторской задолженности является классификация по контрагентам. Этот отчет формируется в любой бухгалтерской программе.

Однако, помимо разбивки по контрагентам, дебиторская задолженность также должна быть разбита по срокам погашения. Таким образом, вы можете видеть, когда ожидается дебиторская задолженность, и планировать свои платежи.

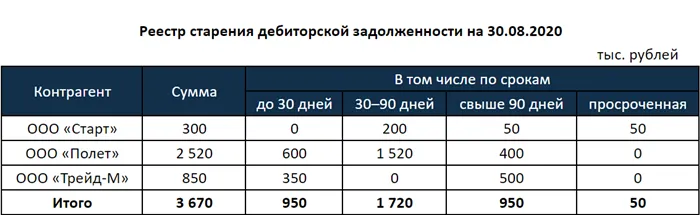

Заведите для этого специальный бланк — реестр старых долгов. Если у вас есть просроченная дебиторская задолженность, разделите ее, чтобы контролировать работу с проблемными подрядчиками.

Большинство платежей от ваших деловых партнеров осуществляется в течение 30-90 дней — на этот период можно планировать самые крупные платежи. Просроченной дебиторской задолженности мало, всего 1,4% (50 из 3670) — компания контролирует сбор дебиторской задолженности.

Другие классификации дебиторской задолженности зависят от специфики вашего бизнеса.

Если у вас несколько поставок, разделите дебиторскую задолженность не только по контрагентам, но и внутри каждого контрагента по отдельным контрактам и отгрузочным документам. Если вы продаете много различных товаров, разбейте дебиторскую задолженность по группам товаров.

Если ваша продукция продается в разных регионах, разбейте свои требования по регионам. Чтобы оценить эффективность работы менеджеров по продажам или закупкам, разбейте требования по бизнес-партнерам, за которых отвечает конкретный специалист.

Например, создайте реестр задолженности для клиентов каждого менеджера отдельно, а затем сравните разбивку задолженности по периодам времени.

Чем короче период отсрочки, тем лучше для компании. Поэтому менеджер, имеющий наибольший процент долга при наименьшем сроке погашения, должен получить более высокий балл. В данном примере это срок до 30 дней. Вознаградите сотрудника и дайте ему дополнительную премию.

В идеале, просрочек не должно быть вообще, но вы можете установить предельный уровень. Например, 5% от общей суммы дебиторской задолженности компаний, за которые отвечает менеджер. Если потолок превышен, бонусная часть зарплаты ответственного сотрудника уменьшается.

Какие финансовые коэффициенты следует рассчитать для оценки эффективности управления дебиторской задолженностью?

Оборачиваемость в днях

Это период, в течение которого деловые партнеры в среднем погашают свои долги. Чтобы рассчитать оборот дебиторов (AR), используйте формулу:

T — это период в днях, за который определяется оборот, например, месяц, квартал или год.

V — выручка за этот период.

AR — средняя дебиторская задолженность за период.

Например, квартальный оборот компании составляет 50 миллионов рублей. Средний спрос за тот же период составляет 10 миллионов рублей. Тогда скорость оборота дебиторской задолженности за квартал будет такой же:

TDR = 90 дней / (50 миллионов рублей / 10 миллионов рублей) = 18 дней.

Это означает, что деньги поступают в компанию в течение 18 дней после отгрузки товара.

Для дебиторской задолженности не существует стандартной скорости оборота. В идеале он должен быть нулевым, т.е. основываться исключительно на авансовых платежах, а не на авансах поставщиков. Эти деньги можно сразу же использовать для покупки следующей партии сырья или товаров. Деньги будут оборачиваться быстрее, и компания сможет получать больший доход в этот период без дополнительных финансовых вложений.

Однако на практике очень трудно работать без дебиторской задолженности, особенно для малых предприятий. Во времена экономического спада конкуренция усиливается — если вы попросите покупателя заплатить всю сумму вперед, найдется конкурент, готовый отложить оплату. Вам следует согласиться на отсрочку платежа, чтобы не потерять клиента.

Поэтому, по крайней мере, старайтесь поддерживать низкий или, по крайней мере, не слишком высокий уровень текучести кадров из месяца в месяц.

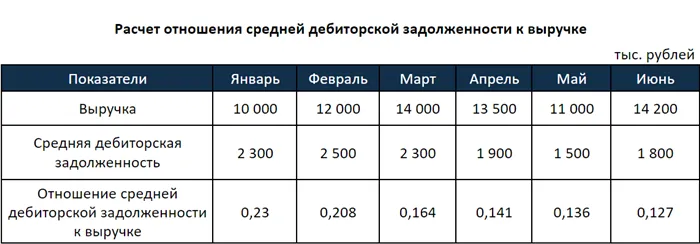

Отношение дебиторской задолженности к выручке и активам баланса

Как и оборот, эти коэффициенты также следует измерять на ежемесячной основе. Вы хотите, чтобы сумма уменьшалась от месяца к месяцу.

Выручка и дебиторская задолженность растут и падают каждый месяц. Однако отношение дебиторской задолженности к выручке неуклонно снижается, что говорит о том, что компания эффективно управляет своей задолженностью.

Соотношение дебиторской и кредиторской задолженностей

Сокращая дебиторскую задолженность, не забудьте проверить кредиторскую задолженность, то есть задолженность перед поставщиками.

В идеале ваша дебиторская задолженность должна быть немного выше кредиторской — в 1,1-1,2 раза. Например, если ваша средняя кредиторская задолженность составляет 10 миллионов рублей, ваша дебиторская задолженность за тот же период должна составлять 11-12 миллионов рублей.

Кроме того, два вида долгов должны быть сопоставимы по продолжительности. Создайте список кредиторов в том же формате, что и список должников, описанный выше. В идеале, распределение кредиторской задолженности по возрасту должно быть аналогично распределению дебиторской задолженности по времени ее возникновения. Это позволяет вам в любой момент погасить задолженность перед поставщиками путем дебетования дебиторской задолженности.

Однако если предприятие имеет значительные ликвидные (т.е. легко реализуемые) запасы товаров или продукции, вы можете отклониться от этого соотношения. В этом случае покройте часть своих обязательств средствами от продажи акций.

Проанализируйте эти коэффициенты не только по компании в целом, но и по подразделениям: Регионы, группы продуктов, ответственные менеджеры и т.д.

Например, если вы рассчитаете оборот дебиторской задолженности для каждого менеджера, вы сможете оценить, как специалисты работают с дебиторской задолженностью. Тех, у кого низкая текучесть кадров, можно побудить поговорить с должниками и выяснить, почему период отсрочки увеличился, а тех, кто не ладит с должниками, можно побудить поговорить с ними.

Кто и как может получить выгоду? Любая компания, работающая с подрядчиками и застройщиками. Они проинформируют вас о подводных камнях и способах улучшения ваших коллекций.

Дебиторская задолженность — от сомнительной до безнадежной

Многим компаниям знакома ситуация: товар отгружен, оплата за товар не поступила вовремя, и задержка платежа растет. Организации, признающие доходы и расходы по методу начисления, то есть в момент отгрузки, уже признали экономический результат в своих бухгалтерских книгах, рассчитали и начислили налог на прибыль по этой операции.

Налоговый кодекс позволяет налогоплательщику уменьшить налоговую базу на сумму безнадежной дебиторской задолженности, которая имеет свойство быть необеспеченной или безнадежной к взысканию.

Налоговая база может быть уменьшена одним из следующих способов:

- Создание резерва по сомнительным долгам

- Прямое списание безнадежных долгов непосредственно на убытки без создания резерва.

Сомнительным долгом признается задолженность перед налогоплательщиком в связи с реализацией товаров, работ, услуг, если она не погашена в установленный договором срок и не обеспечена гарантией, поручительством или залогом. Все остальные виды просроченной дебиторской задолженности не способствуют созданию резерва. Безнадежный долг впоследствии погашается (полностью или частично) должником или конвертируется в безнадежный долг.

Налогоплательщик, решивший создать резерв по сомнительным долгам, должен изложить правила создания резерва в своей учетной политике. Они не могут противоречить общим правилам создания резерва, предусмотренным статьей 266 Налогового кодекса. Суммы, отнесенные на данный резерв, включаются в состав внереализационных расходов в последний день отчетного периода (налогового периода).

Для тех организаций, которые выбрали метод резервирования безнадежных долгов, дебиторская задолженность, идентифицированная как безнадежный долг, списывается на сумму созданного резерва. Если созданный резерв недостаточен для налогоплательщика, разница (убыток) признается непосредственно как внереализационный расход. Налогоплательщики, не создающие резерв по безнадежным долгам, имеют возможность уменьшить свои налоговые обязательства не ранее, чем когда долг будет признан безнадежным.

Например, не следует создавать резерв на просроченный авансовый платеж поставщику.

Вся дебиторская задолженность, включая авансы и предоплату, может считаться сомнительной задолженностью. Как указал Минфин РФ в письмах № 03-03-06/1/79460 от 10.09.2020, № 03-03-06/1/5267 от 29.01.2020, любой безнадежный долг, признанный таковым в соответствии с положениями статьи 266(2) НК РФ, списывается, если налогоплательщик принимает решение о создании резерва по сомнительным долгам.

Признаки безнадежной задолженности

Налоговая база по налогу на прибыль может быть уменьшена, если безнадежный долг возник в силу одного из обстоятельств, перечисленных в пункте 2 статьи 266 Налогового кодекса РФ:

- Срок исковой давности истек. Для определения срока исковой давности необходимо руководствоваться нормами гражданского права (статья 196 Гражданского кодекса),

- Обязательство было прекращено актом государственной власти. Это происходит, когда исполнение обязательства становится полностью или частично невозможным в результате действия органа государственной власти или органа местного самоуправления (статья 417 Гражданского кодекса),

- Обязательство прекращается невозможностью исполнения, если она вызвана событием, наступившим после возникновения обязательства и за которое ни одна из сторон не отвечает (статья 416 Гражданского кодекса РФ),

- Ликвидация организации. Это долги, по которым, согласно гражданскому законодательству, обязательство прекращается с ликвидацией организации (статья 419 Гражданского кодекса). При этом безнадежная задолженность списывается в состав внереализационных расходов с момента исключения налогоплательщика из Единого государственного реестра юридических лиц.

- Банкротство гражданина. В соответствии с пунктом 6 статьи 213.27 Федерального закона от 26.10.2002 N 127-ФЗ «О несостоятельности (банкротстве)» требования кредиторов, не удовлетворенные вследствие недостаточности имущества гражданина, признанного банкротом, считаются погашенными.

- В этом случае судебный исполнитель должен вернуть долг взыскателю исполнительного листа:

- невозможно установить местонахождение должника, его имущества или получить информацию о наличии его денежных средств и иных ценностей на счетах, во вкладах или на хранении в банках или иных кредитных организациях,

- у должника нет имущества, на которое можно наложить арест, и все меры, предпринятые судебным исполнителем для обнаружения имущества должника, не увенчались успехом.

Кроме того, статья 266 (2) ТК РФ определяет случаи, в которых требования кредитных организаций по «кризисным» кредитным обязательствам могут быть признаны невозвратными.

Министерство финансов РФ отказывается признавать долг необеспеченным, если такой долг обеспечен гарантией (письма от 30.06.2016 N 03-03-06/3/38172, от 09.06.2014 N 03-03-10/27603).

Судебная практика отказывает в списании необеспеченных требований к аффилированным компаниям в качестве вычета по налогу на прибыль, ссылаясь на то, что это экономически нецелесообразно.

О списании кредитов, выданных солидарным лицам, см. решение Высшего административного суда ЕЭС от 10.01.2018 N Ф01-5206/2017 по делу N А79-9660/201. О переводе долга зависимого лица без деловой цели и без доказанной невозможности взыскания долга с поручителя см. решение ВАС ЕАО от 13.12.2017 N Ф09-7245/17 по делу N А50-6592/2017.

Как оформить документы по списанию

Судебная практика показывает, что распоряжение налогоплательщика, выданное администратором на основании инвентаризации, не может быть достаточным основанием для признания безнадежных долгов в качестве внехозяйственных расходов.

Пример: Арбитражный суд Северо-Западного округа постановил, что для обоснования включения дебиторской задолженности во внереализационные расходы достаточно не только карточки 60 «Расчеты с поставщиками и подрядчиками», счета 62 «Расчеты с покупателями и заказчиками», операций по инвентаризации, но и приказа руководителя о списании безнадежных долгов. Также необходимы первичные документы, подтверждающие возникновение и наличие дебиторской задолженности (Решение Арбитражного суда Северо-Западного округа от 09.12.2016 по делу N А21-8523/2015).

Для каждого случая списания безнадежного долга существуют отдельные документы, в зависимости от ситуации. В принципе, документы должны подтверждать наличие обстоятельств, при которых Налоговый кодекс позволяет рассматривать задолженность как безнадежный долг (статья 266(2) Налогового кодекса), а также сумму долга и дату его возникновения.

Ниже приведен предварительный перечень документов для списания безнадежных долгов в целях бухгалтерского и налогового учета

- инвентаризационные документы по расчетам с покупателями, поставщиками и прочими дебиторами и кредиторами,

- письменное обоснование списания задолженности,

- распоряжение (директива) руководителя организации о списании долгов,

- соглашение с указанием даты платежа

- накладные, акты сдачи-приемки оказанных услуг,

- Документы, подтверждающие платежи (платежные поручения, выписки со счета, ордера и т.д.)

- Постановление судебного пристава-исполнителя об окончании исполнительного производства, вынесенное в порядке, предусмотренном Федеральным законом от 02.10.2007 № 229-ФЗ «Об исполнительном производстве»,

- судебные решения, решения государственных органов,

- выписка из Единого государственного реестра юридических лиц о ликвидации должника.

Если ваш должник является индивидуальным предпринимателем, выписка из ЕГРЮЛ о прекращении его деятельности в качестве индивидуального предпринимателя не является достаточным основанием для признания дебиторской задолженности безнадежной.

Письмом от 27.04. 2017 N 03-03-06/1/25384 Минфин России разъяснил: согласно ст. 24 ГК РФ гражданин отвечает по своим долгам всем своим имуществом, за исключением имущества, на которое по закону не может быть обращено взыскание, поэтому, прекратив деятельность в качестве индивидуального предпринимателя, гражданин продолжает отвечать перед кредиторами по своим долгам до истечения срока исковой давности. Документом, подтверждающим необеспеченные долги, может быть постановление судебного пристава об окончании исполнительного производства и возвращении исполнительного листа в орган.

Достаточно ли у вас данных для того, чтобы судить об осуждении? Мы проверим учет и автоматизируем его на базе российского программного обеспечения.

Так, согласно пункту 1 статьи 54 Налогового кодекса, налогоплательщик имеет право исправить ошибку в 2022 году, уменьшив налоговую базу в 2022 году на сумму неуплаченного долга.

Какие долги считаются безнадежными

В соответствии с разделом 266(2) Налогового кодекса, безнадежные долги включают суммы, по которым

- истек срок исковой давности (обычно он составляет три года; статья 196 Гражданского кодекса),

- Обязательство прекратилось, поскольку не могло быть выполнено в связи с актом государственного органа или ликвидацией предприятия.

- Имеется постановление судебного пристава-исполнителя о прекращении исполнительного производства в следующих случаях: Невозможно получить информацию о должнике (местонахождение, имущество, наличие денег); у должника нет имущества, на которое можно обратить взыскание, и все меры по его поиску оказались неэффективными,

- должник — физическое лицо, объявленное неплатежеспособным и освобожденное от дальнейшего исполнения требования кредитора.

Как списать дебиторскую задолженность

В налоговом учете (НУ) есть два способа сделать это: сразу списать безнадежные «долги» на убытки или создать резерв и использовать его для погашения долга.

В бухгалтерском учете (БУ) выбора нет. Компания должна создавать резерв на покрытие безнадежных долгов. А затем использовать его для оплаты долгов, которые невозможно вернуть.

ВАЖНО

Бывают случаи, когда долги на первый взгляд кажутся безнадежными, но не могут быть списаны в ЭП. Например, когда компания-должник исключается из ЕГРЮЛ по инициативе налоговых органов, поскольку не представляет отчетность и не проводит операции по банковским счетам. Министерство финансов считает, что в данных обстоятельствах нет оснований для списания долгов. Им следует дождаться истечения трехлетнего срока исковой давности. Только после этого долг должен быть списан (подробнее об этом и других случаях см. в статьях «Семь случаев списания долга»; «Семь случаев, когда долг не может быть признан невозвратным»).

Документы для списания дебиторской задолженности

Для того чтобы списать безнадежные долги с бухгалтерского учета, сначала необходимо провести инвентаризацию. Обычно это делается в конце года, перед составлением баланса. Однако это можно сделать и в любое другое время (раздел 2.1 рекомендуемой практики, утвержденной постановлением Минфина № 49 от 13.06.95), например, по итогам квартала, полугодия или девяти месяцев.

Необходимо подготовить документы:

- Приказ о проведении инвентаризации (сводная форма № ИНВ-22).

- Отчет о состоянии расчетов с покупателями и прочими дебиторами (стандартная форма ИНВ-17).

- Информация о должнике: имя, сумма долга, дата возникновения и т.д. (Приложение к стандартной форме INV-17).

Данные формы утверждены постановлением Министерства финансов № 49 и постановлением Госкомстата № 88 от 18.08.98.

СПРАВКА

Использование консолидированных форм не является обязательным. Организация имеет право разрабатывать собственные формы и фиксировать на них результаты инвентаризации.

По результатам инвентаризации бухгалтер спишет необходимую сумму. Для этого необходимо подготовить резолюцию директора и бухгалтерский отчет с подробным описанием всех расчетов. Вам также понадобятся документы, касающиеся сделки с должником: Контракты, счета, платежи и т.д. Если срок исковой давности был прерван, вам понадобятся подтверждающие документы, такие как выписки со счета и письма.

Проводите автоматическую сверку счетов-фактур с вашими партнерами по договору Тест бесплатно

Плохие долги уменьшают налогооблагаемую прибыль организации. Узнаем, как выявить такую дебиторскую задолженность, документально оформить списание безнадежных долгов как расход, в каком периоде его следует учитывать на счетах?

Списание безнадежной дебиторской задолженности в «1С:Бухгалтерии 8»

Рассмотрим, как списать безнадежные долги в «1С:Бухгалтерии 8» (версия 3.0).

Пример 1

ООО «Современные технологии» применяет общую систему налогообложения, положения ПБУ 18/02 и уплачивает НДС. По состоянию на 01.03.2017 у компании «Современные технологии» имеется непогашенная дебиторская задолженность покупателей в размере 150 000,00 рублей (включая НДС 18%) и резервы по этой дебиторской задолженности:

- в бухгалтерском учете — в размере 150 000,00 рублей,

- в налоговом учете — в размере 100 000,00 рублей.

В связи с истечением срока исковой давности эта задолженность была юридически признана невозвратной и списана в марте 2017 года.

Инвентаризация расчетов

Для проверки сумм дебиторской задолженности и сравнения бухгалтерских и налоговых резервов по безнадежным долгам используется отчет «Анализ субсчетов» (раздел «Отчеты»).

В таблице этого отчета необходимо установить период отчета и выбрать значение Contracts из списка типов субконтрактов. В поле настроек (кнопка Показать настройки) на вкладке Показатели установите флаги БО (данные финансового учета) и НУ (данные налогового учета).

На вкладке Опция можно установить опцию для конкретного соглашения с должником.

Сформированный отчет позволяет проанализировать данные бухгалтерского и налогового учета по выбранному договору по окончании срока исковой давности с детализацией счетов (рис. 1).

Рис. 1. анализ договора субподряда по договору с должником.

Перед проведением списания безнадежных долгов необходимо составить список счетов. Для этого в программе существует документ Акт инвентаризации дебиторской задолженности, доступ к которому можно получить по одноименной гиперссылке из разделов «Продажи» и «Закупки».

С помощью кнопки Заполнить с использованием бухгалтерских данных документ заполняется автоматически. Часть таблицы на вкладке «Дебиторская задолженность» (рис. 2) заполняется остатками дебиторской задолженности на дату инвентаризации следующим образом:

В декларации по налогу на прибыль (утв. приказом ФНС РФ от 19.10.2016 № ММВ-7-3/572@) убытки от списания безнадежных долгов отражаются в приложении № 2 листа 02:

Как снизить риск появления дебиторской задолженности?

Наличие высокого уровня дебиторской задолженности в большинстве случаев не является хорошим признаком. В конце концов, это означает, что ваши деловые партнеры не платят вам за предоставленные товары или услуги.

Чтобы защитить себя от подобной ситуации, в договоре с контрагентом следует как можно подробнее описать, как и когда вы будете оплачивать предоставленные товары. Если описание этих действий будет общим, то у должника будет достаточно лазеек, чтобы избежать оплаты услуг или товаров, предоставляемых в течение длительного периода времени.

Однако, к сожалению, предусмотреть все возможные нюансы не удастся. Некоторый риск невыплаты, пусть и небольшой, всегда будет сохраняться. Каждая сторона заботится только о своих интересах.

Важное правило для всех сделок: «Всегда документируйте устные договоренности. То, что было оговорено вслух, но не зафиксировано в договоре, считается невыполненным».

Возможно ли продать дебиторскую задолженность?

Бывают случаи, когда вам срочно нужны наличные деньги для вашего бизнеса, а должники не могут оплатить свои долги, когда вам это необходимо. Или вы просто не хотите иметь дело с проблемными долгами. В этом случае вы можете его продать.

Шаги по продаже следующие

- Первое, что вам необходимо сделать, это сообщить другой стороне, что вы хотите заключить договор о переуступке прав (передаче ответственности за должника другой компании).

- Следующий шаг — найти подходящую компанию, которая захочет купить у вас долг.

- Затем необходимо подготовить документы. В этот список входят: само соглашение о переуступке, основной договор и т.д.

- Информация о налогообложении переуступки долга является обязательной.

- Вы передаете права в том же объеме, в каком они были у вас. В будущем возможно изменение или дополнение обязательств, но это уже не будет относиться к вам.

- Должник соглашается на продажу долга и принимает на себя обязательство выполнить все обязательства перед новым кредитором в полном объеме.

Перед продажей стоит тщательно обдумать, что быстрее и выгоднее — ждать, пока должник расплатится, или продать его долги.

Кроме того, дебиторская задолженность часто продается, если вы не уверены, что контрагент сможет погасить свой долг перед вами.

Что случиться, если не проводить работы с дебиторской задолженностью

Если компания не погасит их вовремя, это приведет к:

- Ваше положение на рынке ухудшится, потому что у компании не будет достаточно собственных денежных средств для осуществления определенных операций, ведения бизнеса с другими компаниями и выплаты налоговых долгов,

- Они не смогут выжить на рынке. Неоплаченный капитал может быть использован для разработки новых и улучшения существующих продуктов,

- Вы рискуете потерять свою финансовую базу — у вашей компании есть свои обязательства перед другими организациями, которые должны быть выполнены в срок. А из-за нехватки средств вы можете не иметь такой возможности.

Управление дебиторской задолженностью является важным инструментом для поддержания стабильности бизнеса. Вы не должны забывать об этом.

В качестве альтернативы можно рассмотреть привлечение коллекторского агентства, переуступку долга или списание невозвратных долгов. Последнее допустимо, если истек срок давности или если средства не могут быть истребованы.

Как списать безнадежные долги в бухучете

Дебиторская задолженность должна списываться отдельно по каждому обязательству. Например, если ООО «Альфа» должна поставить вам товар по предоплате, а ИП Иванов несвоевременно оплачивает поставленный вами товар, то по каждому из этих обязательств должны быть подготовлены документы и списаны в баланс.

Все организации, независимо от системы налогообложения, должны списывать долги в своей отчетности. Используемые проводки будут зависеть от наличия резерва по сомнительным долгам и от того, покрывает ли он всю сумму задолженности.

Резерв по сомнительным долгам

Задолженность списывается за счет резерва в том периоде, в котором она была идентифицирована как безнадежная задолженность. В этом случае она не может быть вычтена в качестве расхода в налоговой декларации.

- Дт 63 Кт 62 (60,76 и т.д.) — отнесено на резерв по сомнительным долгам.

Все безнадежные долги могут быть списаны за счет резерва, даже если они не были включены в расчет при создании резерва (п. 5 ст. 266 НК РФ, письма Минфина от 10.09.2020 № 03-03-06/1/79460, от 21.10.2019 № 03-03-06/1/80555).

Если обязательство превышает резерв, вся сумма превышения должна быть отражена в составе прочих расходов.

- Дт 91.02 Кт 62 (60, 76 и т.д.) — остаток задолженности, не покрытый за счет резерва, относится на прочие расходы.

- Дт 63 Кт 62 — 150 000 рублей — задолженность списана за счет резерва,

- Дт 91.02 Кт 62 — 80 000 рублей — остаток задолженности, не покрытый резервом, списан на расходы.

Расходы

Безнадежные долги могут быть включены в расходы, если не был создан резерв или если сумма недостаточна для списания всей суммы. Здесь действует та же запись:

- Дт 91.02 Кт 62 (60, 76 и т.д.) — безнадежные долги списаны на прочие расходы.

Дебиторская задолженность на счете 007

Если должник все еще имеет задолженность и может погасить ее в будущем, долг должен быть зачислен на забалансовый счет 007. Это может произойти, например, если долг был списан по причине истечения срока давности. А если должник был исключен из ЕГРЮЛ или ликвидирован, счет 007 использовать нельзя.

Эта сумма должна оставаться на счете 007 в течение пяти лет. Он может быть отменен по истечении обязательного срока или после уплаты должником.

- Дт 51 Кт 60 — должник погасил старый долг,

- Дт 76 Кт 91-1 — отражены прочие доходы,

- Кт 007 — долг выплачен.

Что грозит за несвоевременное списание

Несвоевременное списание дебиторской задолженности является нарушением правил бухгалтерского учета. Согласно КоАП РФ, такое нарушение может считаться серьезным, если наличие просроченной дебиторской задолженности в балансе искажает данные бухгалтерского учета на 10% и более. Это может повлиять не только на соответствующую строку баланса, но и на отчет о прибылях и убытках, где отражаются прочие расходы, прибыль до налогообложения и т.д.

В таких случаях налоговые органы могут наложить штрафы на сотрудников:

- за первое нарушение — от 5 000 до 10 000 рублей,

- за повторное нарушение — 10 000-20 000 рублей.

Также возможна дисквалификация на срок от одного до двух лет.

Согласно Налоговому кодексу, серьезным нарушением является систематическое несвоевременное отражение операций в учете. За это организация может быть оштрафована на сумму от 10 000 до 30 000 рублей.

Работа с дебиторской задолженностью в Контур.Бухгалтерии. Создавать операции сверки с контрагентами, вести первичные документы, создавать резервы по безнадежным долгам и вести учет. Сервис также позволяет отправлять отчеты в режиме онлайн, просматривать поставщиков и покупателей и консультироваться с экспертами. Новые пользователи могут пользоваться сайтом бесплатно в течение 14 дней.

Рассчитав соотношение дебиторской задолженности к выручке по регионам, вы сможете увидеть, где клиенты готовы работать с минимальными отсрочками платежей, а где средства «замораживаются». Выгоднее активнее работать в тех областях, где отсрочка минимальна, а вложенные деньги возвращаются быстрее.

Проверка платежеспособности

Может случиться так, что кредитор не возвращает долг, потому что открыта процедура банкротства. В этом случае вам следует заблаговременно внести себя в список кредиторов. Чтобы избежать подобных ситуаций, следует убедиться в платежеспособности покупателя. Информацию о банкротствах можно найти в Федеральном реестре или в арбитражных документах. Специальная налоговая служба «Прозрачный бизнес» предоставляет информацию о ликвидации и реструктуризации.

В этом процессе участвуют не только финансисты и бухгалтеры компании. Директора, юристы и сотрудники службы безопасности участвуют в управлении и автоматизации просроченной задолженности. Конкретные обязанности изложены в должностных инструкциях, а правила работы включены в LPa компании. Обычно политика управления включает следующие шаги:

- Учет — Информация о долгах, включая кредитные долги, регистрируется на счетах программы управления долгом.

- Поощрения — Политика компании определяет способ вознаграждения сотрудников, занимающихся управлением задолженностью.

- Контроль — На этом этапе осуществляется мониторинг и контроль соблюдения графиков платежей и договорных обязательств. Для этого проводится активная работа с подрядчиками, например, в виде телефонных звонков или писем с указанием дат предстоящих платежей, для составления графика платежей. В случае нарушения обязательств указываются причины, препятствующие урегулированию.

В качестве альтернативы можно рассмотреть привлечение коллекторского агентства, переуступку долга или списание невозвратных долгов. Последнее допустимо, если истек срок давности или если средства не могут быть истребованы.

Возможности FIS Collection System

FIS Inkasso — это система автоматизации учета кредитов и займов для управления дебиторской задолженностью. Услуга сочетает в себе превентивные функции с инструментами восстановления и позволяет контролировать исполнение отдельных контрактов, отслеживать стадии исполнения и судебного разбирательства.

Эта программа инкассации помогает организовать работу с дебиторской задолженностью для достижения высоких результатов при минимальном количестве персонала. Основные характеристики:

- Сбор, анализ и контроль информации о дебиторах и обязательствах.

- Запросить выписки из федеральных реестров (ЕГРЮЛ, ЕГРИП, ФСФР), из АБС банков.

- Составлять подробные отчеты с показателями динамики, отчеты о мерах по мониторингу.

- Мониторинг и автоматизация этапов взыскания (предварительное взыскание, мягкое взыскание, жесткое взыскание, юридическое взыскание, залоговое взыскание).

- Интеграция с телефонией Avaya, Oktel, Cisco, отправка сообщений (SMS, электронная почта) непосредственно из программного обеспечения.

Преимущества FIS Collection

Предлагаемое программное обеспечение для управления задолженностью полностью соответствует Правилам № 230-ФЗ от 03.07.2016 г. Ключевые преимущества решения:

- Сочетание всех этапов управления задолженностью в одной системе.

- Интуитивно понятный пользовательский интерфейс с гибкими настройками.

- Выбор наиболее подходящего метода исследования.

- Для продукта выпущено мобильное приложение.

- Интеграция с базами данных государственных учреждений: Федеральная налоговая служба, Почта России, Федеральная служба по надзору за судопроизводством, суды, Бюро статистических кредитов.

- Каналы связи — колл-центр, электронная почта, SMS, автоматическое обновление, робот-оператор.

Благодаря автоматизации процесса управления дебиторской задолженностью вы можете сократить расходы на взыскание в три раза. Узнайте, как использовать программное обеспечение с помощью практического руководства.

О компании

Financial Information Systems разрабатывает информационные системы для финансового сектора. Мы способны в кратчайшие сроки установить, настроить и ввести в эксплуатацию наш продукт, полностью адаптированный к специфике банковского бизнеса.