Перед выбором ценных бумаг полезно определить цель инвестиций. Цель должна быть четко сформулирована с ясными ожиданиями результата. Например, создать финансовую подушку безопасности в размере 5 миллионов рупий за 10 лет или накопить сумму в 1 миллион рупий на образование ребенка за 2 года.

Как создать инвестиционный портфель, если вы только начинаете вкладываться в акции

Это все активы, в которые человек вложил средства. Обычно это акции, облигации, биржевые фонды и наличные деньги. Например, инвестиционный портфель может состоять из нескольких акций «Газпрома» и небольшого количества денежных средств.

Но акции компаний, недвижимость, схемы коллективного инвестирования и банковские депозиты также могут считаться таковыми. По этой причине существуют настоящие инвестиционные монстры. Например, крупнейшая в мире управляющая компания BlackRock владеет акциями BlackRock/stockzoa в 5 454 компаниях, из которых только 13,27% входят в пятерку крупнейших.

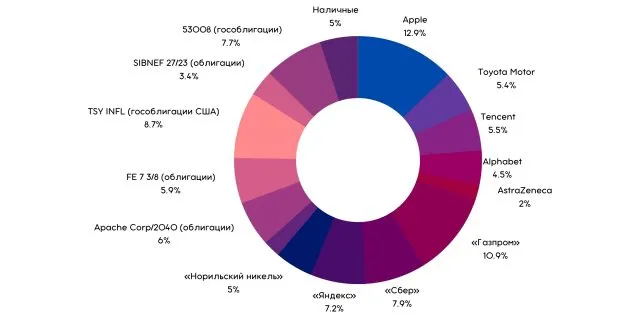

Оба примера весьма экстремальны. Портфель российского инвестора обычно включает пять классов активов: отечественные и зарубежные акции и облигации, а также ETF.

Такой подход к распределению инвестиций между различными инструментами, секторами и странами называется диверсификацией. Проще говоря, не стоит класть все яйца в одну корзину, а лучше иметь много карт и много корзин. Однако точный состав зависит от выбора портфеля, Markowitz H. Portfolio Selection / The Journal of Finance.

Какие инвестиционные портфели бывают

Не существует единого размера, подходящего для всех. Одни хотят баланса, другие готовы пойти на риск ради возможной выгоды, третьи хотят сохранить свой капитал. Выбор активов всегда зависит от инвестиционной стратегии. Но есть закономерности, которые могут служить основой.

Консервативный портфель

В него входят акции компаний, продукция которых потребляется всегда, независимо от состояния экономики. Это розничные торговцы, застройщики и производители продуктов питания, товаров для дома, строительных материалов и средств личной гигиены.

Дело в том, что эти компании одинаково хорошо работают и в хорошие, и в плохие времена. В период спада эти компании выигрывают, поэтому такой портфель также называют защитным. Однако компании получают не так много, и на растущем рынке они проигрывают более перспективным секторам экономики. Инвесторы также теряют доходность: поскольку компании зарабатывают меньше, у них остается меньше свободных денег для выплаты дивидендов, и цена акций растет не так сильно.

Консервативный подход выбирают инвесторы, которые не переносят волатильность и высокий риск в инвестициях и поэтому готовы отказаться от потенциальной прибыли взамен. Если цель — держать капитал в течение многих лет и легко его приумножать, это хороший выбор.

Пассивный портфель

В итоге инвестор получает доход, на который он может жить. С этой целью в портфель добавляются дивидендные акции и облигации с фиксированным купоном.

«Пассивные» инвесторы не ищут способа увеличить свой капитал; им достаточно регулярных выплат от крупных и стабильных компаний. Этот портфель похож на консервативный портфель, но лучше подходит для более короткого временного горизонта — от нескольких месяцев до двух лет.

Проблема заключается в том, что у облигаций есть дата погашения, когда срок их действия истекает и их необходимо обновить. Кроме того, не все дивидендные компании одинаково хорошо работают в различные экономические циклы: В преддверии кризиса или сразу после него может не хватить денег для выплаты акционерам.

Гибридный портфель

Основной принцип — диверсифицировать как можно больше. Это означает, что инвестор пытается разделить свои деньги между инструментами, которые по-разному реагируют на одни и те же события. Таким образом, можно защититься от волатильности и добиться хорошей прибыли на рынках — 3 квартал 2021 года / J.P. Morgan Asset Management.

Для этого варианта обычно выбираются дивидендные акции и акции с умеренным ростом. Обычно это крупные компании, включенные в индексы фондового рынка, такие как индекс Мосбиржи, S&P 500 или Nasdaq Composite. Эти ценные бумаги дополняются безопасными облигациями, выпущенными развитыми странами или стабильными крупными компаниями.

Этот вариант подходит для инвесторов, которые не хотят брать на себя излишние риски и готовы инвестировать на срок от 3 до 5 лет. Доходность усредняется за годы по показателю Compound Annual Growth Rate (Annual Return) / Moneychimp и не так сильно влияет на деньги инвестора, как краткосрочные инвестиции. Корреляция между классами активов также низкая — стоимость одного редко зависит от стоимости другого. Это означает, что эти активы по-разному реагируют на различные события, поэтому маловероятно, что стоимость всего портфеля резко упадет из-за одной плохой новости.

Агрессивный портфель

Другое название — портфель роста, поскольку его выбирают инвесторы, которые ищут перспективные компании. Эти люди готовы пойти на высокий риск финансовых потерь ради возможности заработать много денег.

Как сформировать инвестиционный портфель

Если вы броситесь на фондовый рынок с тысячами активов и целью что-то купить, маловероятно, что компания окажется прибыльной. Даже если все пойдет хорошо, это будет азартная игра, а не проект по созданию богатства. Поэтому лучше всего сначала рассмотреть четыре вопроса.

1. Выбрать способ управления портфелем

Некоторые инвесторы могут инвестировать по старинке: они выбирают активы, читают многостраничные отчеты и рассчитывают мультипликаторы. Это позволяет создать идеально подобранный и взвешенный портфель. Однако этот метод — практически работа на полный рабочий день, на которую не у всех есть время, энергия или склонность.

Второй вариант — найти помощника. Иногда это финансовый консультант, который собирает всю информацию и рекомендует активы, но взимает за это плату или комиссию, что влияет на общую эффективность. А иногда это автоматический советник, автоматизированный помощник, который есть почти у каждого брокера на его сайте или в мобильном приложении. Такой помощник снимает часть забот с инвестора, но портфель будет довольно стандартизированным и не обязательно идеально подходящим.

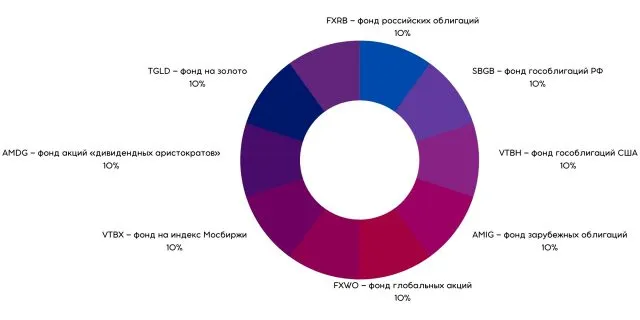

Третьей группе, которая хочет инвестировать, это тоже не нужно. Их выбор — инвестировать в торгуемые взаимные фонды. Люди, не желающие покупать каждый отдельный актив, инвестируют в десятки и сотни ценных бумаг, управляемых профессионалами. Но даже в этом случае вам придется смириться с потерей — комиссией за управление взаимным фондом.

2. Определиться с временным горизонтом

Тип портфеля и выбранных вами активов также зависит от времени. Если деньги понадобятся вам через два года, рискованные инвестиции в этот период могут свести ваш капитал к нулю из-за высокой волатильности. А если у вас впереди 15, 30 или 50 лет, то те же инвестиции могут умножиться, а в некоторых случаях даже увеличиться в десять или сто раз.

Однако финансовые консультанты обычно рекомендуют сбалансировать риск и со временем снизить его.

Пример: 20-летний инвестор формирует портфель для выхода на пенсию. В первые несколько лет вы вкладываете деньги в быстрорастущие, высокорискованные инвестиции: вы теряете деньги в одних, получаете в других, и стоимость портфеля постоянно скачет.

Но это не имеет значения до выхода на пенсию. Затем следует постепенно продать рискованные инвестиции и заменить их акциями и облигациями с фиксированным доходом, которые платят дивиденды, и жить на доходы от этих ценных бумаг.

3. Понять терпимость к риску

Это также определяет выбор активов: некоторые из них более рискованные, чем другие, но и более доходные. Баланс определяется инвестиционной стратегией.

Например, рискованные фьючерсы или криптовалюты могут упасть на 40-50% в течение нескольких часов. Если вам это очень неудобно, подумайте о том, чтобы инвестировать больший процент в облигации или индексные фонды.

4. Сфокусироваться на диверсификации

Это фундамент, на котором строится вся теория инвестиционного портфеля. Все остальное не имеет смысла без диверсификации.

Но оно того стоит, если вы четко представляете себе свои цели и специфику работы в качестве инвестора. Только после этого имеет смысл определиться с классами активов, а затем разделить их между секторами, странами и валютами.