Видимо, из-за этого США на прошлой неделе пригрозили Турции вторичными санкциями — турецкие компании могут попасть под санкции, если они будут вести бизнес с физическими или юридическими лицами из России, против которых США ввели санкции.

Какие акции включить в свой портфель в 2022 году?

Какие акции российских компаний следует включить в свой портфель в 2022 году? Давайте поговорим о результатах 2021 года и возможных прибыльных инвестиционных идеях на 2022 год. Прогнозы сбываются, несмотря на общее падение рынка.

Несмотря на коррекцию, начавшуюся в октябре, 2021 год завершился на позитивной ноте. Индекс Московской биржи с января 2021 года по декабрь 2021 года вырос с 3306,12 пункта до 3700 пунктов, то есть на 11,9%. Поскольку Набиуллина заявила, что год закончится с инфляцией чуть более 8%, реальная процентная ставка по инвестициям в российский фондовый рынок за год составила около 3,9%. Не много, но вы согласитесь, что могло быть и хуже. Однако те, кому посчастливилось войти в рынок на пике его развития, получили до 16% в реальном выражении (без учета дивидендов).

Как закончили год акции на российском фондовом рынке

Наибольший рост наблюдался в акциях энергетического сектора. Это имеет смысл, учитывая то, что произошло с ценами на энергоносители в течение года. Среди «голубых фишек» лидерами сектора были «Газпром» и «Газпром нефть», которые выросли чуть более чем на 60% и 70% соответственно. Однако больше всего повезло инвесторам в угольные шахты «Распадская» (рост на 195% за год) и «Белон» (112,5%). Наибольшие потери понесла «Русснефть», потеряв 35 % своей рыночной капитализации.

Акции сектора основных материалов также показали очень хорошие результаты. ВСМПО «Ависма» и «Акрон» набрали более 100%. Акционерам «Полюса» не повезло. Цена акций компании упала на 14%.

В промышленном и потребительском секторах наблюдалась смешанная динамика. Наилучшие результаты показали акции ПАО «Русская аквакультура» (рост на 120%) и ПАО «Белуга Групп» (рост более чем на 130%).

Финансовый сектор не показал таких выдающихся результатов. Однако особенно выделялись акции ВТБ (+28%) и банка «Санкт-Петербург» (+60%). Акции «Сбера» также выросли, но не смогли закрепиться выше отметки 300 рублей, поэтому рост составил всего 9%.

Сектор коммунальных услуг был одним из аутсайдеров рынка, хотя здесь также можно найти ведущие компании. Акции «Квадры» выросли на 127%, а РТСБ — на 230%.

В секторе недвижимости лидером стал «Самолет», который вырос почти на 400% (. ), в то время как «Группа ЛСР» оказалась аутсайдером, упав более чем на 30%.

Прогноз по акциям российского фондового рынка в 2022 году

Итак, что может предложить рынок в наступающем году? Здесь мы вновь обращаемся к рискам, которые могут повлиять на капитализацию российских компаний:

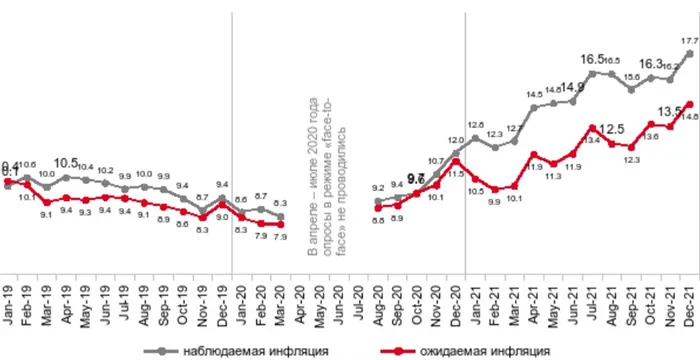

1. 1. На последнем заседании ЦБК повысил ключевую процентную ставку на 100 базисных пунктов до 8,5%, но многие эксперты считают, что регулятор снова повысит ключевую ставку для дальнейшего ускорения инфляции. 23 декабря ЦБК опубликовал на своем сайте ежемесячный комментарий, согласно которому инфляция, наблюдаемая населением в декабре 2021 года, составила 17,7% (в среднем). Ожидаемая инфляция в декабре выросла до 14,5%.

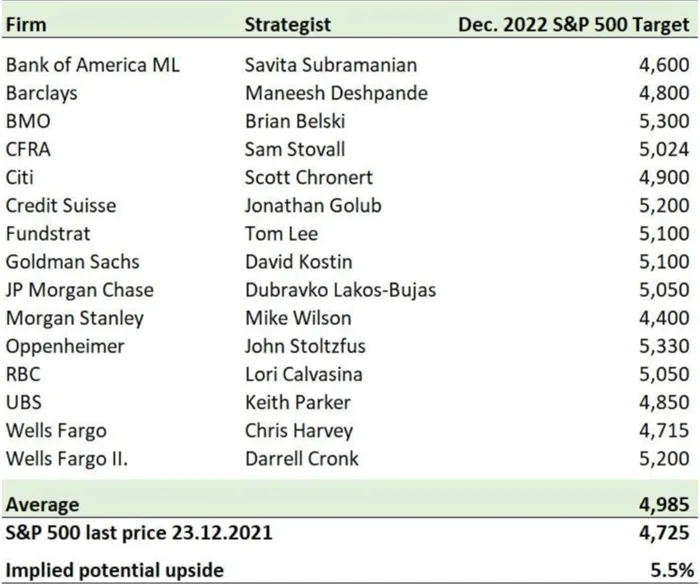

Исходя из этого, нельзя исключать, что ЦБС продолжит свою ограничительную денежно-кредитную политику. Не стоит также забывать о монетарной политике ФРС и других регуляторов в развитых экономиках. Рынки уже предположили как минимум трехкратное повышение процентных ставок в США в 2022 году. В статье в Wall Street Journal аналитики отмечают, что рынки не ожидают роста индекса S&P500 в связи с предстоящим ужесточением. По оценкам различных фирм, в декабре следующего года S&P составит в среднем 4 985 пунктов, то есть вырастет всего на 5,5%.

Очевидно, что при таких прогнозах ожидать новых рекордов от EM по меньшей мере наивно.

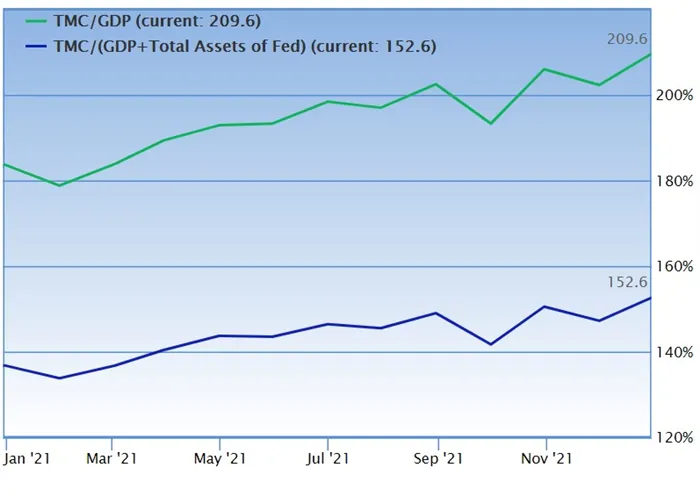

Не следует игнорировать и общую переоцененность американского рынка. Капиталоемкость ВВП (так называемый индекс Баффета) в настоящее время составляет более 200%.

2. пандемические риски. В целом, очень трудно что-либо предсказать. По последним данным от 29.12, число выявленных случаев заболевания COVID-19 снова растет, и хотя Песков в своем новогоднем поздравлении упомянул, что «осталось написать совсем немного», что означает, что эпидемиологическая ситуация будет лучше в 2022 году, как мы знаем, никто не может сказать наверняка.

Что произойдет, если локауты продолжатся, ясно. Тот факт, что цепочки поставок не могут быть полностью восстановлены, уже создает серьезные трудности для бизнеса и может продолжать оказывать крайне негативное влияние на финансовые показатели российских компаний.

3. Геополитика. В последние месяцы геополитическая повестка дня заняла прочное место в потоке новостей. Это вполне объяснимо. Как человек, давно работающий в торговле, я уверен, что вы помните август 2008 года, а тем, кто не помнит, я могу напомнить:

И дело не только в ипотечном кризисе, как вы видите. Падение индекса ММВБ на тот момент составило около 9,7%. В начале 2022 года ситуация может стать еще более сложной. Заседание Совета Россия-НАТО запланировано на 12 января. Если напряженность продолжит расти (а это весьма вероятно), это станет дополнительным фактором давления на российский рынок.

Выводы, которые можно сделать из этого, весьма оптимистичны! Скорее всего, российский фондовый рынок окажется под давлением в первом квартале, возможно, даже во втором. Если повезет, весь следующий год может стать годом меньшинств. Где здесь оптимизм? Дело в том, что это прекрасная возможность сформировать отличный портфель из более дешевых акций и включить в него не только акции второго или третьего эшелона, но и голубые фишки, такие как Uber или Газпром.

Как правило, дивиденды выплачиваются владельцам акций акционерных обществ или обществ с ограниченной ответственностью, а также партнерам в товариществах с ограниченной ответственностью.

15 акций с лучшей дивидендной доходностью в 2022

Когда вы инвестируете в фондовый рынок, вы можете рассчитывать на прибыль не только из-за роста цен, но и потому, что вам полагаются дивиденды. Некоторые российские компании на протяжении многих лет регулярно выплачивают дивиденды своим акционерам, обеспечивая им дополнительный доход. Однако, учитывая сложный экономический климат не только в России, но и во всем мире, прогнозирование дивидендов для российских компаний — дело неблагодарное, и все больше компаний отказываются от этого вида поощрения акционеров. На какие дивиденды могут рассчитывать российские компании в 2022 году и какова их доходность? Здесь представлен список из 15 компаний с наилучшей дивидендной доходностью в 2022 г. Рейтинг основан на самой высокой потенциальной доходности, которую может получить акционер, а первые места занимают компании, которые уже утвердили размер и сроки выплаты дивидендов.

Банк Санкт-Петербург — 14,1% на акцию (тикер BSPB)

BSPB обещает выплатить самые высокие дивиденды в 2022 году с выплатой 14,1%. Акции банка «Санкт-Петербург» уже выросли на впечатляющие 20% после того, как компания объявила о выплате дивидендов за первую половину 2022 года. Акции можно приобрести до 25 августа 2022 года, чтобы получить дивиденды в размере 11,81 рубля на одну обыкновенную акцию. Объявление руководством дивидендов стало приятным сюрпризом для акционеров, что особенно поразительно, учитывая разницу между обещанным размером дивидендов и 6%-ным разрывом: В прошлом году банк «Санкт-Петербург» отказался выплачивать дивиденды по обыкновенным акциям и разрешил выплату только по привилегированным акциям.

ТМК — 12,49% на акцию (тикет TRMK)

ТРМК также обещает выплатить крупные дивиденды в 2022 году в размере 9,68 руб. на акцию, или около 12,49%. Акции можно приобрести до 7 сентября 2022 года, а выплата дивидендов ожидается 23 сентября. Новость стала приятным событием и для акционеров, поскольку ТМК только в последние годы славилась стабильными дивидендными выплатами: до 2020 года с ними регулярно возникали проблемы.

Банк Санкт-Петербург, АП — 0,84% на акцию (тикер BSPBP)

Разница лишь в том, что эти дивиденды выплачиваются привилегированными акциями банка «Санкт-Петербург»: Ожидаемый дивиденд за 2022 год составляет 0,11 рубля, или 0,84% на акцию, и для выплаты дивидендов стоит купить акцию до 25 августа 2022 года.

Группа Окей — 8.50 % на акцию (тикер OKEY)

Несмотря на плохую ситуацию, ожидаемые дивиденды за 2022 год по группе и акциям OKI составляют 1,77 рупий. Дивиденд составляет 8,5% на акцию, которую можно купить до 28 августа 2022 года. Последний раз компания выплачивала дивиденды в 2020 году с доходностью 1,27%. Дата регистрации — 1 сентября.

НКНХ АП — 13,1% на акцию (тикер NKNCP)

Нижнекамскнефтехим уже выплачивал дивиденды в этом году, их размер составил 0,744 руб. Доходность второго дивиденда составит 8,52 рубля, дата, до которой акции должны быть приобретены, включительно — 16 сентября 2022 года, дата составления реестра — 20 сентября.

Алроса — 12,7% на акцию (тикер ALRS)

Акции «Алросы» уже достигли многомесячных минимумов и уверенно поднимаются в преддверии дивидендов, которые выплачиваются ежегодно с 2012 года. Чтобы получить дивидендный доход в размере 7,98 рупий, акции «Алроса» должны быть куплены до 17 октября 2022 года. Дата окончания приема заявок для акционеров — 19 октября.

Компании, которые отказались от выплат в 2022

На сегодняшний день более 25 российских компаний отказались выплачивать дивиденды своим акционерам: Российский рынок особенно остро отреагировал на отказ таких мастодонтов, как Газпром, Мосбиржа, Полиметалл, Магнит, Русагро, МТС и X5 Retail Group.

Частые вопросы про дивиденды

Всегда ли дивиденды являются благом для компаний?

Пример МТС показывает, что это не всегда хорошо для компаний, выплачивающих дивиденды. Из отчета компании за первый квартал 2022 года следует, что чистый долг МТС составляет 431,0 млрд рублей (без учета обязательств по аренде). Но как компания с выручкой более 534,4 млрд рублей в 2021 году может иметь такую высокую долговую нагрузку по МСФО?

Дело в том, что МТС уже год выплачивает дивиденды своим инвесторам, используя доходы компании от займов: Учитывая, что доля чистой прибыли в 2021 году составляет 63,5 миллиарда рублей, общий долг компании может быть покрыт в течение долгих семи лет бесперебойной работы. Семь лет без роста, масштабирования, новых исследований и т.д., и это без учета того, что эти прибыли были получены компанией на растущем рынке, при стабильном уровне инфляции около 13% и в тепличных условиях без санкций, все еще наложенных на важные российские компании и отрасли.

Очевидно, что компании будет все труднее выполнять свои кредитные обязательства, если все эти тенденции сохранятся: Даже тот факт, что рубль дорожает, не играет на руку МТС, поскольку она взяла в долг «дешевый» рубль, а расплачиваться придется «дорогим» рублем. И, конечно, эти проблемы влияют как на стоимость акций, так и на долгосрочные результаты деятельности компании.

На данный момент компания отказалась от выплаты дивидендов за период 2022-2024 годов, ссылаясь на нестабильную финансовую ситуацию и целевой показатель дивидендов на 2022 год, который, как заявило руководство компании в своем отчете, составляет более 28 рублей на акцию.

Насколько велик разрыв в дивидендах?

В торговый день после даты регистрации акции обычно реагируют технической коррекцией чистой суммы дивидендов — дивидендным разрывом. Разрыв может не совсем соответствовать размеру дивидендов, но зависит от текущей ситуации на фондовом рынке. В некоторых случаях рост цены акции в ответ на новую информацию может полностью компенсировать техническую коррекцию. Вышеизложенное показывает, что не выгодно просто держать акции до даты регистрации; важно то, выплачивает ли компания регулярные дивиденды каждый год.

От чего зависит размер дивидендов?

Размер дивидендов, выплачиваемых акционерам — определяется решением компании использовать прибыль для выплаты дивидендов. Следует отметить, что общая сумма, которую компания выделяет на эти цели, не может превышать прибыль последнего финансового года, плюс сумма нераспределенной прибыли за предыдущие годы и дополнительный или резервный капитал, если он сформирован из прибыли компании.

Когда выплачиваются дивиденды?

Дивиденды выплачиваются акционерам в сроки, установленные общим собранием акционеров компании или определенные наблюдательным советом. Следует отметить, что дата выплаты дивидендов отличается от рекордной даты. Последняя дата обычно наступает раньше, и список лиц, имеющих право на получение дивидендов, определяется в это время.

Даты выплат также могут различаться: некоторые компании выплачивают дивиденды ежегодно, а другие делят сумму на части и выплачивают ее ежеквартально.

Должен ли я платить налог на дивиденды?

Если вы инвестируете в акции дивидендных компаний, вам следует помнить, что полученные вами дивиденды будут облагаться налогом: Однако их оплачивает за вас брокер или администратор, услугами которого вы пользуетесь.

«Во второй половине года, когда геополитическая ситуация стабилизируется, мы ожидаем дальнейшего роста индекса Московской биржи, который значительно недооценен по сравнению с мировыми аналогами. Мы не исключаем, что исторические максимумы будут достигнуты вновь, если ситуация на товарных рынках останется благоприятной», — прогнозирует Владимир Соловьев.

Какие выводы

Российским акциям, конечно, будет не о чем радоваться в 2022 году, но поставщики удобрений, металлов, нефти и газа остаются главными двигателями перспектив. Конечно, остается большое «ЕСЛИ» в виде возможных санкционных мер. Поэтому принцип диверсификации важен как никогда: не вкладывайте все свои деньги в акции, а распределите их между теми же банковскими депозитами и облигациями.

Это важно: мы напоминаем вам, что публикуемая нами информация не является индивидуальной инвестиционной консультацией. Кроме того, мы не знаем, какие санкции последуют за этим, поэтому ситуация может кардинально измениться для компаний, перечисленных ниже. Но держите кулаки вверх!

Россиян предупредили, какие акции рухнут до конца года

Технологический сектор возглавляет список с точки зрения риска падения: «IT-пузырь» на фондовых рынках зрел уже давно, и его сдувание было лишь вопросом времени», — сказал агентству «Прайм» частный инвестор Федор Сидоров, основатель Школы практических инвестиций.

Энергетический сектор также будет постепенно сдуваться. В настоящее время сырьевые товары стоят дорого, но в условиях рецессии спрос, скорее всего, упадет, и цены тоже. Соответственно, компании будут терять прибыль.

Третий сектор — банковский. Ужесточение денежно-кредитной политики в развитых странах приведет к замедлению кредитования, что снизит прибыль банков.

Бизнес в сфере возобновляемых источников энергии, автомобилей, авиации и всего, что связано с высоким качеством жизни, находится под угрозой. Люди предпочтут экономить деньги, а когда это произойдет, они потратят их на самое необходимое, говорит Сидоров.

«Таким образом, компании, обеспечивающие население и бизнес ресурсами, производители основных продуктов питания (агропромышленный комплекс), сектор розничной торговли (традиционный и онлайн), производители наиболее востребованных и популярных фармацевтических препаратов останутся стабильными в период кризиса», — заключил собеседник.

Энергетический сектор также будет постепенно сдуваться. В настоящее время сырьевые товары стоят дорого, но в условиях рецессии спрос, скорее всего, упадет, и цены тоже. Соответственно, компании будут терять прибыль.

Сектор экономики

Инвестиции должны осуществляться в сектора, с которыми инвестор хорошо знакомсоветует финансовый аналитик BitRiver Владислав Антонов. В противном случае вы можете потерять больше, чем приобрести, не зная об активе. По словам эксперта, Рекомендуется регулярно инвестировать, реинвестировать прибыль и держать срок не менее пяти лет, чтобы избежать сильных многомерных колебаний цен.. Если нет желания ждать, есть только один вариант — банковский депозит, — заключил Владислав Антонов.

На пике падения цен на акции вы можете приобрести наиболее привлекательные ценные бумаги крупнейших российских компаний, чтобы обновить свой портфель.. Не исключено, что через некоторое время они не восстановятся, и сейчас есть возможность купить ценные бумаги по привлекательным ценам, считает Артем Деев, руководитель аналитического отдела AMarkets.

По его словам, увеличение стоимости ценных бумаг можно ожидать в секторах жилищно-коммунального хозяйства и розничной торговли.Он добавляет. Особенно в сегменте низких или фиксированных цен, поскольку инфляция и снижение доходов населения приведут к росту потребления дешевых товаров и основных продуктов питания, считает аналитик.

NVTK уже выплатила дивиденды в размере 43,77 крор рупий 29 апреля 2022 года. Следующую дивидендную выплату в размере 54,4 рупий можно получить, купив акции компании до 7 октября 2022 года. Список акционеров был подготовлен 10 октября.

Перспективные акции зарубежных компаний

Список составлен на основе исследований российских инвестиционных компаний и банков СберКИБ, БКС, ВТБ Капитал Инвестиции, Открытие, Промсвязьбанк, Тинькофф Инвестиции и Финам. Если ценная бумага рекомендована к покупке несколькими инвестиционными компаниями, в графах «Инвестиционная идея» и «Риски» указывается краткое изложение высказанных мнений.

а/о — инвестиционная компания не предоставила данные.

«С точки зрения позиционирования на международных рынках мы по-прежнему позитивно смотрим на компании, которые выигрывают от роста инфляции и процентных ставок, — говорит Никита Зевакин, портфельный управляющий «Альфа-Капитала». По его мнению, быстрорастущие технологические компании с высокими мультипликаторами должны чувствовать себя в такой ситуации хуже рынка. Многие производственные компании также столкнутся с проблемами, когда рост затрат (следствие инфляции) будет переложен на потребителей, что может привести к снижению нормы прибыли. Циклические компании и компании, ориентированные на добычу сырья, скорее всего, будут работать лучше.

Для российских и иностранных ценных бумаг перспективы роста целевого рынка, состояние делового цикла и способность использовать свои конкурентные преимущества и долю рынка являются важными основополагающими факторами, говорит Кирилл Комаров. Среди финансовых характеристик перспективных компаний он выделяет устойчивый баланс, умеренный долг, максимально возможную маржу прибыли и программы выкупа акций.

«Мы рекомендуем при выборе инвестиционных инструментов обращать внимание на соотношение доходности и риска, оценивать фундаментальную стоимость акций и дивидендную доходность», — советует Владимир Соловьев российскому рынку. Он отмечает, что «фишки» российского рынка с высокой дивидендной доходностью в настоящее время предлагают как минимум такие же возможности, как акции второго эшелона, с гораздо меньшим риском, чем инвестиции в «голубые фишки». Он также советует с осторожностью относиться к акциям второго эшелона, которые выплачивают высокие дивиденды один раз, но потом долго восстанавливаются.

«Мы знаем, что многие инвесторы в России стремятся к высоким дивидендам, поэтому существует большой спрос на ценные бумаги компаний, которые щедро делятся своей прибылью за счет этих инвесторов», — говорит Кирилл Комаров.

Интересно, что в отношении российского рынка эксперты не рекомендуют использовать такой популярный элемент для сравнения инвестиционной привлекательности схожих компаний, как мультипликаторы (коэффициенты, описывающие отношение стоимости к прибыли и т.д.). Мультипликаторы российских компаний традиционно ниже, чем у их западных коллег, поэтому ориентироваться только на них, наверное, не стоит, — объясняет Денис Горев, — В нынешней ситуации роста напряженности лучше смотреть на компании с преимущественно частным участием, которые по выручке ориентированы на внешний рынок.

Российский рынок в целом сильно дисконтирован по сравнению с мировыми аналогами, поэтому мультипликаторы, как правило, не имеют первостепенного значения при принятии решений, говорит Кирилл Комаров. Однако он считает, что стоит внимательнее присмотреться к мультипликаторам, поскольку более широкая база инвесторов и аналитиков может помочь отразить ожидания относительно будущих перспектив акций.

Недра родины

Среди наиболее перспективных акций на российском рынке все опрошенные «Деньгами» эксперты в первую очередь называют акции сырьевых компаний, нефтегазового сектора и металлургии, и соглашаются с тем, что интересны экспортеры углеводородов.

«Высокие цены на товарных рынках заставляют нас оптимистично смотреть на стоимость сырьевых секторов на фоне роста мировой экономики», — говорит Владимир Соловьев. В частности, сохраняющийся высокий спрос на газ в Европе и сокращение запасов газа делают «Газпром» привлекательным благодаря большому потенциалу роста и высокой ожидаемой дивидендной доходности (около 14%), говорит он. Цены на нефть находятся на самом высоком уровне за последние семь лет, что также окажет значительную поддержку нефтяным акциям ЛУКОЙЛа и Роснефти.

В условиях рекордных цен на основные сырьевые товары — нефть, металлы и природный газ — на протяжении многих лет или близких к этому, существует значительный фундаментальный потенциал роста для акций компаний, ориентированных на эти отрасли, говорит Дмитрий Скрябин, портфельный управляющий УК «Альфа-Капитал Управление активами». По его расчетам, впервые с 2014 года, когда разразился тяжелый кризис с санкциями и падением цен на нефть, российский индекс нефтегазовых компаний При этом показатели индекса Московской биржи до конца 2021 года не будут составлять около 11%, что является историческим рекордом. Более того, некоторые компании (особенно металлургические) имеют дивидендную доходность более 20% в год. «В этих условиях компании металлургического и нефтегазового секторов, несомненно, являются нашими фаворитами с точки зрения перспектив роста акций», — заключает эксперт.

В первой половине года экспортеры могут оказаться сильнее других: Нефтяные компании, представители горнодобывающей и металлургической промышленности, а во второй половине года, наряду с признаками замедления инфляции, спрос может вернуться к акциям потребительского сектора, считает специалист по фондовому рынку Альберт Короев из BCS World Investment.

«Экспортеры будут лучше работать на российском рынке благодаря естественному хеджированию валюты, золотодобытчики и производители удобрений — наши фавориты», — говорит Денис Гороев. Что касается металлургической отрасли, Владимир Соловьев указывает на акции ММК, которые имеют высокую дивидендную доходность и являются «одними из самых недооцененных акций в секторе». Золотодобывающие компании, акции которых оказались под давлением в 2021 году из-за высоких рублевых цен на золото, также являются привлекательными, по его мнению.

В России нефтегазовый сектор выглядит более стабильным: Крупные компании в этом секторе занимают значительную долю мирового рынка и не могут быть легко устранены», — говорит Наталья Малых. В целом, в такой ситуации экспортеры, получающие валютную выручку, представляются менее рискованными, чем компании, ориентированные на внутренний спрос, хотя производители металлов могут пострадать от более высокого налогового бремени.

ТОП-15 перспективных акций российских компаний

Таблица составлена на основе опроса российских инвестиционных компаний и банков СберКИБ, БКС, ВТБ Капитал Инвестиции, Открытие, Промсвязьбанк, Тинькофф Инвестиции, Финам. Если ценная бумага рекомендована к покупке несколькими инвестиционными компаниями, в колонках «Инвестиционная идея» и «Риски» приводятся обобщенные мнения.

а/о — инвестиционная компания не предоставила никаких данных.

Существуют и противоположные мнения. Станислав Клещев оказался единственным из опрошенных «Деньгами» экспертов, кто поддерживает не экспортеров, а отечественные компании — в основном из-за ожидания положительной динамики курса российской валюты. «На фоне роста процентных ставок мы отдаем предпочтение компаниям с низким уровнем левериджа и считаем, что сектора, ориентированные на внутренний рынок, могут быть более интересны для инвесторов в 2022 году, поскольку они выиграют от ожидаемого укрепления рубля», — говорит он.

Тем не менее, ВТБ Капитал Инвестиции отмечает, что его аналитики позитивно оценивают нефтегазовый сектор, учитывая высокие цены в 2022 году (по прогнозам, Brent будет стоить около 5 000 рублей за баррель) и рост добычи нефти на 8% в годовом исчислении, что должно привести к высоким свободным денежным потокам и двузначной дивидендной доходности в секторе. «Мы отдаем предпочтение Роснефти и ЛУКОЙЛу», — заключают они.

«На российском рынке мы выделяем в качестве топ-идей акции различных секторов, где катализаторами роста цен на акции являются высокие цены на газ и энергоносители в целом, а также реализация компаниями новых проектов», — говорит Дмитрий Макаров. В качестве примера он приводит Газпром, Яндекс, X5 Retail Group и SegezhaGroup. Газпром включен в подборку СберКИБ наиболее привлекательных идей на российском рынке и одновременно в подборку дивидендных акций.

ВТБ Капитал Инвестиции также выделяет российского интернет-гиганта: «Мы позитивно оцениваем «Яндекс», поскольку видим сильный рост в секторе электронной коммерции, поддерживаемый синергией в экосистеме, включая более низкие затраты на привлечение клиентов по сравнению с конкурентами, более высокий уровень удержания клиентов и рост логистики.

Что касается акций российских банков, которые за последний год показали очень хорошие результаты (благодаря рекордным прибылям в отечественной банковской системе), то здесь сохраняется оптимизм, хотя и осторожный, учитывая растущие риски ухудшения внешнеполитической обстановки. «Мы также позитивно оцениваем некоторые бумаги финансового сектора, но отмечаем, что они более чувствительны к геополитическим рискам», — говорит Владимир Соловьев. В этом секторе он выделяет привилегированные акции компании «Сбера», дивидендная доходность которых, как утверждается, составляет 10%. Однако «ВТБ Капитал» пишет, что «сохраняет нейтральный взгляд на банковский сектор», так как ряд факторов будет ограничивать рост цен на акции: высокий ориентир, замедление роста кредитного портфеля, нормализация стоимости риска и ужесточение регуляторной среды.

Кирилл Комаров считает, что акции российского финансово-коммуникационного сектора могут иметь положительную динамику в 2022 году. Финансовый сектор является косвенным бенефициаром роста: хотя он напрямую не связан с сырьевыми товарами, он выиграет от увеличения инвестиций горнодобывающих компаний. Технологический сектор также является перспективным в связи с высоким потенциалом цифровизации российской экономики.