Информация! Имущество родственников или членов семьи неплательщика не может быть выставлено на аукцион.

Отзывы физических лиц прошедших процедуру банкротства – насколько она оправдана?

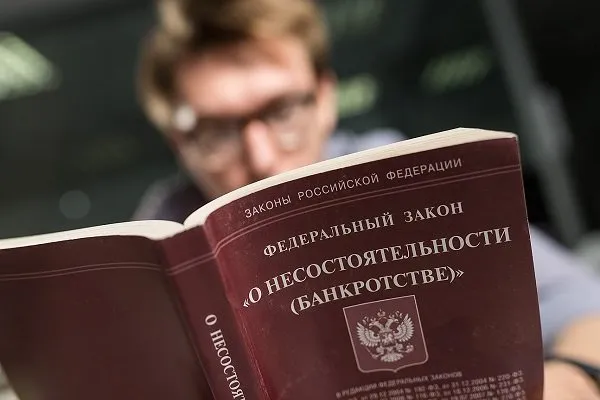

До недавнего времени только юридические лица имели право юридически доказывать свою неспособность платить. Теперь эта процедура доступна и для обычных граждан. Институт банкротства физических лиц развивается и набирает практику — ежегодно по всей стране принимаются тысячи решений о признании банкротства. Однако эта процедура остается спорной. Это мнение тех, кто испытал на себе все тонкости этого процесса.

Как работает механизм на практике, что происходит во время процесса и каковы последствия — на эти и другие важные вопросы вы найдете ответы в данной статье.

Основные моменты процедуры банкротства со слов лиц, прошедших процедуру

Объявление о несостоятельности означает официальное признание арбитражным судом неспособности лица выполнить свои финансовые обязательства перед кредиторами. Многие должники видят в этом решение всех своих проблем. Действительно ли это так?

Прежде всего, банкротство — непростая задача. Кроме того, для этого необходимо потратить много сил и средств. Более того, вы должны убедить суд в том, что человек не только не хочет, но и не может выплатить долг. Те, кто уже прошел через весь процесс, отмечают следующие основные моменты этого процесса.

Реальные условия и основания банкротства

Процесс может быть инициирован самим должником при соблюдении определенных условий, установленных законом. Таким образом, причины для начала процесса следующие:

- внезапное ухудшение финансового положения должника в связи с общей суммой кредитной задолженности не менее 500 000 рублей,

- задолженность по оплате более 90 дней

- Отсутствие источников дохода в размере, равном сумме кредитных обязательств

- Отсутствие ценных активов или активов, стоимость которых соответствует сумме долга.

Информация. Каждое из представленных обоснований будет рассмотрено судом на предмет их соответствия действительности, и если заявитель намеренно искажает информацию, в удовлетворении заявления будет отказано.

Какие бумаги потребуются?

Сбор подтверждающих документов — это не только первый этап процесса банкротства физического лица, но и один из самых сложных. Сложность заключается в том, что перечень документов довольно обширен — он регулируется действующей законодательной базой, в частности Законом № 127 ФК.

Примечание: Перечень, содержащийся в данном нормативно-правовом акте, является лишь основным, обязательным перечнем документов. Кроме того, арбитражный суд имеет право запросить дополнительные справки и выписки, если они помогают более подробно описать обстоятельства дела и прояснить фактическую картину дела.

Объяснение таких строгих законодательных требований к пакету документов простое. Ответчик должен доказать свою неспособность платить, убедив судью, что у него есть непреодолимые обстоятельства, которые делают невозможным взыскание долга. Если при изучении документов выяснится, что должник имеет небольшой доход, но ценное движимое или недвижимое имущество, суд может признать его виновным в подделке документов и обвинить в покушении на мошенничество. Дело не только будет прекращено, но и будет подан новый иск — на этот раз с совершенно другим видом ответственности.

Информация. В суд будут представлены только копии всех документов, перечисленных в досье. Если список неполный, дело будет прекращено.

Особенности процедуры

Для признания неплатежеспособности лицо должно обратиться в арбитражный суд. Эта процедура проводится только в том случае, если ситуация гражданина соответствует следующим критериям:

- Общая сумма задолженности превышает 100 000 рублей,

- Последний платеж по одному из кредитов был произведен не более шести месяцев назад,

- Человек должен предоставить справку с места работы о том, что размер его зарплаты недостаточен для погашения задолженности.

Третий пункт не всегда является обязательным, так как этот фактор определяется в ходе судебного разбирательства.

В арбитражный суд может обратиться любая сторона — как сам должник, так и финансовое учреждение, ответственное за выдачу кредита.

Однако процедура банкротства (судебная или внесудебная) — единственный способ официально рассчитаться с долгом и вздохнуть с облегчением. Альтернатива «ждать 3 года и ничего не делать» на самом деле не работает, государство все равно получит свою долю.

Как возникла процедура банкротства в РФ и как она реализуется на практике

С 1 октября 2015 года в России законодательно разрешено частное банкротство. Одной из причин первоначального введения закона — и, возможно, самой важной — был экономический кризис, связанный с санкциями. Все это привело к огромному потоку кредитов и микрозаймов от населения, что для многих было лишь способом отсрочить неизбежное.

А пандемией 2020 года стала «контрольная инъекция». Люди теряли работу: малые и средние предприятия закрывались, крупные компании сокращались, чтобы выжить.

Судебное «платное» и внесудебное «бесплатное» банкротство

Скорее, здесь речь идет о неправильном толковании терминов обычными гражданами. В интернете, на форумах и в социальных сетях, судебный процесс называют платным, потому что им занимаются в основном адвокаты, юридические фирмы и финансовые менеджеры — их работа стоит денег.

Чтобы подать заявление о банкротстве в суд, минимальная сумма задолженности должна составлять не менее 300 000 рублей, а максимальная сумма не ограничена.

Внесудебная процедура называется бесплатной процедурой в Интернете. Особенность заключается в сумме долга, верхний предел составляет 50 000-500 000 рублей. Если сумма превышает полмиллиона, обойти суд невозможно.

Работает ли это на практике? Наши наблюдения за 4 месяца с момента опубликования закона о внесудебном банкротстве показывают, что он не работает, вернее, почти не работает.

Теория и практика внесудебного банкротства

Почему инструмент не работает? Из 4 500 заявлений на бесплатную процедуру банкротства, поданных в МФЦ, только около 1 200 человек — чуть более 25% — смогли получить одобрение. Оказалось, что 3 300 человек получили отказ, поскольку не подходили для этой процедуры.

Почему они не имеют права? Чтобы получить бесплатное списание долга, заявитель должен пройти все процедуры принудительного взыскания. Вот простой пример: кто-то должен денег. Это могут быть долги по ЖКХ, коллекторские долги, мелкие кредиты, потребительские кредиты или банковские кредиты.

Заемщик не в состоянии вовремя вносить платежи, и банк инициировал против него процедуру взыскания. Районный суд по месту регистрации вынес решение о взыскании, выдал исполнительный лист и передал его судебным приставам для исполнения.

Судебные приставы разыскивают имущество должника (зарплату, недвижимость, остатки по счетам) в течение 3 лет, и если они ничего не находят, то обязаны прекратить исполнительное производство. Но здесь в игру вступает элемент, который «упаковал» 3 300 человек в регистратуру МФЦ.

Бесплатная процедура банкротства распространяется только на тех, кто завершил все исполнительные производства.

Это означает, что если человек все еще что-то «затевает», он должен дождаться истечения трех лет, хотя банк также может запросить продление исполнительного производства в течение этих трех лет.

В случае судебного банкротства, с другой стороны, ситуация намного проще. За два года до судебного разбирательства, например, он мог продать свое единственное жилье, заключить какой-либо договор займа или взять кредит. Но заемщик, зная, что не сможет завершить дело в ближайшие полгода, спокойно идет в суд и продолжает действовать по правилам «до выхода». Это не относится к «бесплатной» процедуре банкротства.

Поскольку закон не проверен, непрозрачен, сложен и имеет множество ограничений, он практически неэффективен.

И что еще хуже, нет никакой гарантии, что он будет работать и дальше, потому что из большого количества российских заемщиков лишь небольшой процент завершил все процедуры принудительного взыскания.

Более того, банки не особенно заинтересованы в процедуре взыскания. Их юристы прекрасно знают, что в России выплачиваются «серые» и «черные» зарплаты и что многие заемщики владеют только домом, который невозможно арестовать. Или, в лучшем случае, есть дешевая недвижимость, и требуется много времени, чтобы выставить ее на аукцион.

Поэтому банкирам проще продать долг коллекторским агентствам, которые затем начисляют высокие проценты. В конце концов, заемщик переиграет внесудебное урегулирование и окажется в судебном банкротстве.

Еще один момент — деньги на каждого члена семьи остаются только у премьер-министра. Но у многих потенциальных банкротов не было ничего другого, когда они пытались самостоятельно погасить свои кредиты.

Согласно статистике, люди «не стоят в очереди, чтобы подать заявление о банкротстве». По оценкам экспертов (ОКБ), к 2022 году в России будет более полумиллиона человек, испытывающих трудности с выплатой кредитов. А частных банкротств на рассмотрении находится примерно в семь раз меньше. Хотя это число неуклонно растет уже три года подряд. Это может быть связано с тем, что все больше и больше людей проходят через этот процесс и делятся своим опытом с другими.

Мы также подготовили подборку «банкротных» историй от людей из разных регионов России. Наша цель — не «поощрять» этот процесс и не «препятствовать» ему. Не являются героями и те истории, которые мы публикуем. Люди просто делятся своим опытом и последующими размышлениями о нем. Возможно, их опыт будет полезен и вам.

Петр, 40 лет, Москва

У меня был неудачный кредит на четыреста тысяч. Условия были сложными, и, как назло, у меня возникли проблемы с работой. У меня были одна просрочка за другой, штрафы становились все выше и выше. Я думал взять еще один кредит, чтобы погасить этот, но прочитал в интернете то-то и то-то, и мне посоветовали этого не делать. Я думал, что у меня не хватит денег на банкротство — мне нужно полмиллиона. Потом я прочитала, что могу подать заявку на меньшую сумму, если после выплаты кредита у меня не останется достаточно средств от зарплаты. В последние несколько месяцев я получаю все меньше и меньше. Я подал заявление. Он был принят.

Я знал, что банкротство — это дорого. Я сэкономил немного денег. Я не заказывал петицию, а написал ее сам, следуя образцу в интернете. Это оказалось несложно. Я скачал его, вставил свои данные вместо имеющихся, удалил ненужные, распечатал — и вот оно. Короче говоря, я не волновался; раз заявление было принято, значит, все в порядке.

Я нашел адвоката в этом районе за половину цены адвоката в Москве: 25 000. Однако с ним меня связал знакомый с работы. Я дал менеджеру небольшую сумму в тридцать евро (он сказал мне, что это такое). Тысяча для нотариуса.

У меня только одна комната, одна машина и один гараж, и у меня все еще есть дом моего отца. Я отказался от реструктуризации. Квартиру (единственное жилье) они оставили себе, «Матрешку» и гараж продали по дешевой цене. Дешево. Юрист сказал мне, что я могу подать заявление на переоценку, но мне придется заплатить за услуги оценщика. Я не делал этого. Я остался с долгом в 100 000 евро. Он был стерт с лица земли.

Я не знаю, стал бы я подавать на банкротство, если бы передумал. Может быть, было бы проще продать машину и гараж самому и выплатить деньги. В итоге я заплатил шестьдесят тысяч, чтобы погасить долг в сто тысяч. И это было шестимесячное начинание.

Александр, 34 года, Самара

Я умею работать с кредитами. Если вам нужны деньги, возьмите то, что вам нужно. Затем постепенно погашайте его. Удобно. За последние пять лет у меня не было никаких проблем с этим. У меня было два кредита и постоянная зарплата, и я смог их выплатить. Потом были очень хорошие скидки в автосалоне, я купил Toyota, получил еще один автокредит. Поэтому я подумал: ну, давайте подождем еще несколько лет, резервы еще есть. Один из старых кредитов был выдан всего год назад. Но, как говорится, мы предполагаем.

Половину менеджеров на моем рабочем месте «вызвали» на реструктуризацию, и я был одним из них. Конечно, я нашел работу в течение недели, не обращаясь на биржу. Но зарплата, знаете ли, на новом месте. Половина старого. То есть, у меня еще хватает на кредиты, но я плачу о своей жизни. Я решил пока аккуратно погасить автокредит, так как он был еще совсем свежим, а остальное выплатить из оставшейся основной суммы долга. Я не выполнил своего обязательства. Начали поступать звонки из банков. Через несколько месяцев они, очевидно, бросили меня и продали мой долг. Пришли коллекционеры. Каждый день они звонят и пытаются начать свою роботу в самое неподходящее время. Смена SIM-карт вредна для бизнеса, у меня на телефоне хранится много данных. Моя жена все время плачет, она постоянно беспокоится, кричит на ребенка и на меня. Мне жаль ее, но у меня больше нет сил. Я ломала голову, пытаясь понять, как из этого выбраться.

Мифы о банкротстве физлиц

Ничто не рождается и не распространяется так быстро, как мифы, созданные «из уст в уста». Практика индивидуального банкротства существует всего менее пяти лет, но она уже породила некоторые недоразумения. Иногда из-за такого «зараженного телефона» люди не понимают, в каких случаях банкротство выгодно для них, а в каких — нет.

И на всякий случай они стараются вообще не вмешиваться в этот процесс. Сегодня мы развенчаем некоторые предрассудки, которые прочно укоренились в массовом сознании.

Миф 1. Арбитражный суд спишет только долги, накопленные до начала дела о банкротстве, остальное заставят платить

Это зависит от того, какие «другие вещи» мы имеем в виду. Если это задолженность по оплате электроэнергии, то да. Вы можете списать долг, существовавший на момент банкротства, но, конечно, вам придется оплачивать все последующие коммунальные услуги. Вы используете их.

Некоторые долги вообще не списываются, например, алименты на детей. Или выплаты за ущерб имуществу. Кроме того, вы не можете оплачивать долги по возмещению материального ущерба, если у вас есть такое постановление суда.

В случае с кредитами они полностью прощаются, даже если срок погашения кредита наступит через несколько лет. Все они закрыты, и кредиторы больше не имеют права требовать с них деньги.

Миф 2. Банкроту не разрешат никогда выезжать из страны

Всегда говорят: «Я слышу колокол, но не знаю, где он». Гражданам, в отношении которых ведется процедура банкротства, запрещено покидать Россию. Из опасения, что должник может скрыться. И это не всегда так. Если речь идет о необходимой поездке — для лечения, посещения больного или умирающего родственника, или даже о срочной деловой поездке — вы должны подать заявление в суд и подкрепить его документами. Если суд согласится, что это не «уловка», а реальная необходимость, запрет на въезд временно снимается.

А если гражданин объявлен банкротом, он может идти куда хочет.

Миф 3. Банкротство могут заменить взысканием всей зарплаты, пенсии, иного дохода должника

Во-первых, сама формулировка вопроса «банкротство может быть заменено» является в корне ошибочной. Банкротство не заменяется ничем. После открытия производства оно может быть либо прекращено, либо приостановлено. Производство по делу прекращается, когда должник либо погашает реструктуризацию, либо объявляется неплатежеспособным. Отстранение на время действия мирового соглашения.

«Заменой» вложения дохода может быть этап реализации (если активов просто нет в наличии). Но это еще далеко не все! Это незаконно. Должник должен иметь ПМ для себя и своих иждивенцев. Другими словами, пенсия или зарплата, равная минимальному размеру оплаты труда, не затрагивается вообще. Если она выше, то все, что превышает прожиточный минимум, может быть вычтено в течение шести месяцев. Если вы подадите заявление о банкротстве, эти вычеты не применяются.

Это правда, что судебные приставы и финансовые администраторы иногда проявляют чрезмерное усердие и фактически «обнуляют» счета должников. Немедленно напишите заявление в прокуратуру или подайте заявление в суд. Деньги будут возвращены, а виновные понесут наказание за злоупотребление властью.

Миф 4. Нужно успеть опередить кредиторов и первым подать заявление на банкротство

Этот миф часто распространяют сами кредиторы. Правда заключается в том, что если они сами подадут иск, то им придется нести расходы по иску. Поэтому в действительности кредиторы подают иск только в том случае, если считают, что у них есть «что взыскать» с должника и что долг может быть погашен путем продажи имущества. То есть, у должника достаточно активов, чтобы покрыть два или три таких долга, потому что при продаже происходит демпинг. В этих случаях действительно целесообразно «догнать» кредиторов и добиваться реструктуризации долга. В крайнем случае, с разрешения попечителя вы можете сами продать и погасить часть своего имущества по нормальной цене.

Информация. В суд будут представлены только копии всех документов, перечисленных в досье. Если список неполный, дело будет прекращено.

«Теперь я изгой»: жизнь после финансового краха

Закон о банкротстве физических лиц вступил в силу 1 октября 2015 года и дал надежду примерно полумиллиону россиян. По оценкам Центрального банка, такое количество граждан имеет непосильное бремя и может рассчитывать на списание долгов. Три года спустя это число выросло до более чем 700 000 человек.

Те, кто не погашает свои кредиты более трех месяцев, теперь считаются потенциальными банкротами. А его долги превышают 500 тысяч рублей. Если этот гражданин обратится в арбитражный суд, он может рассчитывать на один из трех исходов: Банкротство с ликвидацией активов, реструктуризацией долга или мировым соглашением с кредиторами. В настоящее время в России более 50 тысяч человек получили официальный статус финансовой несостоятельности.

В социальных сетях и на профильных форумах эти люди называют себя «освобожденными». Они ведут многомесячную борьбу в суде, знают 217-ФЗ почти наизусть и готовы поделиться своим опытом с новичками. В основном, их советы сводятся к одной точке зрения: это трудно, но выполнимо. Однако, как показывает практика, банкротство далеко не последнее финансовое приключение в их жизни.

«Еще бегать и бегать…»

Банкротство в России не может быть достигнуто в одиночку. В любом случае гражданину помогает финансовый управляющий, назначенный судом. Специалист контролирует арбитражный процесс и отвечает за контакты с кредиторами. Он может даже получать зарплату на имя клиента, если счета клиента заморожены.

Окончание процедуры банкротства означает конец помощника. Но на этом трудности должника не заканчиваются. Первый «поиск» нового неплатежеспособного лица заключается в обновлении его статуса в кредитных учреждениях, налоговой службе, коллекторских агентствах и OIAE.

«Я пришел в банк с решением суда об освобождении моего зарплатного счета. Они отказались принять заявление, пока я не предоставил им единственный оригинал решения суда. Я не давал его им, что мне делать?». — Есть сотни подобных сообщений на соответствующих форумах. ( В дальнейшем сохранена авторская орфография и пунктуация — прим. Banki.ru. )

Евгения из Москвы обанкротилась год назад. Он рассказал Банки.ру, что ему приходится получать оригинал решения лично, хотя промежуточные решения направляются должникам по почте. Но правила работы с новыми банкротами по-прежнему диктуют местные руководители банков. «У меня было три банка. Один из них разблокировал карту, предъявив копию, а двое других попросили только оригинал. Было много такого, о чем нас не предупредили», — сожалеет Евгения.

««Я банкрот с 14 апреля. А долги так и висят. Некоторые наглые банки продолжают меня перепродавать коллекторам».»

Иногда статусная борьба должников-банкротов с финансовыми и государственными органами затягивается на месяцы. Например, вот сообщение на одном из форумов от февраля этого года:

«Я являюсь банкротом с 14 апреля. А долги до сих пор не погашены. Некоторые наглые банки продолжают продавать меня коллекторским агентствам. Теперь они звонят мне. Я хожу в банк, как на работу…. долги еще не списаны. Я дал определение… Все дело в том, чтобы не иметь долгов на бумаге. И банки продолжают это делать. Я уже дважды подвергался преследованию со стороны судебных приставов. И это несмотря на то, что у них есть судебное решение по моему банкротству.

Рецепты для пострадавших просты: достаточно письменно обратиться в различные учреждения, получить копии судебных решений и пожаловаться в Центральный банк, чтобы ускорить процесс.

«Ни в коем случае не устраивать конфликта с руководством»

Если мы будем опираться на закон, то можно восстановить Россию. Однако с определенными ограничениями. Например, вы не можете скрыть свой новый статус. Данные о должниках-банкротах публикуются в СМИ и вносятся в Единый федеральный реестр сведений о банкротстве.

Кстати, работодатель узнает о финансовых проблемах человека гораздо раньше — бухгалтерия часто вынуждена перечислять зарплату должника на специальный счет без карты.

Наталья Новичкова — пекарь и кондитер из Нижнего Новгорода. Она узнала о законе полтора года назад, но не решалась подать заявление о банкротстве. Хотя долги становились все больше, женщина колебалась, опасаясь ухудшения отношений с администрацией.

«Они отнеслись с пониманием. Но я очень переживала по этому поводу. Мне было просто стыдно за свое положение», — рассказала Наталья Новицкова порталу Banki.ru.

Личное банкротство не может быть основанием для увольнения, говорит юрист Елена Мякишева из «Яковлев и партнеры». «Перечень оснований для увольнения по инициативе работодателя содержится в статье 81 Трудового кодекса. Данная статья не содержит такого основания для увольнения, как объявление работника банкротом», — говорит эксперт.

Тем не менее, многие «освобожденные» работники избегают ухудшения отношений с начальством.

«Мой совет. Никогда не иметь конфликтов с руководством, что это не законно, что банкротство не влияет на работу и т.д. Вероятность того, что потенциальный работодатель получит плохой сертификат безопасности, высока. Я знаю несколько случаев, когда бывшие банкроты были уволены с государственной службы «по собственному желанию». Их мотивировала ненадежность такого работника и небрежность в обращении с деньгами», — пишет один из участников форума.

Если работодатель вынуждает работника уволиться, работник может подать жалобу в трудовую инспекцию или прокуратуру, рекомендует Мякишева. Власти обязаны провести инспекцию.

Евгения, москвичка, пережившая банкротство, работает в государственном учреждении. Ее боссы спокойно, почти равнодушно, отреагировали бы на новость о ее банкротстве. Ее коллеги тоже не шептались за ее спиной. «Поскольку процедура еще достаточно новая, не все, похоже, еще поняли, в чем ее суть», — сказал собеседник порталу Banki.ru.

«Менеджер прямо сказал: ищите другой банк»

Еще на стадии обсуждения закона о банкротстве физических лиц было сказано, что он имеет «очистительную функцию» и «социальную цель». Если долговое бремя окажется непосильным, гражданин имеет законное право решить эту проблему. Однако баланс интересов между заемщиками и кредиторами не был устранен. Поэтому после списания долга россиянам придется жить по новым правилам:

««Теперь я изгой. Отказывают не только в кредите или микрозайме, но даже в дебетовой карте. Хотя, казалось бы, банкрот безопасен».»

Финансовый директор Алексей Леонов подтверждает, что банки могут с подозрением отнестись к «списанию долгов». «Если выясняется, что человек неплатежеспособен, это, конечно, вызывает беспокойство. Банк взвешивает все риски», — сказал Леонов.

Будут ли банки лояльны к банкротам

Banki.ru направил вопросы участникам рынка, чтобы выяснить, как статус банкротства влияет на профиль риска клиента.

Альфа-банк, «Ак Барс» и «Восточный» сообщили, что у них нет ограничений на открытие текущих счетов и дебетовых карт для таких людей. Однако маловероятно, что клиент сможет получить доступ к кредитным продуктам — различным займам или кредитным картам. Абсолют Банк заявил, что маловероятно, что они смогут получить ипотечный кредит в течение пяти лет после процедуры банкротства. Post Bank не объяснил, как он оценивал профиль риска новых клиентов, если они ранее списывали долг в других банках. Кредитная организация применяет следующий сценарий для своих должников: Кредиты банкрота, ранее открытые в банке, переводятся в систему плохих долгов и на 100% резервируются. ВТБ заявил, что принимает свои решения в соответствии с 217-ФЗ. Совкомбанк не дал комментариев по этому вопросу.

Закон о банкротстве физических лиц действует только с 2015 года, а это значит, что срок обязательной отчетности перед банками для всех, кто мог списать свои долги, еще не прошел. Но кредитные учреждения уже сейчас не дают никаких гарантий того, что в будущем они будут вести себя более лояльно по отношению к обанкротившимся должникам.

Однако отношение участников рынка — не единственный фактор, влияющий на доступность финансовых услуг для должников-банкротов. Большинство тех, кого «выписывают», оказываются вне финансового рынка вовсе не по вине банков.

«Банк меня до суицида довел! Думаете, мне нужен еще кредит?!»

Как выясняется, негативный опыт — лучшее «противоядие» для нового кредита. Марина из Москвы решила подать заявление о банкротстве после пребывания в больнице. «Мне угрожали тюрьмой. Мой муж оставил меня с долгами, кредит был мой. Я не выдержала, выпила много таблеток. После больницы я подписал договор с юристами», — говорит собеседник banki.ru. На вопрос о возможности обращения в кредитные учреждения в будущем, женщина отвечает прямо: «Мне больше не нужны банки».

Марина не единственная, кто так считает. Наталья Новичкова из Нижнего Новгорода несколько раз подчеркивала это в интервью порталу Banki.ru. Мне скучно».

Те, кто пережил банкротство, мало интересуются финансовыми продуктами. «Нет необходимости брать новые кредиты. Я не открывал никаких вкладов и не планирую. Текущий счет используется нормально, на него зачисляется моя зарплата», — признается Евгения из Москвы.

Списание долгов влияет не только на отношения должника с финансовыми учреждениями. У людей возникает множество вопросов: могут ли они открыть свой бизнес или зарегистрироваться в качестве индивидуального предпринимателя, могут ли они выехать за границу, повысятся ли их страховые взносы? Некоторым банкротам даже советуют сменить паспорт, чтобы после регистрации в Едином федеральном реестре они уже не смогли получить новые кредиты. Однако страх и многочисленные жалобы не перевешивают главного преимущества — облегчения долгового бремени. Собеседники Банки.ру сошлись во мнении, что если приходится выбирать между бременем кредита и «клеймом» банкротства, то второй вариант лучше.

Те, кто пережил банкротство, мало интересуются финансовыми продуктами. «Нет необходимости брать новые кредиты. Я не открывал никаких вкладов и не планирую. Текущий счет используется нормально, на него зачисляется моя зарплата», — признается Евгения из Москвы.

Вывод

Многие люди считают, что их заклеймят позором, если они подадут заявление о банкротстве. Но в развитых странах подача заявления о банкротстве больше похожа на восстановление экономики, чем на лазейку для обмана государства и уклонения от законов. К счастью, в России также начали понимать концепцию банкротства, поэтому в 2020 году количество должников-банкротов уже увеличилось на 51%.

Более подробную информацию о Росбанкроте и его условиях можно найти на его официальном сайте. Рекомендуется дополнительно изучить отзывы людей, которые прошли этот путь и добились положительных результатов.

Те, кто пережил банкротство, мало интересуются финансовыми продуктами. «Нет необходимости брать новые кредиты. Я не открывал никаких вкладов и не планирую. Текущий счет используется нормально, на него зачисляется моя зарплата», — признается Евгения из Москвы.

Нет никаких запретов ни во время процедуры, ни после решения суда. Человек полностью свободен и может эмигрировать как внутри страны, так и за рубеж.

GPS координаты

Понедельник 09:00-18:00 Вторник 09:00-18:00 Среда 09:00-18:00 Четверг 09:00-18:00 Пятница 09:00-18:00 Суббота 09:00-15:00 Воскресенье Закрытый Доброе утро всем! Я хотел бы сказать большое спасибо сотрудникам «Росбанкрота», потому что без вас меня бы здесь, наверное, не было. Спасибо, что «заставили» меня прийти к вам, спасибо, что помогли мне, спасибо, что выслушали меня, спасибо, что дали мне совет. Спасибо. Спасибо. Искренне, Денисова Т.П., А72-19992/2019.

Они мне очень помогли! Люди знают свое дело, работают профессионально! Они всегда держат руку на пульсе. Я также рекомендовал эту компанию знакомым, и она помогла и им. Хочу выразить благодарность Самсонову Валерию Константиновичу и Коршуненко Максиму, которые являются настоящими профессионалами своего дела. Они всегда доступны, когда заняты, они перезванивают, они отзывчивы и действительно помогают советом и делом. Они обладают информацией, знают закон и умеют его применять! Большое им спасибо. Желаю им и всему коллективу крепкого здоровья, благополучия им и их семьям и успехов в работе. Сейчас редко можно встретить хороших адвокатов, профессионалов не на бумаге, а на деле, но эти адвокаты действительно помогают! Я обязательно буду рекомендовать вас своим друзьям и знакомым! Дело A16853/2019.

Номер моего дела А72-19987/2019. Хочу выразить искреннюю благодарность компании «Росбанкрот», наконец-то я смог выбраться из долговой ямы. Мои чувства невозможно выразить словами, если кто-то сомневается в этом, ему стоит послушать мою историю. Я ни разу не пожалел, что обратился в эту замечательную компанию. В нашей жизни часто бывает так, что нам нужна большая сумма денег, поэтому я взяла кредит на ремонтные работы. Потом началось: кто-то подговорил меня взять еще кредитов, чтобы расплатиться с предыдущими. В результате образовалась задолженность в размере около 900 000 рублей. Сначала у меня было достаточно денег, чтобы погасить их, но потом организация, в которой я работал, перестала платить мне зарплату и использовала все мои сбережения для погашения кредитов. Я была в панике, я не знала, что делать. В конце 2015 года я нашел в газете рекламу компании, которая решает финансовые проблемы с банками, и обещал помочь решить мою проблему. Они много обещали, мало выполняли, а потом и вовсе закрылись. Банки меня ликвидировали. В 2020 году я случайно увидел рекламу компании «Росбанкрот», куда и обратился, о чем нисколько не жалею. В результате мое дело было успешно завершено, и я был освобожден от долгов. Спасибо персоналу, вы лучшие. Теперь я рекомендую эту компанию друзьям и незнакомым людям.

Я обратился в «Росбанкрот» по совету друга (до этого я обращался в три другие компании, но они не вызвали у меня доверия). Мы заключили договор, представили необходимые документы и оформили доверенность. И ВСЕ. Больше ничего не нужно было делать. Три заседания (которые были продлены из-за пандемии), и я — ТРАСТЕЦ. Все это время я была на связи с нашими сотрудниками Елизаветой и Викторией (Ульяновский филиал, большое спасибо), которые держали меня в курсе дела. Плата вносилась частями в течение года. Профессионализм сотрудников и их отношение к клиентам — это то, что я увидел, когда пришел к ним на прием. И самое главное — результат положительный. Я желаю «Росбанкроту» дальнейших успехов в его предпринимательской деятельности и прошу всех, кто столкнулся с такой же проблемой, смело обращаться к ним, они действительно помогут. За здоровье и процветание для всех! Дело √A72-20317/2019.