Продвинутые трейдеры создают эффективные структуры из деривативов и базовых активов, чтобы зарабатывать деньги в различных рыночных условиях. Об этом говорится в статье 9 Стратегии торговли опционами.

Что такое деривативы простыми словами и зачем они нужны?

Сегодня у инвесторов есть довольно широкий выбор финансовых инструментов и возможностей заработать на акциях, ценных бумагах и производных инструментах (деривативах).

Рынок деривативов является одной из основных и наиболее активных частей современной финансовой системы. Однако большинство начинающих инвесторов не до конца понимают, что такое деривативы. В результате возможности, предоставляемые инвесторам этими инструментами, остаются невостребованными. Или же, наоборот, инвесторы идут на необдуманные риски из-за недостаточной осведомленности о рисках.

Классификация помогает полностью понять, что такое деривативы и зачем они нужны. Классификация может быть основана на двух ключевых характеристиках. Первый — это тип базового актива.

- Реальные товары: золото, нефть, пшеница и т.д.

- Ценные бумаги: акции, облигации, векселя и многое другое.

- Валюта.

- Индексы.

- Данные статистики, например, ключевые ставки, уровень инфляции и т.д.

Вторым классификатором является тип ожидающей транзакции. В связи с этим существует четыре основных разновидности:.

Дополнительные сорта показаны на рисунке:.

Фьючерсные контракты — это сделки, в которых участники соглашаются предложить актив определенного качества и количества на определенную дату. Базовый актив во фьючерсном контракте — это реальный актив, для которого заранее согласован обменный курс. Приведенный выше пример с автосалоном относится к этой категории. Этот пример передает суть простыми словами, без использования заумных формулировок.

Фьючерсный контракт — это контракт, по которому сделка должна состояться в определенный момент времени по цене покупки на дату исполнения. Другими словами, во фьючерсном контракте стоимость фиксирована, тогда как в форвардном контракте она может колебаться в зависимости от рыночных условий. Единственным обязательным условием фьючерсного контракта является покупка или продажа товара в определенное время.

Опцион — это право, но не обязательство, купить или продать актив по установленной цене до определенной даты. Это означает, что если владелец акций компании объявляет, что хочет продать их по определенной цене, лицо, желающее купить, может заключить добровольный договор с продавцом. По его условиям потенциальный покупатель передает продавцу определенную сумму денег, а тот соглашается продать акции покупателю по установленной цене.

Однако эти обязательства продавца действуют только до окончания срока, указанного в договоре. Если покупатель не успевает завершить сделку к указанной дате, уплаченная им премия выплачивается продавцу. Продавец имеет право продать акции любому желающему.

Своп — это двойная финансовая операция, в которой базовые активы покупаются и продаются одновременно на разных условиях. По своей природе биржа является доходным средством, и единственная цель такого действия — извлечь выгоду из разницы в ценах контрактов.

Зачем нужны деривативы?

В современной финансовой системе деривативы и их свойства используются двумя способами. С одной стороны, они являются отличным средством хеджирования. То есть, они обеспечивают страхование от рисков, которые неизбежно возникают при принятии долгосрочных финансовых обязательств. В то же время они чаще всего используются для получения прибыли.

Использование временных транзакций уже объяснялось выше. Это классический вариант компенсации ценового риска. Однако на сегодняшних товарных рынках более распространены срочные сделки.

Использование договоров о будущем исполнении обязательств способствует защите продавца от финансовых потерь, которые могут возникнуть, если базовый актив станет невостребованным. Заключив договор о будущем исполнении обязательств, владелец актива обязательно продаст его и, таким образом, получит наличные деньги на руки.

Для покупателя ценность контракта с будущим исполнением заключается в том, что у него есть уверенность в том, что он приобретет активы, необходимые ему для осуществления своих планов. Например, производственная компания нуждается в постоянных поставках сырья, поскольку остановка производственного цикла может привести к серьезным убыткам. Поэтому руководству выгодно приобретать контракты на выполнение будущих обязательств с конкретной датой, чтобы обеспечить бесперебойную работу компании.

Опционные права чаще всего используются для компенсации рисков, возникающих при операциях с ценными бумагами. Чтобы понять, как они работают, давайте рассмотрим небольшой пример. Предположим, существует пакет наименований, который продается по текущей цене 100 рублей. Конкретный инвестор, проанализировав перспективы акции, приходит к выводу, что в ближайшие три месяца ее цена должна вырасти на 50% до 150 рублей. Однако, если положения не проверены, вероятность экономического ущерба выше.

В этом случае инвестор заключает с владельцем опциона на три месяца опцион на продажу актива по цене 100 рублей. За это право он платит титулодержателю 10 рублей. Если текущий прогноз окажется верным и цена акции в ближайшем будущем вырастет до 150 рублей, инвестор может приобрести титульный пакет стоимостью 100 рублей в любое время до истечения срока действия опциона.

Однако если в ходе анализа он ошибся и цена акции не выросла, а снизилась до 60 рублей, покупатель опциона имеет право отказаться от рынка. В этом случае ущерб составляет 10 рублей, но если право на опцион не зачтено, то ущерб составляет 40 рублей.

Правообладатель может действовать аналогичным образом и закрыть опционное право на продажу актива по текущей стоимости в определенные сроки. Третья, четвертая и пятая части могут быть релевантными. Эти же опционы могут быть перепроданы другим участникам рынка, которые могут присвоить их как обычные титулы.

Такие временные контракты, контракты на исполнение будущего и опционные права широко используются в спекулятивных играх. В 20 веке рынок был быстро подавлен деривативами. В результате их объем во много раз превысил объем закупок реальных товаров. По мнению многих аналитиков, именно это стало причиной последнего кризиса, поразившего мировую финансовую систему в начале века.

Дериватив – это производный торговый инструмент, цена которого взаимосвязана со стоимостью базовых инструментов. Иными словами, это своего рода контракт, обязывающий стороны передать определенный актив, предварительно установленный (или сумму денежных средств), в конкретный момент времени по заранее установленной стоимости.

Понятие и экономическая суть

Деривативы, также известные как финансовые деривативы, представляют собой соглашения между двумя сторонами о продаже будущих активов по заранее устраивающей их цене.

Рынок, на котором они ведут переговоры по таким инструментам, называется форвардным рынком, поскольку одной из обязательных характеристик соглашения является дата его истечения.

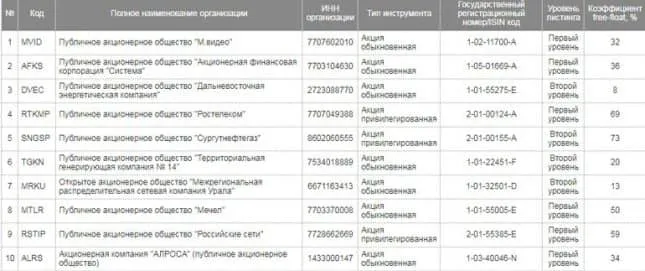

Список доступных производных можно найти на сайте Mosexchange.

Помимо финансовых рынков, примерами операций с деривативами из повседневной жизни являются.

- Вы планируете купить автомобиль, но в наличии его в салоне не оказалось. Тогда вы вносите аванс (гарантия продавцу, что сделка не сорвется), заключаете договор на поставку с завода нужной вам марки авто по цене на сегодняшний день, но через 3 месяца, например.

- Вы пришли в магазин и увидели классное платье из новой коллекции. Необходимой суммы сейчас у вас нет. Вы просите продавца отложить товар на 1 день. Завтра вы покупаете желаемое платье по цене вчерашнего дня.

- Вы продаете квартиру. Процесс оформления документов небыстрый. Чтобы обезопасить себя от срыва сделки и потери покупателя, вы просите с последнего аванс и гарантируете ему, что цена не изменится и квартира точно будет его.

- Много примеров можно привести из сельского хозяйства. Отрасль эта сезонная. Никогда не знаешь, что будет с погодой, урожайностью, конкурентами и пр. Фермеры засевают поля и заранее ищут покупателей по текущей цене, чтобы обезопасить себя от возможного ее падения. Крупные торговые сети тоже заинтересованы заранее заключить договоры на поставки, опасаясь, что стоимость может вырасти.

В экономике понятие деривативов часто ассоциируется с фондовым рынком и внебиржевой торговлей. Определение, которое я привел выше, относится к возможности отчуждения актива в результате сделки. Этот актив называется базовым или основным активом. См. также.

- ценные бумаги (акции, облигации, векселя и др.);

- товарные инструменты (золото и другие металлы, зерно, кофе, нефть и др.);

- валютные пары (доллар/рубль, евро/доллар и др.);

- биржевые индексы (индекс РТС, индекс МосБиржи);

- процентные ставки (ставка денежного рынка RUSFAR, ставка однодневных кредитов RUONIA);

- волатильность рынка.

Характеристика сделок с производными инструментами:.

- Срочность. В контракте заранее оговаривается срок поставки товара (поставочный договор) или осуществления денежных расчетов (расчетный договор).

- Наличие базового актива.

- Фиксированная цена, по которой будет исполнен срочный контракт в будущем. При этом деривативы, как и обычные ценные бумаги, покупаются и продаются на бирже, поэтому имеют свою рыночную цену, отличную от цены исполнения соглашения.

- Высокий риск. Любой срочный контракт строится на предположении об изменении цены базового актива. Срок исполнения – как правило, несколько месяцев. Очевидно, что за это время может случиться всякое. Ни один инвестор не может предвидеть будущее.

- Возможность заработать больше, чем при обычной торговле ценными бумагами.

- В некоторых случаях требуется гарантийный взнос. В случае отказа от исполнения контракта одной из сторон сделки он остается у другой стороны.

Виды деривативов

Одна из общих категорий деривативов, описанных выше. Их можно разделить в зависимости от типа базового актива. Например, финансовые, товарные, индексные, валютные и ценные бумаги. Понятие деривативов включает в себя целые группы финансовых инструментов. Ниже перечислены основные из них

Полная информация о текущих стратегиях, которые уже приносят миллионы пассивного дохода инвесторам

Фьючерсы

Фьючерсный контракт — это обязательство между двумя сторонами по продаже базового актива. Покупатель обязуется купить — продавец обязуется продать. Срок действия договора, цена и другие важные параметры указываются в договоре. Особое внимание следует обратить на слово «обязательство», которое означает, что назад дороги нет. Однако если рыночные условия не благоприятны или срочно нужны деньги, контракт может быть продан, например, до истечения срока действия обыкновенных акций.

Валютные операции происходят на фондовой бирже, которая выступает в качестве гаранта, а также посредника. Контракты могут заключаться на поставку физических активов (например, нефти, зерна) или без такой поставки (чисто денежные расчеты между сторонами).

Опционы

Эти опционы значительно отличаются от фьючерсных контрактов. В опционном контракте владелец имеет право купить или продать актив, а не обязательство. Однако другая часть сделки обязана выполнить все условия договора и не может быть отклонена.

Продавец опциона всегда проигрывает. Однако, независимо от исхода сделки, он получает гарантию или премию, уплаченную покупателем при заключении договора.

Форвард

Форварды — фьючерсные контракты, заключаемые на внебиржевом рынке, а не на бирже. Условия и положения аналогичны условиям фьючерсных контрактов. Однако все тонкие различия в контракте оговариваются между сторонами по взаимному согласию. Они определяют дату истечения срока действия, объем поставки, цену базового актива и условия прекращения действия.

Наиболее распространенными типами являются фьючерсы, процентные ставки и фьючерсы на нефть. Наряду с фьючерсными контрактами существуют соглашения о поставке и расчетах.

Биржи — это финансовые обменные операции. Эти операции включают контракты на продажу конкретного актива и его покупку через определенный период времени на тех же или иных условиях. Существуют и обратные сделки. Сначала покупайте, потом продавайте.

Наиболее распространенными являются свопы на кредитный риск, валютные свопы, свопы на акции и процентные свопы. Условия и объем сделки оговариваются в договоре между сторонами, который может быть абсолютно любым.

Для чего используются

Объем рынка деривативов растет год от года. По стоимости он значительно превышает стоимость базового актива. Первоначально основной функцией деривативов была защита от риска. По мере роста их популярности в торговле добавилось еще одно применение — зарабатывание денег на спекуляциях.

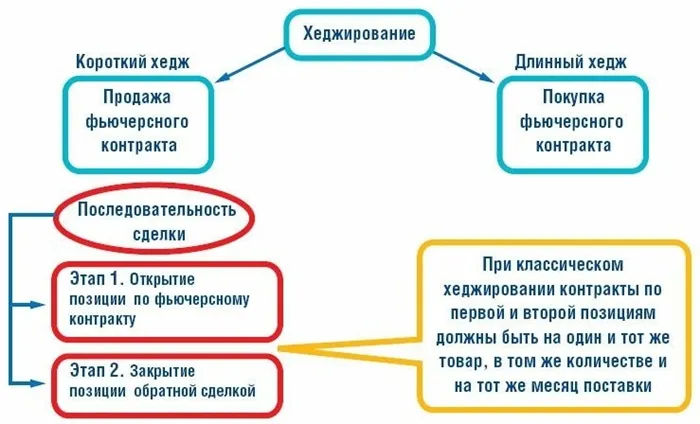

Хеджирование рисков

Деривативы появились много веков назад. Они использовались производителями и покупателями различных товаров. Например, рис в Японии и луковицы тюльпанов в Нидерландах. Основной функцией этих фьючерсных контрактов было хеджирование. Она выполняется и сегодня, но в гораздо меньшей степени, чем вторая функция — спекуляция.

Компенсация — это страхование от потерь. Предположим, что завод нуждается в регулярных поставках сырья для обеспечения бесперебойного производства. Однако, поскольку цены могут колебаться, имеет смысл компенсировать это заключением срочных контрактов по текущим ценам. Если заключен не один, а много контрактов с разными условиями, подразделение обеспечивает себя сырьем в течение длительного периода времени и защищено от колебаний цен.

Спекуляция

В последнее время все большую популярность приобретает спекулятивная торговля, которая не имеет ничего общего с реальной контрактной поставкой товаров или ценных бумаг. Основная функция деривативов в данном случае — это возможность заработать на колебаниях цен. Это может быть сделано путем повышения или понижения цены.

По сути, одна сторона спекулирует на том, что стоимость актива возрастет, а другая делает ставку на ее снижение. В результате кто-то становится победителем.

Предположим, что автомобиль поступит в течение месяца. В течение этого периода цена на автомобиль может измениться, но для меня это не проблема, так как все условия контракта фиксированы. Эти финансовые отношения пропорциональны покупке фьючерсного контракта.

Рынок деривативов

Как работает рынок деривативов, лучше всего проиллюстрировать на практическом примере. Представьте, что вы посетили автосалон, чтобы купить автомобиль вашей любимой марки. С этого момента необходимо определить цену, по которой будет продаваться автомобиль, определить характеристики дополнительного оборудования, мощность двигателя и цвет кузова.

Затем вы просто вносите депозит и подписываете фьючерсный контракт на определенный период времени, например, на два месяца для покупки автомобиля. Вы уже закрепили за собой право и обязательство купить автомобиль по заранее оговоренной цене, поэтому вам не нужно опасаться колебаний цен на рынке.

Внебиржевой дериватив

Наиболее популярными внебиржевыми деривативами являются биржи, опционы и фьючерсы. Все эти средства массовой информации имеют некоторые отличительные особенности.

- После проведения большинства контрактов фиксируется физическая поставка актива.

- Торговля контрактами возможна в круглосуточном режиме.

- Передача позиций в пользу других участников рынка или их закрытие затруднено.

- Участники рынка обязаны знать друг друга.

- Стандартная спецификация и прозрачность образования цен отсутствует.

- Процесс заключения сделок проходит в рамках переговоров в атмосфере строгой конфиденциальности.

Производные деривативы

Опционы и фьючерсные контракты являются наиболее популярными производными инструментами, торгуемыми на фондовых биржах, и также имеют некоторые особенности.

- Физическая поставка актива характерна незначительному числу контрактов.

- Торги проходят по правилам биржи в рамках времени, отведенного на торговую сессию.

- Позиции достаточно легко ликвидируются, участники не знакомы друг с другом.

- Заключаются контракты стандартного типа, спецификация носит общедоступный характер и подлежит публикации.

- Цены характеризуются прозрачностью и доступностью.

- Заключение сделок возможно как с помощью автоматизированной системы, так и в биржевом зале.