Недорогой навигационный инструмент для ПК и смартфона. Услуга позволяет вести личные, семейные и деловые финансовые планы. Вы также можете отслеживать доходы и расходы, выплаты по кредитам и финансовые сбережения. Доступны импорт и синхронизация транзакций и другие полезные функции.

7 правил ведения семейного бюджета и для чего он нужен

Рано или поздно все понимают, что вести семейный бюджет необходимо. К концу месяца у обоих заканчиваются деньги, а когда у пары есть дети, невозможно уследить за своими расходами. Кажется, что деньги падают в бездонную яму и их никогда не хватает. Вот тут-то и приходит на помощь планирование. Узнайте, как и почему семья должна вести совместный бюджет и какие хитроумные приемы помогут сэкономить деньги на важных покупках.

Раньше я понятия не имела о финансовом планировании; мне было трудно жить от зарплаты до зарплаты, не говоря уже о крупных покупках. Конец месяца был самым сложным временем, когда мне просто хотелось «развернуться». А потом, в один из таких «прекрасных дней», пришло осознание того, что так больше продолжаться не может.

Я взял обычный блокнот и записал вверху сумму, которую я получал каждый месяц. Ниже я записал свои ежемесячные расходы и подсчитал разницу. Процент оказался отрицательным. Я была потрясена.

Это послужило толчком к тому, что я сначала завел личный счет для своих денег, а затем семейный счет.

Спустя некоторое время этот расчет на тетрадном листе оказал большое влияние на развитие моих финансовых знаний в целом. Я рассказываю об этом здесь.

- Зачем семье нужен бюджет

- Исключить бесполезные траты

- Создать подушку безопасности

- Отложить на крупные покупки

- Расплатиться с долгами

- Начать инвестировать

- 3 проекта семейного бюджета

- Правило 50/20/30

- Правило 80/20

- Правило 3 – 6 месяцев

- 7 главных правил планирования

- Сформулируйте цели

- Определите, кто отвечает за контроль

- Складывайте деньги в общую кубышку

- Распишите доходы и расходы

- В графу доходов попадают

- Графа переменных издержек

- Следите за расходами

- Потребности первостепенны, желания потом

- Следуйте правилам финансовой грамотности или заведите финансового советника

- Чего нельзя допускать

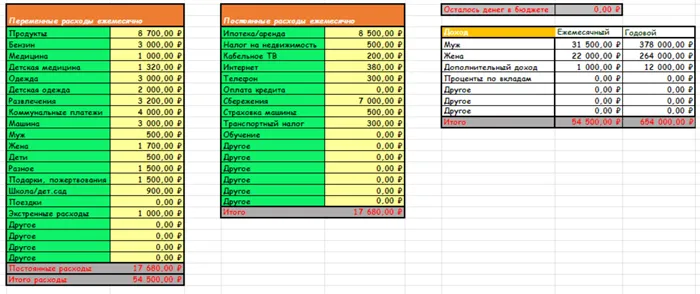

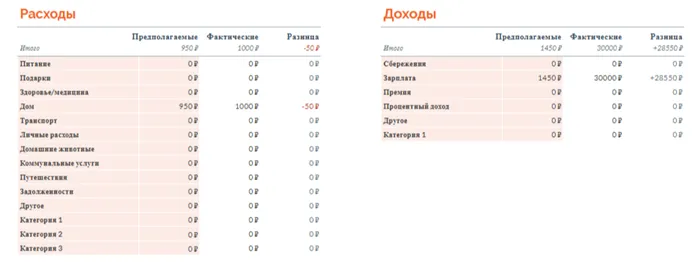

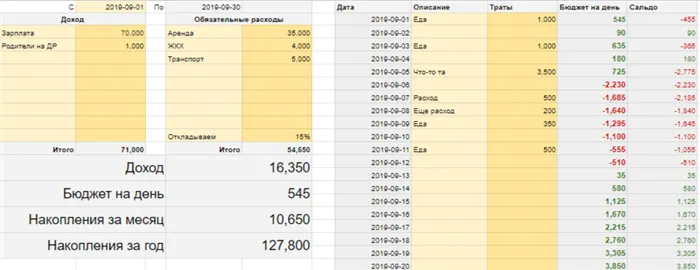

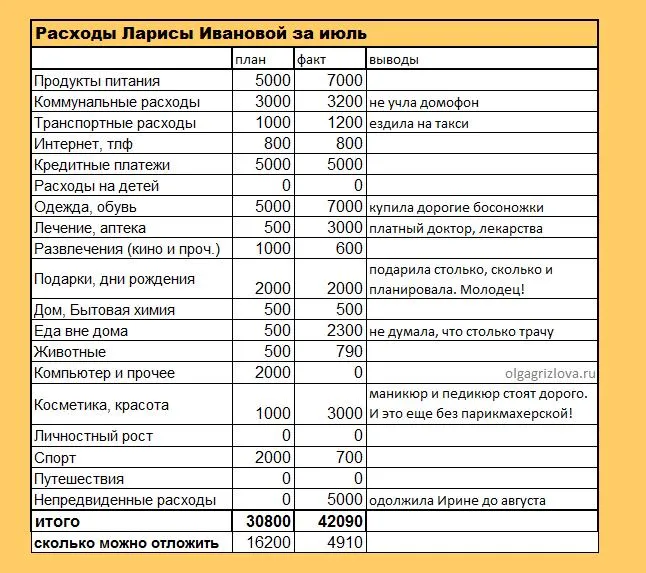

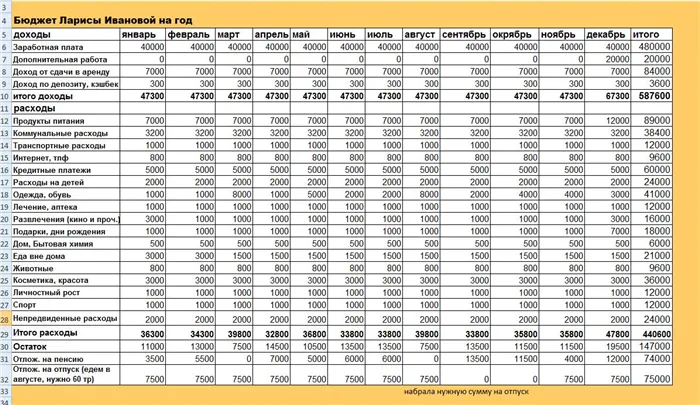

- Три варианта таблиц

- Стандартная из Google Docs

- Чуть сложнее

- Сложная

- Советы и рекомендации

- Что делать, если доходы нерегулярны

- Не забывайте про детей

- За обязательные платежи отвечает тот, чей доход стабилен

- Придерживайтесь плана

- Не отказывайте себе в удовольствиях

- Не залезайте в долги и кредиты

- Если нет силы воли, заведите ментора

- Пора богатеть

- 10 программ для ведения личного и семейного бюджета

- Для ленивых

- Дребеденьги

- Дзен-мани

- CoinKeeper

- Toshl

- EasyFinance

- Alzex Finance

- YNAB

- Cash Organizer

- Домашняя бухгалтерия

- Заключение

Зачем семье нужен бюджет

Не все способны строить долгосрочные планы. Некоторые люди предпочитают не планировать заранее и тратят деньги интуитивно. Давайте рассмотрим, почему такой подход необоснован и зачем семье нужен бюджет.

Исключить бесполезные траты

«Мы покупаем только то, что нам нужно» — распространенное заблуждение. Если вы не следите за своими расходами, вам кажется, что все траты оправданы. Мы покупаем продукты со скидкой, ходим с ребенком по магазинам и берем по дороге игрушку или что-нибудь вкусненькое. Спонтанные покупки — настоящий бич современного общества.

Маркетологи играют на наших слабостях: специальные предложения, сладости на кассе и другие уловки призваны заставить потребителей покупать ненужные вещи. Задумайтесь: по статистике, средние «бесполезные» расходы российской семьи составляют 5-6 тысяч рублей в месяц. Именно поэтому я рекомендую вам обязательно вести учет всех своих расходов. Как правильно это сделать, описано ниже.

Создать подушку безопасности

Финансовая подушка безопасности — это деньги, отложенные на черный день. Никто не застрахован от непредвиденных расходов: поломка автомобиля, проблемы со здоровьем, потоп в микрорайоне, требующий срочного ремонта. Существует множество неприятных ситуаций, которые требуют больших финансовых затрат. Обычно необходимых денег нет, и вам приходится влезать в долги. Если вы заранее позаботитесь о своих сбережениях, вы сможете избежать гораздо больших неприятностей.

Подушка безопасности обеспечивает психологическое спокойствие и своевременное решение проблем. Более того, эти деньги можно выгодно инвестировать, что поставит вас на путь к богатству.

Отложить на крупные покупки

Если вы сократите все ненужные расходы, у вас будет положительный баланс. Появятся дополнительные деньги: пусть поначалу не очень большие, но, как говорится, копейка рубль бережет. Постепенно денег будет хватать на то, что вы давно хотели, но не могли себе позволить. И вам не нужно брать кредит: Благодаря грамотному планированию вся сумма будет в вашем распоряжении.

Расплатиться с долгами

Типичная ситуация: семья попала в ловушку и не может выбраться. Их кошелек пуст, а до оплаты счетов еще неделя или две. Мы заняли деньги у знакомых, и первоначальный взнос, наконец, был сделан, но он уже потрачен. Мы привыкли брать кредиты и занимать у родственников с мыслью, что «потом как-нибудь разберемся». Поэтому мы должны спешить, как белка в колесе. Бюджетирование может помочь вам выйти из этого порочного круга. Вы расплатитесь со старыми долгами и будете реже застревать.

Начать инвестировать

Если у вас есть свободные деньги, почему бы не вложить их во что-нибудь стоящее? Разумное вложение денег увеличит состояние вашей семьи. Банковские вклады, покупка валюты, акции — существует множество вариантов, и вам стоит потратить время, чтобы рассмотреть преимущества каждого из них. Но оно того стоит, потому что полезно думать о том, куда вложить свой капитал, а не снимать его до зарплаты.

3 проекта семейного бюджета

В начале изучения финансовой грамотности я столкнулась с множеством способов учета доходов и расходов. В результате я выделил три из них. У всех разные бюджетные потребности и ситуации, которые сильно отличаются от семьи к семье, особенно для многодетных семей, но есть некоторые универсальные принципы, которые служат хорошей отправной точкой для планирования семейного бюджета. Вот три основных правила:

Правило 50/20/30

Эта система была впервые разработана Элизабет и Амелией Уоррен, авторами книги-бестселлера «Все ваше благосостояние: главный денежный план на всю жизнь». Разработанный ими метод прост, но эффективен. Он основан на разделении всех расходов на широкие категории. Авторы намеренно максимально упростили структуру бюджета, чтобы его мог понять даже новичок, не знакомый с финансами. Все, что вам нужно сделать, это определить три наиболее важных элемента расходов и распределить их пропорционально:

- 50% семейных денег покрывают главные издержки, такие как оплата жилья, налогов и покупка продуктов;

- 30% – необязательные траты: развлечения и приятные мелочи;

- 20% отведены на выплату кредитов и долгов, а также на формирование подушки безопасности и инвестирование.

Правило 80/20

Это еще более простая версия предыдущего варианта. Этот принцип называется правилом Паретто. Вот как это работает: 20% от общего дохода семьи используется на долги и провизию, 80% — на другие расходы. Этот коэффициент не является золотым стандартом, которого необходимо достичь, а представляет собой средний ориентир. Никто не мешает вам приспособить свою работу к потребностям вашей семьи. Самое главное, чтобы вы контролировали свои расходы и не превышали установленные лимиты.

Правило 3 – 6 месяцев

Речь идет уже не о планировании регулярных расходов, а о наличии определенной суммы денег на случай непредвиденных обстоятельств, таких как увольнение или болезнь. На счету или в фонде должно быть достаточно денег, чтобы семья могла прожить от трех до шести месяцев. Когда наступит день, когда пойдет дождь, подстраховка предотвратит поспешные решения и сбережет нервы.

Зачем вести личный бюджет

Когда речь идет о распределении, мы должны показать, куда ушли деньги, а не куда они ушли к нам.

Мы часто слышим по телевизору, что правительство приняло бюджет. Столько-то и столько-то миллиардов ушло туда, столько-то и столько-то миллиардов ушло сюда, выручка составила столько-то и столько-то. Но мы не обращаем на это внимания. Они сделали это, они сделали это.

Неважно, идет ли речь о государстве или компании, семье или отдельном человеке. Необходимо всегда составлять план и следовать ему до конца года.

Это не самое удобное решение, поскольку оно требует много времени и усилий; кроме того, в течение дня легко забыть о некоторых покупках.

- Сколько составляют доходы

- Сколько можем направить на обязательные расходы

- Сколько сможем выделить в резервный фонд

- Сколько оставить на развлечения и т.п.

Операции с ними происходят автоматически. Выберите тот, который соответствует вашим потребностям. Лично я использую «Дзен Мани».

Как правильно вести личный бюджет

Дэйв Рамзи, известный американский телеведущий и автор книги-бестселлера «Полный контроль над деньгами», сказал, что когда мы ведем семейный бюджет, мы решаем, куда идут деньги, в противном случае мы видим, куда они ушли.

- Начать записывать все доходы и расходы на протяжении 2-3 месяцев;

- Распределить все траты на категории;

- Выделить и оптимизировать сверх затратные статьи;

- Установить лимит на каждую статью расходов;

- Составить полноценный финансовый план, в котором будут учтены все доходы, финансовые цели, финансовая подушка безопасности и текущие расходы.

- Вести учет потраченных средств по каждой категории, чтобы не превышать установленный лимит.

Когда денег мало, вы можете отказаться от развлечений, больше работать, сменить профессию, заключить удачный фиктивный брак или взять под контроль свои доходы и расходы. Как ни странно, 70% самых богатых людей из списка Forbes уже давно планируют свой семейный бюджет и продолжают это делать, несмотря на свои миллионы. А люди с низким уровнем дохода, в большинстве своем, нет. Если поменять местами причину и следствие, то вполне возможно, что бюджетирование является одной из причин финансового процветания.

Способы ведения личного бюджета

Ни для кого из нас не является сюрпризом тот факт, что каждый бизнес должен планировать и рассчитывать свои доходы и расходы на основе данных о затратах, иначе его экономическая деятельность может оказаться убыточной. То же самое относится и к семье, даже если она состоит только из одного человека.

Как и у государства или компании, у семьи тоже есть свой бюджет. В случае ежемесячного дохода бюджет должен составляться ежемесячно, в то время как государственный бюджет должен составляться в течение более длительного периода времени. Семейный бюджет — это простая таблица, в которой перечислены все расходы и доходы. Бюджет семьи можно разделить на три категории:

Дефицитный бюджет означает, что семье приходится накапливать долги, как лавину. Сбалансированный бюджет означает, что у семьи достаточно денег на основные расходы, такие как питание, коммунальные услуги, одежда, учеба и развлечения. Иногда может остаться немного, но это не значит, что нужно экономить много. Самое главное, чтобы личный (семейный) бюджет был сбалансирован. При профицитном бюджете у семьи ежемесячно остается значительная сумма денег для обеспечения «подушки безопасности» на предстоящие крупные покупки, возможные чрезвычайные ситуации, праздники или инвестиции.

Необходимость ведения семейного бюджета

Дэйв Рамзи и другие западные сторонники семейного финансового контроля считают, что подушка безопасности должна быть равна годовому доходу семьи на случай потери работы и других чрезвычайных ситуаций. Кто бы с этим не согласился! Но при нашем финансовом положении стоит задуматься об этом и создать хотя бы небольшой слой. Тем более что пандемия в США сильно

По этой причине обязательные взносы относятся к категории «страхование». Ежемесячные расходы невелики, но они спасают семью от финансовой катастрофы в случае чрезвычайной ситуации.

В зависимости от того, как структурированы доходы и расходы человека, личные бюджеты делятся на три типа. Не существует универсального подхода, и классификация необходима для того, чтобы процесс планирования не был слишком сосредоточен на отдельных пунктах.

Типология семейного бюджета

Это не значит, что такой бюджет необходим только тем, кто не достиг «бизнес-класса». Это просто означает, что планировщик ставит экономию на первое место в повестке дня, а бюджет составляется таким образом, чтобы максимизировать процент дохода, который идет «на сбережения». Текущие расходы в таком бюджете составляют не более 50%, а обычно даже меньше. Когда доход увеличивается, текущие расходы обычно не растут, но сбережения увеличиваются.

- дефицитному;

- сбалансированному;

- профицитному.

Кроме того, планировщик бюджета избегает крупных расходов и любых видов кредитов. В то же время человек активно ищет и находит способы инвестировать свои сбережения, поэтому у него обычно отличная кредитная история.

Конечно, экономный бюджет — это финансовый план для очень дисциплинированных людей. Не все способны удовлетворить свои потребности, особенно когда вещь нужна, деньги есть, и только собственное перенапряжение удерживает от ее покупки.

Разделение расходов по категориям

К преимуществам этого вида бюджетирования относятся:

Но есть и недостатки:

- коммунальные платежи;

- питание;

- транспорт;

- образование;

- оплату кредитов;

- покупку одежды и обуви;

- страхование;

- приобретение средств гигиены;

- отпуск;

- развлечения и другие статьи затрат.

Это финансовый план для человека, который хочет гармонично использовать все удовольствия и возможности, которые предлагает ему жизнь. Для такого бюджета характерно правило 50/20/30. 50% — это деньги, которые человек тратит на текущие расходы; 20% или 30% — это норма сбережений, а остальные деньги тратятся на что-то добровольное или на обслуживание и выплату долгов.

Важна даже не абсолютная величина этих расходных акций, а дисциплинированность человека, чтобы всегда их придерживаться. Несмотря на название фискального типа, очень легко соскользнуть в экономный, но чаще в расточительный тип.

3 вида личного бюджета

Каковы же преимущества такого финансового плана? Их несколько:

Экономный бюджет

Этот тип бюджета оправдывает свое название. Он характеризуется крайне низкой нормой сбережений или их отсутствием. Весь доход тратится на текущее потребление, включая отказ от покупки минимально необходимых (импульсивно покупаемых) товаров и обслуживание бремени кредита.

Личные бюджеты не бесплатны — нет смысла тратить свои нервы и время на то, что не несет никакой полезной функции. Удобнее, если

Решением было изменение качества продукции, но это требовало дорогостоящего обучения и поездок за границу. Необходимой суммы инвестиций не было, но наш предприниматель решил собрать ее за счет собственных средств. То есть, он должен был рассчитать личный бюджет и придерживаться его в дальнейшем. Такой целевой бюджет имеет большие шансы быть реализованным.

Первоначальная цель заключалась в достижении требуемой экономии за один календарный год. Однако по этому поводу было много сомнений. В широком смысле теоретики различают три типа финансовых целей:

- поддержание высокой ликвидности составителя бюджета;

- отсутствие значительных долгов;

- со временем образуется существенная финансовая подушка.

Обычно этого времени достаточно, чтобы накопить на средний автомобиль, ремонт, отпуск или тому подобное — дорого, но не универсально. Финансовые инструменты с высоким уровнем риска обычно не используются для интенсификации сбережений. Как правило, используются фиксированные депозиты с гарантированной доходностью. Более того, структура текущего потребления меняется в пользу усиленного сбережения.

- постоянно приходится бороться, причем с самим собой;

- инвестирование незначительных средств (а регулярно откладываются именно они) рождает повышенные требования к их доходности: нужно, чтобы она была, как можно выше, а это сопряжено с повышенными рисками;

- ради увеличения сбережений человек со временем начинает ограничивать себя в насущном.

Сбалансированный бюджет

При нормальных обстоятельствах (вне кризиса) этого времени может быть достаточно для покупки дачи, выплаты крупного потребительского кредита и т.д. Здесь часто используются эффективные рыночные инструменты, такие как облигации, акции и, при определенном опыте, маржинальная торговля.

Такое бюджетирование является долгосрочным, а финансовую цель часто называют «накоплением на пенсию». Однако не всегда. Срок действия современных ипотечных кредитов иногда достигает двадцати лет. Такие срочные цели требуют более консервативных форм сбережений, таких как государственные облигации или депозиты в банках с высоким рейтингом.

Предприниматель пересмотрел свои первоначальные планы и теперь рассчитывает, что сможет накопить на школу за 2 года. То есть он по-прежнему ставит перед собой очень краткосрочную финансовую цель.

- человек не сковывает себя запретами на приобретение дорогостоящих вещей; главное, чтобы они были ему по карману;

- норма сбережений здесь меньше, чем в экономном бюджете, но финансовая подушка все равно стабильно пополняется;

- в результате индивид ведет активную социальную жизнь.

- в связи с высокой социальной активностью сложнее оставаться финансово дисциплинированным.

Расточительный бюджет

Это, конечно же, кристально чистая мечта каждого предпринимателя и кардинальное правило составления личного бюджета. Но чтобы достичь этого, вам не нужно проходить курсы финансового планирования или нанимать дорогих консультантов. Что вам нужно сделать, так это сократить расходы.

Выбор финансовой цели для ведения личного бюджета.

То же самое относится и к составлению личного бюджета: стоит внимательно изучить свои текущие расходы. Можно отказаться от некоторых мелочей. Затем посмотрите на колонку «Итого». Результаты могут показать, что вы сэкономили 10-12 процентов.

Даже если вы называете себя гордым словом «предприниматель», это не значит, что вы защищены от финансовых неудач. Вполне вероятно, что вам придется одновременно подрабатывать, например, учителем или сдавать свою квартиру в аренду.

Пассивный доход очень полезен в таких ситуациях. Кстати, вы можете получить его при оплате дебетовой картой с кешбэком и процентами на остаток по счету. Однако вы должны убедиться, что у вас есть более одного источника дохода, иначе сумма будет мизерной.

О вашей финансовой цели

Перераспределение должно осуществляться с конца (в зависимости от важности). Предположим, вам нужно сделать необходимую и дорогостоящую покупку. Деньги следует брать не из отложенных фондов, а за счет сокращения менее важных статей. В противном случае вы не сможете накопить на свою первоначальную цель.

- Краткосрочные (от одного года до трех лет)

В этот момент сказка заканчивается и начинается жизнь. Я стараюсь жить по личному бюджету в течение месяца и в конце месяца подвожу итоги — что получилось и как получилось, что не получилось и почему. Мне приходится записывать их — так они более описательны для меня и остаются как напоминание.

Как видите, единого ответа нет. Это зависит от стабильности вашего дохода. Чем он стабильнее, тем надежнее будут ваши планы.

- Долгосрочные (от десяти до двадцати лет)

Попробуйте спланировать свои доходы и расходы на 3 месяца вперед и посмотрите, что из этого получится. Все дело в личном опыте!

Однако если ваши доходы сильно колеблются (например, если вы работаете на себя), тактика немного другая: создайте хорошую «подушку безопасности» в размере части ваших ежемесячных расходов (обычно 3-6). Таким образом вы обеспечите стабильность.

Принципы составления личного бюджета

Принцип 1: Доходы всегда должны быть больше, чем текущие расходы

Сейчас я расскажу вам о некоторых распространенных ошибках, чтобы вы их не совершали.

Начните отслеживать свои расходы прямо сейчас, чтобы контролировать их!

Принцип 2: Нужно всегда стремиться к увеличению источников дохода

Подпишитесь на социальные сети, чтобы не пропустить полезные посты и истории! Рад слышать вас!

Принцип 3: Сначала сбережения, потом траты

Что дальше

На сколько месяцев вперед планировать бюджет

Популярные ошибки

- Не составлять бюджет вообще. Не надо так! Вы ведь не хотите финансовых проблем, а они подкрадываются незаметно. Да и реальную картину видеть хочется.

- Рисовать себе бюджет «от балды». «Ну, я примерно знаю, сколько трачу в месяц» — путь в никуда, ребят. Никто из моих знакомых, делавших так, не попал «в десятку». Обязательно по каким-то особо «больным» категориям расходы превышены, иногда в несколько раз! Например, я не отдавала себе отчёт, сколько трачу на кофе с собой. Оказалось – вовсе не копейки.

- Не ставить чёткие финансовые цели. В итоге сэкономленное и накопленное исчезает в пространстве непонятно на что.

- Не анализировать прошедший месяц. Так это же самое важное – понять свои ошибки и в следующем месяце сделать по-другому.

- Ставить финансовые цели, когда имеется кредит, микрозайм и прочее. Сначала ликвидируйте их – они высасывают из вас деньги похлеще пылесоса. Поверьте – без долгов сразу станет легче дышать.