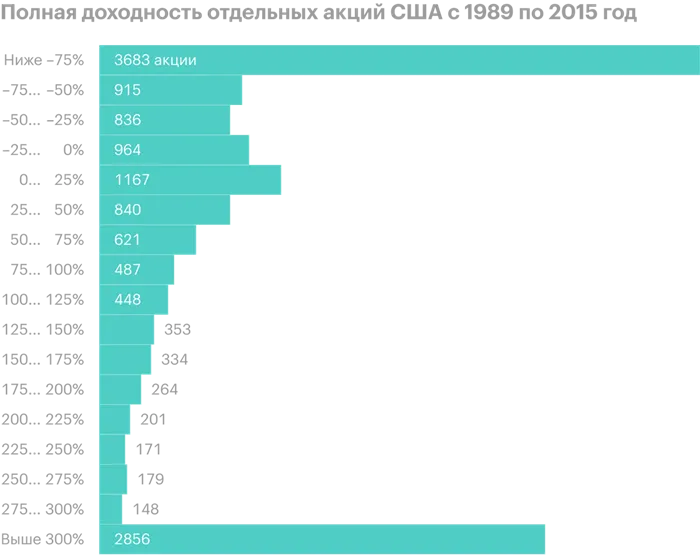

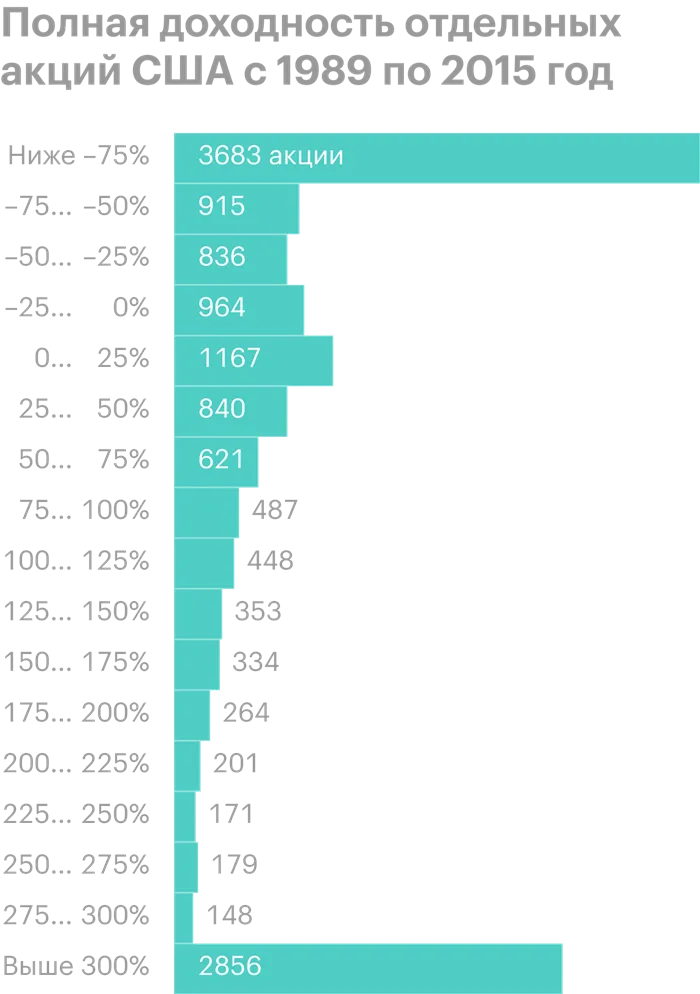

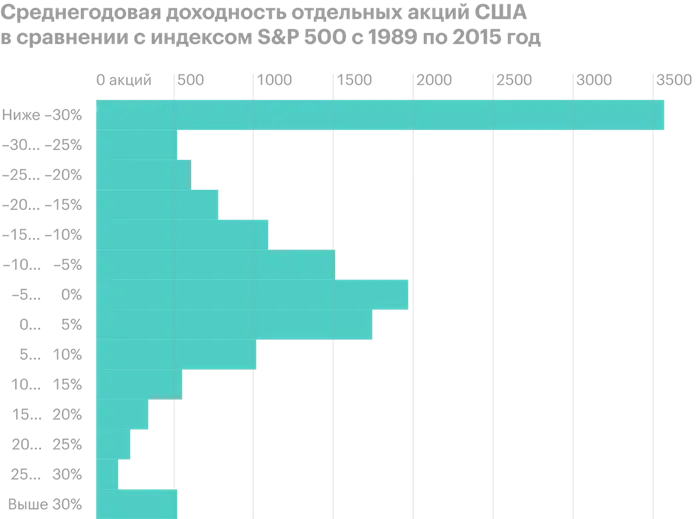

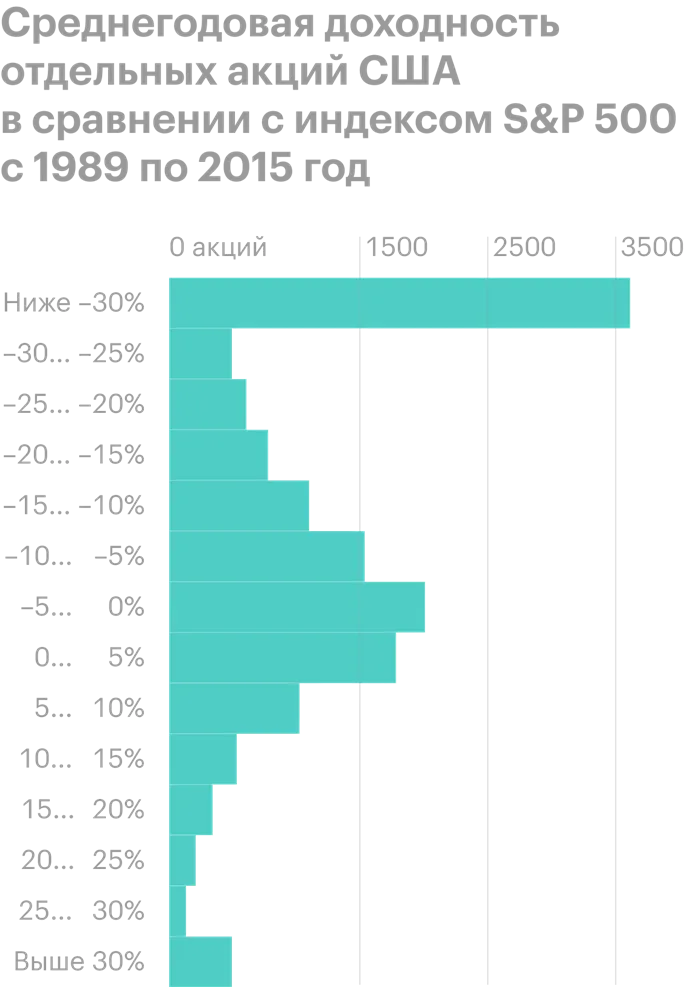

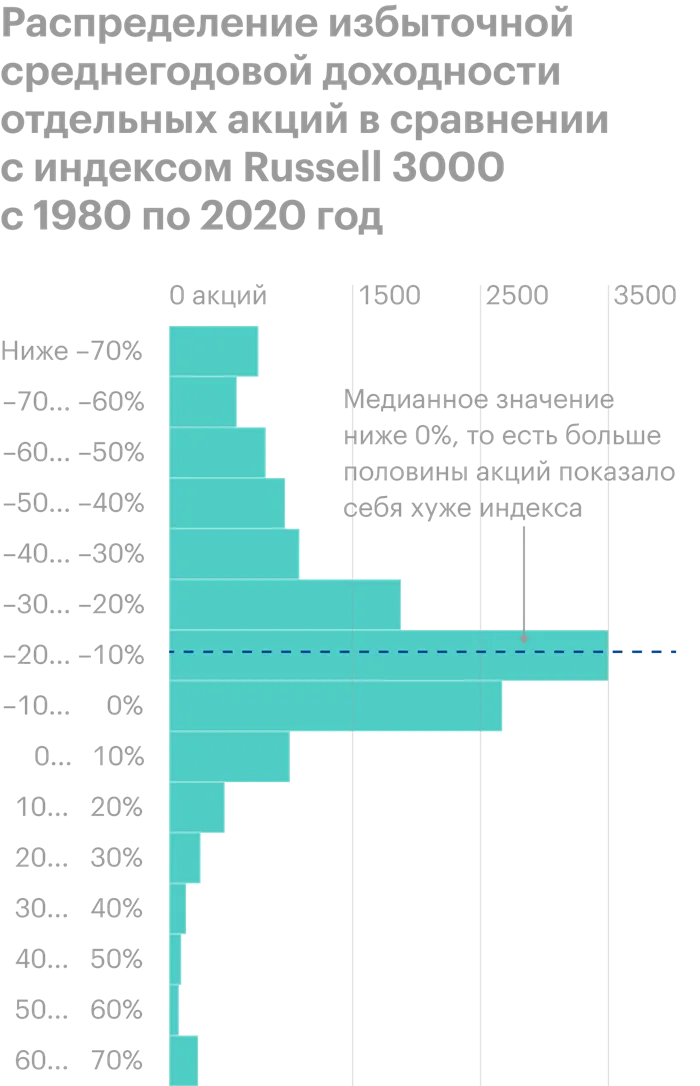

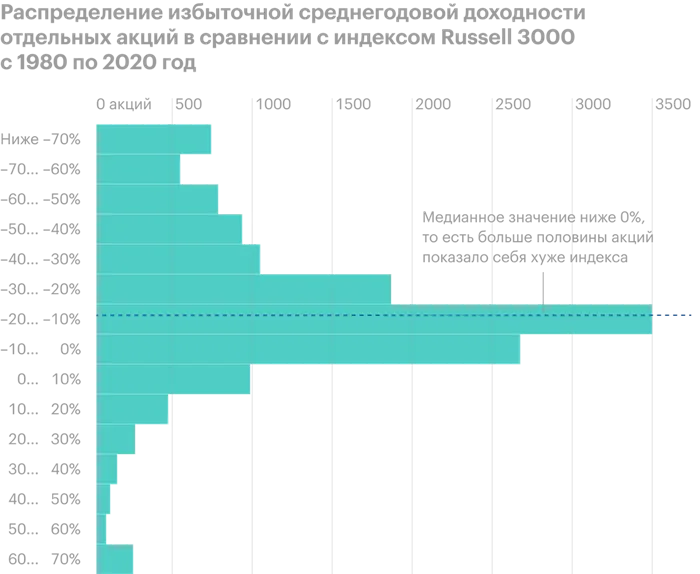

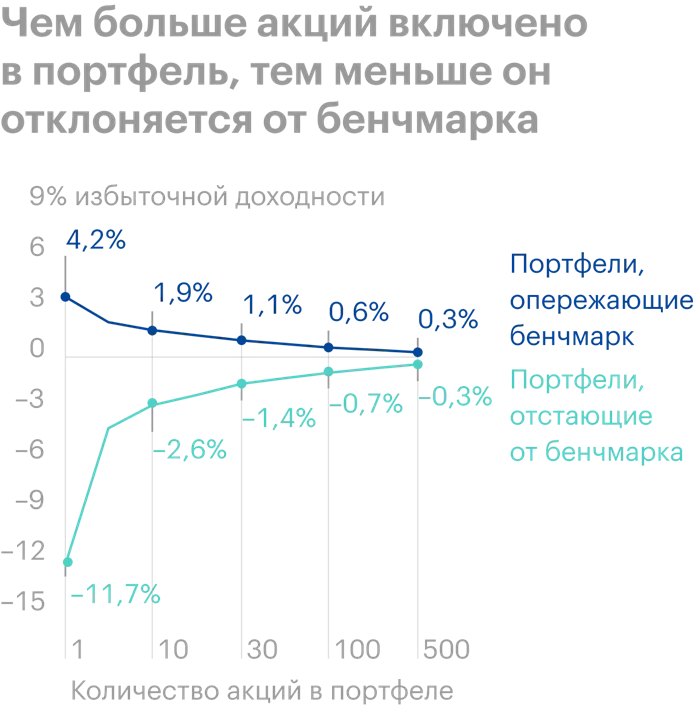

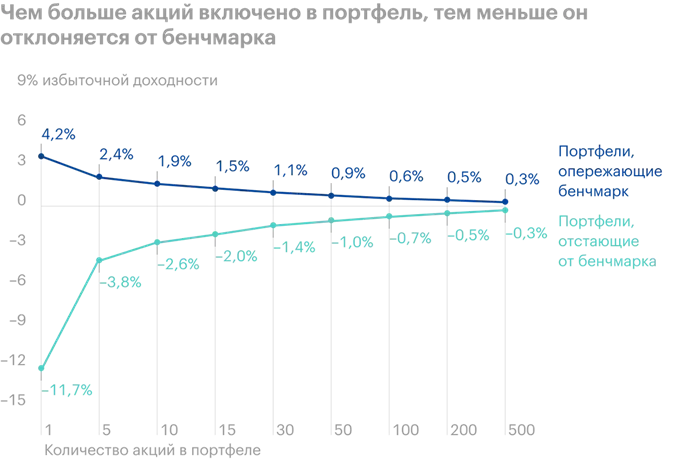

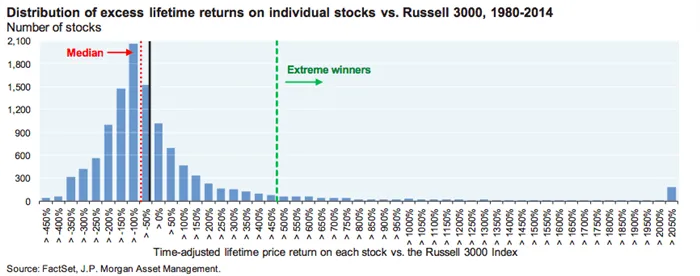

Активные стратегии, обеспечивающие доходность выше рыночной, ОБЯЗАНЫ иметь в своих портфелях экстремальных победителей. По статистике, большинство активных менеджеров не в состоянии сделать это. Индексным фондам не нужно ломать голову, чтобы найти лучшие акции — все они уже есть в портфеле (индексе) (и будут).

Что такое индексные фонды: плюсы и минусы + список всех фондов России

Изучая статистику, я пришел к выводу, что индексные фонды сегодня являются мощной движущей силой в мире инвестиций. Если верить статистике, пятая часть всех денег, вложенных в фондовые рынки США, находится в индексных фондах.

Что это значит и почему такое соглашение интересно для нас, неопытных инвесторов? Каковы преимущества и недостатки инвестирования в индексные фонды? Давайте попробуем найти решение вместе.

- Что это такое и зачем они нужны

- Плюсы и минусы

- Какой выбрать индексный etf: зарубежный или российский

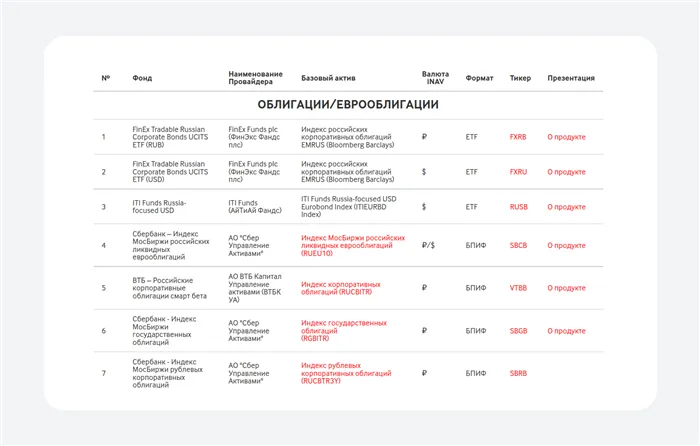

- Список всех индексных фондов России

- Как вложить деньги в иностранный индексный фонд

- Зарубежная страховая компания

- Российский или иностранный банк

- Напрямую через управляющую компанию

- Через брокера

- ПИФ

- ETF

- Альтернативы

Что это такое и зачем они нужны

Индексный фонд — это тип инвестиционного фонда, активы которого отслеживают определенный рыночный индекс.

Например, популярный индекс Dow Jones содержит акции 30 крупнейших промышленных компаний США, взвешенные по цене их акций. Таким образом, индексный фонд, отслеживающий DJIA, полагается на акции этих компаний примерно в тех же пропорциях, что и в индексе.

Индексные фонды — это косвенный способ купить весь рынок. Это означает, что мы зависим не от успеха одного эмитента, а от всего сектора рынка. Это дает наибольшую возможность для диверсификации портфеля.

Паевые фонды и фонды с индексной привязкой специально разработаны для того, чтобы снизить инвестиционный риск и сделать фондовый рынок доступным для простых людей.

Поскольку фондовый рынок исторически всегда стремится вверх, а спады длятся в среднем не более 5 лет, индексные фонды считаются идеальными инвестициями для осторожных инвесторов. Легендарный финансовый эксперт Уоррен Баффет, например, называет их лучшим инвестиционным инструментом для пенсионеров, которые не хотят изучать тонкости активной торговли акциями.

Плюсы и минусы

Наиболее очевидные преимущества индексных фондов:

- Минимальные издержки. Поскольку котировки следуют за основным индексом, комиссионные за управление этими инвестициями намного ниже, чем у других альтернатив. Средняя годовая стоимость владения западным индексным фондом обычно ниже одного процента. В России — 1-2%.

- Разнообразие. Индексные фонды предлагают сбалансированный портфель, позволяющий избежать зависимости от состояния дел у одного конкретного эмитента. Проще говоря, вкладывая в индекс, получаешь целую корзину разных акций по низкой цене.

- Эффективность. Один из принципов современной экономики заключается в том, что весь рынок в целом рынок более предсказуем, чем отдельные его участники. Инвестировать в какую-то отрасль безопаснее, чем в одного эмитента.

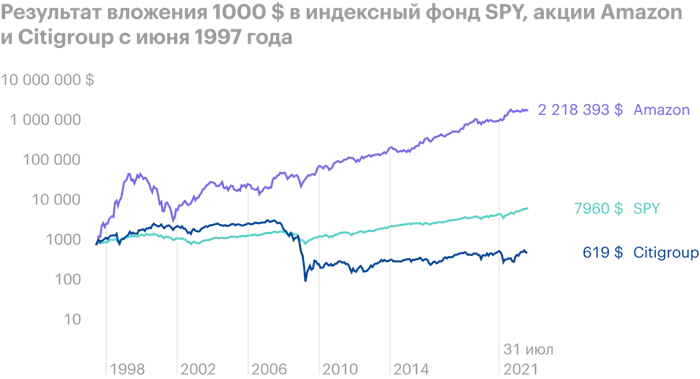

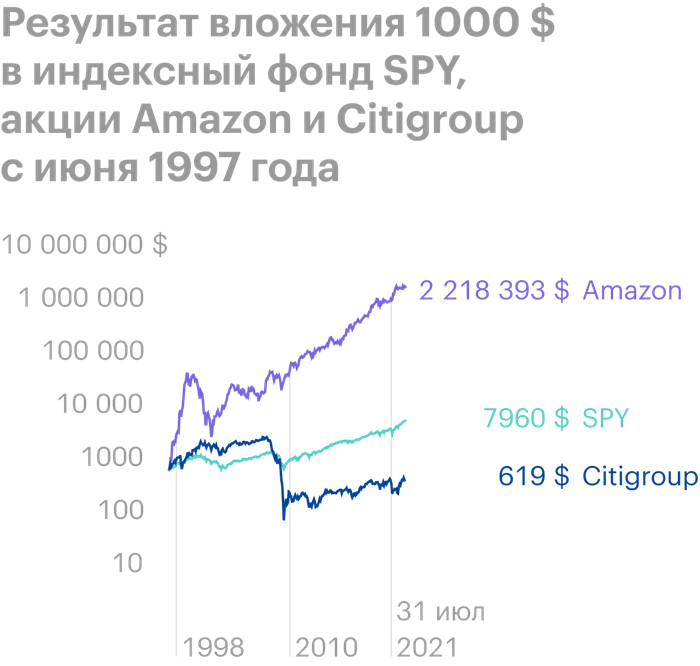

Для среднего инвестора наиболее ощутимым недостатком индексного фонда является его низкая доходность. Отдельные акции и активно управляемые ETF, не привязанные к индексам, могут приносить гораздо более высокую прибыль, чем те, которые привязаны к среднерыночным показателям.

Проще говоря, если акции одного эмитента могут внезапно вырасти на 1000%, индексный фонд никогда не сможет этого сделать. С этим ничего нельзя поделать, такова цена стабильности и предсказуемости.

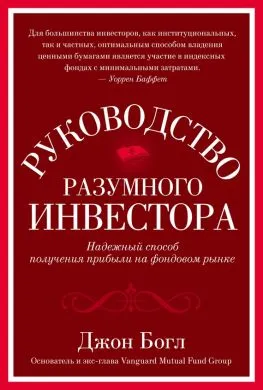

Руководство разумного инвестора. Надежный способ получения прибыли на фондовом рынке: краткое содержание, описание и аннотация

Мы предлагаем вам ознакомиться с кратким содержанием, описанием, описанием, описанием, описанием, описанием, описанием, описанием, описанием, описанием, описанием, описанием, описанием, описанием, описанием, описанием для ознакомления.

Эта книга написана Джоном Боглом, легендой фондового рынка и основателем компании Vanguard, крупнейшего в мире семейства взаимных фондов. Из-за его жесткой критики отрасли некоторые язвительно называют его святым Джеком и глазным врачом; другие называют его отцом индексных фондов, совестью отрасли и лучшим другом инвесторов. Все эти эпитеты приписываются ему потому, что он совершил революцию в отрасли и доказал, что реальная доходность управляющих фондами может быть гораздо выше, если избежать огромных расходов на содержание, рекламу и т.д. Еще будучи студентом Принстона, Богл разработал идею индексного фонда, целью которого было простое копирование рынка. Такой фонд не требовал дорогостоящих специалистов или высокого оборота портфеля. Богл разрешил конфликт в отрасли, существовавший с момента ее зарождения: для кого управляющие компании делают деньги в первую очередь — для себя или для своих клиентов? Богл встал на сторону клиента. Преимущества инвестирования в индексы подробно описаны в «Руководстве разумного инвестора». Прочитайте эту книгу и уменьшите риски своего портфеля.

Джон Богл: другие книги автора

Кто написал «Руководство разумного инвестора»? Надежный способ получения прибыли на фондовом рынке? Найдите фамилию, имя автора и список всех его произведений в правильном порядке.

Данная книга опубликована на нашем сайте на правах партнерской программы ЛитРес (litres.ru) и содержит только ознакомительный отрывок. Если вы не согласны с публикацией, пожалуйста, отправьте жалобу по адресу info@libcat.ru или заполните форму обратной связи.

Руководство разумного инвестора. Надежный способ получения прибыли на фондовом рынке — читать онлайн ознакомительный отрывок

Ниже приводится текст книги, разбитый на страницы. Система чтения последней страницы позволяет легко читать книгу «Руководство разумного инвестора». Надежный способ выиграть на фондовом рынке», не возвращаясь каждый раз к тому, на чем остановились. Добавьте его в закладки, и вы всегда сможете вернуться к тому, на чем остановились.

Даже когда доходность низкая (после того, как лопнул пузырь), активно управляемые взаимные фонды продолжают перекладывать бремя налоговой неэффективности на своих инвесторов. В период с 1996 по 2005 год годовая доходность обычных акций составила 8,5%, но налоги «съели» 1,7%, в результате чего чистая доходность составила всего 6,8% в год.

Я не буду «сваливать» снижение доходности инвесторов на какой-то конкретный негативный фактор, хотя их, как правило, несколько. К ним относятся высокие инвестиционные затраты, плохой выбор фонда и время выхода на рынок (подробно описано в главе 5), а также налоги. Последней каплей стала инфляция.

Доход от участия в фонде уменьшается за счет инвестиционных расходов, налогов и инфляции.

Год за годом мы платим

Удивительно, но индексный фонд, который является налогово эффективным в случае прироста капитала, оказывается менее эффективным в этом отношении при распределении дивидендного дохода. Почему? Потому что инвесторы недорогих индексных фондов получают почти все дивиденды, выплачиваемые по акциям, в то время как участники высокозатратных управляемых индексных фондов получают лишь часть дивидендного дохода, получаемого фондом в целом.

И снова мы имеем дело с законами арифметики. Годовая валовая дивидендная доходность типичного активно управляемого фонда акций и недорогого индексного фонда примерно одинакова и составляет 1,8% в год на конец 2006 года. Однако если вычесть расходы (1,5%) обычного активно управляемого фонда, чистая дивидендная доходность для инвесторов падает до 0,3%. Как мы видим, операционные расходы и комиссии фонда поглощают 80% дивидендного дохода. Это еще одно печальное подтверждение уже известной истины: инвесторы фондов находятся в самом низу транспортной «пищевой цепочки».

Коэффициент расходов недорогого индексного фонда составляет около 0,15%, что составляет всего 8% от его дивидендной доходности в 1,8%. Результат: участники пассивно управляемого индексного фонда получают чистую дивидендную доходность в размере 1,65 %. Это почти в 5,5 раз больше, чем 0,3% активно управляемого взаимного фонда.

Для налогооблагаемых инвесторов эти более высокие дивиденды облагаются 15% налогом (федеральный налог США на дивидендный доход), что вычитает из доходности около 0,27%. На первый взгляд, активный фонд кажется более эффективным в этом отношении: Налоговая ставка для участников составляет всего 0,045 % (15 % от годовой чистой прибыли в размере 0,3 %). Однако в реальности до 80 % прибыли до выплаты дивидендов съедается своего рода налогом, взимаемым управляющими активными фондами в виде комиссионных и других расходов. Разумный инвестор предпочтет «налоговую неэффективность дивидендов» индексного фонда кажущейся «налоговой эффективности» большинства активно управляемых взаимных фондов, которая достигается ценой огромных транзакционных издержек.

Что такое индексные фонды

Инвестор может воспроизвести индекс, выбрав в свой портфель те же активы в той же пропорции, что и индекс. Но это может стоить много времени и миллионов рублей. Гораздо эффективнее использовать готовое решение — купить акцию или пай в индексном фонде и владеть его долей.

Индексные фонды запускаются специализированными управляющими компаниями. Они берут за основу индекс фондового рынка и полностью копируют его в инвестиционный фонд. Подробнее о различных типах взаимных фондов читайте в статье Что такое взаимный фонд и как с его помощью можно заработать деньги?

Инвесторам доступны два типа торгуемых взаимных фондов:

- БПИФ — биржевые паевые инвестиционные фонды;

- ETF (Exchange Traded Fund — торгуемый на бирже фонд) — индексные биржевые фонды, их доли называются акциями.

В 2021 году 114 БПИФов и 24 ETF могут быть

При выборе фонда важно проверить, на каком индексе основан фонд, какая управляющая компания им управляет, проанализировать динамику показателей и уточнить размер комиссионных.

Еще одна рекомендация — диверсифицировать свой портфель. Активы взаимного фонда уже диверсифицированы, но часто состоят только из акций или облигаций компаний одной страны или сектора. Лучше играть безопасно и объединять в одном портфеле фонды из разных активов, стран и секторов.

- Не придется тратить время на фундаментальный анализ десятков компаний и подбор бумаг. Активы в фондах уже тщательно отобраны и диверсифицированы.

- Доступны по цене. Если покупать все бумаги из выбранного индекса по отдельности, то потребуются большие денежные вливания. Кроме того, акция даже одной компании может стоить несколько тысяч рублей, тогда как долю в фонде можно приобрести даже за 2 рубля.

- Отслеживание показателей и управление портфелем берет на себя управляющая компания. Если какая-то бумага станет неликвидной и уйдет из индекса или наоборот, то все изменения в фонд внесут без участия инвестора.

- Предсказуемая доходность — если индекс поднялся на 10%, то, скорее всего, на столько же увеличится и доходность фонда.

- Высокая ликвидность — это значит, что паи и акции биржевых фондов можно купить или продать в любое время.

Информацию о каждом индексном фонде можно найти в приложении вашего брокера, на сайте управляющей компании или на фондовой бирже.

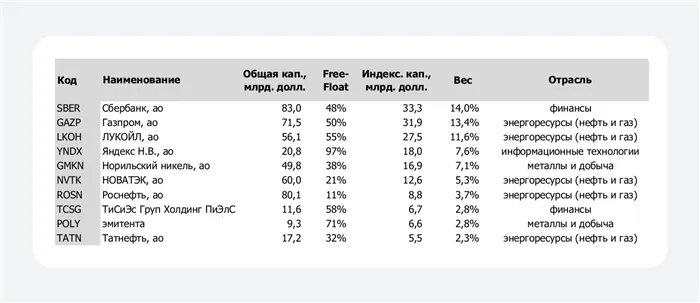

На Московской бирже список инвестиционных фондов разделен по составу — можно с первого взгляда найти инвестиционные фонды только акций, только облигаций или смешанные фонды. В таблице также содержится информация об индексе, на котором основан фонд. Источник данных: Сайт Московской фондовой биржи

Как инвестировать в индексные фонды

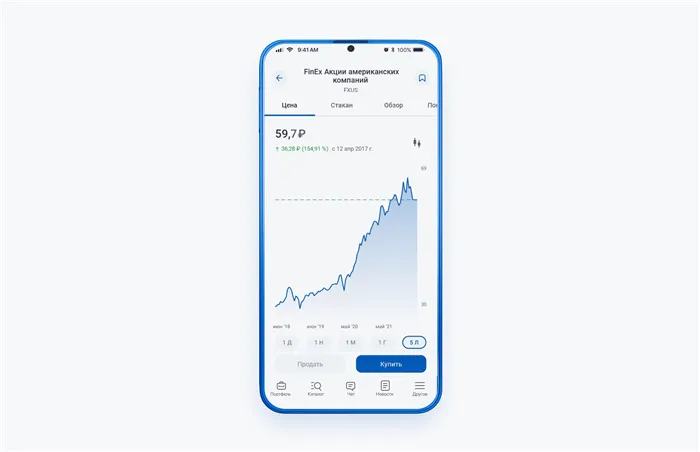

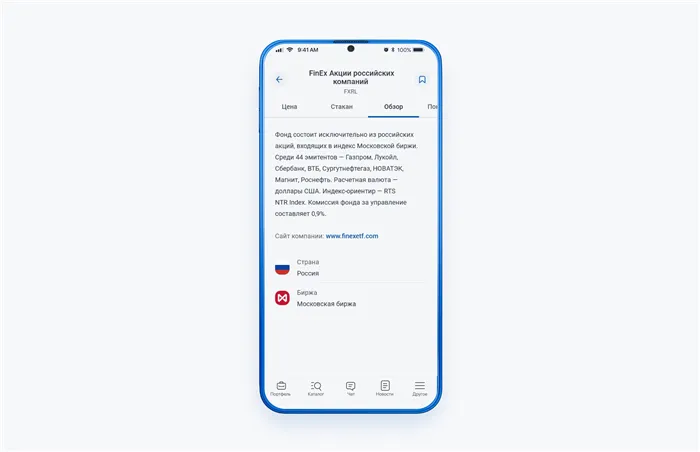

В приложении брокера можно увидеть текущую стоимость и тенденцию изменения цены. Также доступна информация об индексе, комиссиях и компонентах фонда. Источник данных.

Важно сформировать портфель взаимных фондов на основе вашей инвестиционной стратегии. Например, большая доля фондов облигаций и меньшая доля фондов акций может быть использована для консервативных долгосрочных инвестиций. Для более агрессивной стратегии верно обратное: больше фондов акций, меньше фондов облигаций и больше фондов драгоценных металлов.

Инвестиции в индексные фонды являются доступным вариантом пассивных инвестиций даже для новичков, поскольку не требуют значительных затрат времени и денег. Эти инвестиции значительно снижают риск потери денег, хотя и не устраняют его полностью.

Данный справочный и аналитический материал подготовлен компанией Newton Investments Ltd исключительно в информационных целях. Оценки, прогнозы, касающиеся финансовых инструментов и изменений в стоимости, являются выражением мнения, подготовленного в результате аналитических исследований сотрудниками Newton Investments Ltd., и не могут и не должны рассматриваться как гарантии или обещания доходности инвестиций в такие финансовые инструменты. Она не является рекламой ценных бумаг. Она не является индивидуальной инвестиционной консультацией или предложением финансовых инструментов. Несмотря на то, что при подготовке информационных материалов были приняты все меры предосторожности, Newton Investments Ltd. не дает никаких гарантий и не несет никакой ответственности за их точность, полноту или достоверность.

Существуют обстоятельства, при которых имеет смысл покупать

Однако трудно выбрать лучшие акции, в то время как гораздо легче избежать худших. Ни фундаментальный анализ, ни технический анализ, ни внимание к новостям не гарантируют успеха. Опыт работы в той или иной отрасли не всегда полезен: знакомство не равнозначно безопасности или предсказуемости. Время покупки и продажи акций также может оказать значительное влияние на результат.

Если вам удастся приобрести лучшие ценные бумаги, результат будет превосходным. Например, с начала января по 12 августа 2021 года акции Moderna выросли в четыре раза. Если бы инвестор продал их на пике 9 и 10 августа, результат был бы еще лучше. Индекс S&P 500, с другой стороны, за этот период вырос чуть более чем на 20%.

Кратко

- Индексный инвестиционный фонд — это диверсифицированный набор биржевых активов, собранный на базе определенного индекса.

- Паи в БПИФ и акции ETF можно приобрести на бирже через брокера.

- При выборе индексного фонда важно оценить его плюсы и минусы — изучить состав, комиссии и динамику стоимости.

Moderna составляет менее 0,5% от индекса S&P 500 и оказывает незначительное влияние на показатели индекса. Другими словами, чтобы получить выгоду от доходности Moderna, необходимо купить ее акции в дополнение к индексному фонду S&P 500.

Для чего можно добавлять отдельные акции

Если выбор акций окажется неудачным, вам не понравятся результаты инвестиций. Например, в июле 2021 года акции китайских образовательных компаний рухнули, и инвесторы понесли большие убытки.

Дальнейшая диверсификация. Фонды, которые следуют популярным индексам, могут не включать акции интересующих вас компаний просто потому, что эти акции не входят в индекс. Вы пишете, что акции, которые вас интересуют, входят в состав взаимных фондов, которые вы хотите включить в свой портфель, но я все еще рассматриваю такой сценарий.

Например, инвестиционные фонды, входящие в индекс Московской биржи, не включают «Газпром нефть». Это одна из крупнейших нефтяных компаний России, но ее акции не включены в индекс из-за небольшого количества акций в свободном обращении. В индекс также не включены «Самолет», «Белуга» и другие не очень крупные российские компании.

Акции, прошедшие листинг, не включаются в индексы и индексные фонды сразу после IPO или прямого листинга. Поэтому инвестор может захотеть принять участие в IPO или купить акции сразу после него, чтобы иметь эти ценные бумаги в своем портфеле. Однако участие в IPO больше связано с надеждой на более высокую доходность, чем с диверсификацией.

Наконец, есть акции, приобретение которых позволяет инвестировать в активы или сектора, которые не представлены или недостаточно представлены в имеющихся фондах.

Например, российский инвестор, не имеющий статуса QE или счета у иностранного брокера, не может инвестировать в криптовалютные ETF на иностранных биржах. Однако он может инвестировать в валютную биржу в паевом фонде инвестора.

Что все-таки делать